SAS Är Inget Undantag

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

En Gemensam SAS-Aktie

En gemensam SAS-aktie Erbjudande från SAS AB (publ) till aktieägarna i SAS Sverige AB (publ) Börsprospekt för SAS AB (publ) Utbytesförhållanden: För varje aktie i SAS Danmark A/S, SAS Norge ASA och SAS Sverige AB erbjuds en ny aktie i SAS AB Anmälningsperiod: 28 maj – 25 juni 2001 Handel med BTA inleds: Omkring den 29 juni 2001 Beräknad första dag för notering av aktier i SAS AB: 6 juli 2001 Informationstillfällen Delårsrapport 2, jan-jun 2001 8 augusti 2001 Delårsrapport 3, jan-sep 2001 7 november 2001 Bokslutskommuniké 2001 februari 2002 Årsredovisning 2001 mars 2002 Miljöredovisning 2001 mars 2002 Handelskoder Reuter Bloomberg Telerate ISIN SAS Danmark A/S (DKK) SASD.CO SAS DC DK; SAS DK 001 022 3 775 SAS Norge ASA (NOK) SASB.OL SASB NO NO; SAS.B NO 000 392 0019 SAS Sverige AB (SEK) SAS.ST SAS SS SE; SAS SE 00 0032 9146 SAS AB SE 00 00 805574 Detta prospekt (”Prospektet”, ”detta Prospekt”) har upprättats av SAS AB med anledning av Erbjudandet (defi- nieras nedan) till aktieägarna i SAS Sverige AB som beskrivs häri samt med anledning av inregistreringen av SAS AB:s aktier på Stockholmsbörsen, Københavns Fondsbørs och Oslo Børs. Motsvarande erbjudanden läm- nas till aktieägarna i SAS Danmark A/S och SAS Norge ASA. Prospekt har upprättats på danska, norska, sven- ska samt engelska. Prospekten riktar sig till aktieägare i SAS Danmark A/S, SAS Norge ASA respektive SAS Sverige AB. Den engelska versionen är en översättning och riktar sig till aktieägare i samtliga ovan nämnda bolag. Den engelska versionen är, förutom i kapitel sex och där inte annat anges, en översättning av det svenska Prospektet. -

Norges Høyesterett

NORGES HØYESTERETT Den 5. mai 2011 avsa Høyesterett dom i HR-2011-00910-A, (sak nr. 2010/1676), sivil sak, anke over dom, Sven Vidar Bottolvs Tore Inge Erlandsen Harald Glebo Jon Hovring Einar Åsmund Nordhagen Viggo Sivertsen Per Harald Hanssen Glenn Olaf Lyche (advokat Alex Borch – til prøve) Per Steinar Horne Hans Oddvar Tofterå (advokat Jon Gisle – til prøve) mot SAS Scandinavian Airlines Norge AS Næringslivets Hovedorganisasjon (partshjelper) (advokat Tron Dalheim – til prøve) STEMMEGIVNING: (1) Dommer Normann: Saken gjelder gyldigheten av oppsigelsene av ti flygere i SAS Norge AS (SAS Norge). Hovedspørsmålet er om det skjedde ulovlig aldersdiskriminering ved utvelgelsen av dem som ble oppsagt. 2 (2) Morselskapet i SAS-konsernet, SAS AB, eier datterselskapene SAS Danmark A/S, SAS Norge AS og SAS Sverige AB. Flyvirksomheten ble opprinnelig drevet gjennom et konsortium eid av datterselskapene kalt Scandinavian Airlines System Denmark Norway Sweden (SAS-konsortiet). I 1989 ble SAS Commuter etablert som et søsterkonsortium til SAS-konsortiet. I 2001 overtok SAS AB aksjene i Braathens ASA. I 2002 ble Widerøe en del av SAS-konsernet, og i 2004 ble SAS Commuter innlemmet i SAS-konsortiet. (3) Med virkning fra 1. januar 2005 ble den norske virksomheten i SAS-konsortiet skilt ut og slått sammen med Braathens ASA til SAS Braathens AS. Selskapet endret senere navn til SAS Scandinavian Airlines Norge AS, og var de ankende parters arbeidsgiver på oppsigelsestidspunktet. (4) I forbindelse med implementeringen av de felles europeiske flysertifikatbestemmelsene ble den øvre grensen for ervervsmessig flysertifikat hevet fra 60 til 65 år, jf. forskrift 20. desember 2000 som trådte i kraft 1. -

Års- Och Hållbarhetsredovisning 2020

Års- och hållbarhetsredovisning 2020 Verksamhet Finansiell information Året i korthet 4 Förvaltnings berättelse 82 Det här är Swedavia 5 Utdelning och vinstdisposition 87 Styrelseordförande har ordet 6 Bolagsstyrningsrapport 88 Vd har ordet 8 Styrelse 94 Pandemins påverkan 10 Koncernledning 96 Marknad och trender 14 Koncernens räkenskaper 98 Så skapar Swedavia värde 18 Koncernens resultaträkning 98 Swedavias strategier 20 Koncernens balansräkning 99 Samarbeten 22 Koncernens förändringar i eget kapital 101 Verksamhet 23 Koncernens kassaflödesanalys 102 Flygplatsverksamhet 24 Moderbolagets räkenskaper 103 Stockholm Arlanda Airport 24 Moderbolagets resultaträkning 103 Göteborg Landvetter Airport 26 Moderbolagets balansräkning 104 Bromma Stockholm Airport 28 Moderbolagets förändringar i eget kapital 105 Sju regionala flygplatser 29 Moderbolagets kassaflödesanalys 106 Linjer och destinationer 30 Noter 107 Aviation Business 32 Årsredovisningens undertecknande 141 Commercial Services 34 Revisions berättelse 142 Fastighetsverksamhet 36 Real Estate 36 Framtidens hållbara flygplatser och flygtransporter 38 Framtidens hållbara flygplatser 40 Swedavias övergripande mål 40 Sociala förhållanden och personal 42 Antikorruption och mänskliga rättigheter 46 Hälsa och säkerhet 48 Ekonomisk utveckling och investeringar 50 Masterplan 52 Leverantörer 53 Klimat och miljö 54 Detta är Swedavias års- och hållbarhetsredovisning för räkenskapsåret 2020. Rapporten vänder sig framför allt till ägare, kunder, kredit analytiker Framtidens hållbara flygtransporter 58 -

Marknaden I Avregleringens Spår

f lyg 01/2008 tendenser STATISTIK , ANALYS OCH INFORMATION FRÅN LUFTFARTSSTYRELSEN TEMANUMMER: INRIKESFLYG Svenska inrikesflygets historia sid 4 Inrikesflygets framtid? sid 22 Marknaden i avregleringens spår I nästan fyrtio år hade SAS och dåvarande Linjeflyg så gott som monopol på inrikesflyget. Vid sidan fanns ett antal regionala flygbolag som verkade på marknaden där SAS/Linjeflyg angav villkoren. I början av 1990-talet Att flyga är farligt – därför är det säkert sid 25 inleddes en avreglering av inrikesflyget. Med avregleringen kom den svenska inrikesmarknaden att förändras. Idag utgör flygreseorganisationer det nya inom inrikesflyget. Lågkostnadsbolagen kommer och går, kvar finns fort- farande ett starkt SAS, med en betydande ställning på marknaden − nu med Skyways som samarbetspartner. sid 8 Aktuell statistik sid 29 SID 2 – FLYGTENDENSER 01/2008 – STATISTIK , ANALYS OCH INFORMATION FRÅN LUFTFARTSSTYRELSEN STATISTIK , ANALYS OCH INFORMATION FRÅN LUFTFARTSSTYRELSEN – FLYGTENDENSER 01/2008 – SID 3 Innehåll Förord 3 Svenska inrikesflygets historia 4 Så reser vi inom landets gränser 10 Den nationella resvaneundersökningen 13 Med fokus på inrikes priser 16 Marknaden i avregleringens spår 18 Inrikesflygets framtid? 22 Att flyga är farligt – därför är det säkert 25 Aktuell statistik 29 Statistik, källa: Luftfartsstyrelsen om inget annat anges. SID 2 – FLYGTENDENSER 01/2008 – STATISTIK , ANALYS OCH INFORMATION FRÅN LUFTFARTSSTYRELSEN STATISTIK , ANALYS OCH INFORMATION FRÅN LUFTFARTSSTYRELSEN – FLYGTENDENSER 01/2008 – SID 3 Förord Sveriges geografiska läge och långa avstånd inom landet ställer Just nu förbereder regeringskansliet en ny infrastrukturpropo- krav på effektiva transporter och inrikesflyget spelar i det avse- sition som ska utgöra grunden för framtida investeringar på endet stor roll för att minska avstånden och förbättra tillgäng- transportområdet. -

SAS 2001 Q1 Analystmaterial

SAS IR/STU 1 2001-05-11 SAS Group Analyst meeting Stockholm, May 9, 2001 SAS IR/STU 2001-05-11 www.scandinavian.net2 SAS Group 1st Quarter – highlights The Marketplace Impact from weaker U.S. Economy SAS Strong January/ February – Good traffic growth – Stronger Business Class March weaker than expected Capacity adjustments announced April 9 Hotel business as planned Maintained outlook for Full Year 2001 SAS IR/STU 3 2001-05-11 Scandinavian Airlines System, Investor Relations Tel. +46 (0) 8 797 1451 Fax: +46 (0) 8 85 58 76 e-mail: [email protected] --- Homepage: www.scandinavian.net -- Results Jan -Mar 2001 SAS Group Events of note 1st Quarter Jörgen Lindegaard President & CEO as from May 8, 2001 SAS Cargo to be incorporated 2001 Proposal of single SAS share submitted to Parlaments SAS IR/STU 4 2001-05-11 SAS new organization SAS Group will react swifter in the marketplace Board of Directors Strategic Focus Areas - CEO Corporate Development/M&A CEOCEO Customer Satisfaction Strategic Focus Areas - Communications Government & External Strategic Focus Area - HR Relations HR Communications HR Communications People Capabilities Communications AirlineAirline Commercial Commercial AirlineAirline Operations Operations CFOCFO Strategic Focus Area - Strategic Focus Area - Strategic Focus Areas - CFO Airline Operations Airline Commercial Shareholder Value/ Customer Relations Operational Investor Relations Excellence Group Brand & Image Finance & Capital Alliances & Partnerships Corporate Business Control Information Technology Capabilities -

Ilyushin IL-18 Der Sowjetische Turboprop-Bestseller

Issue 5 / October 2020 WINGSWORLDHERPA WINGS MAGAZINE HERPA WINGS MAGAZINE WINGSWORLD 24. Jahrgang/24th Year · Printed in Germany · 209366 · A 7,50 € · CH 8,00 CHF · B / NL / L 7,70 € · I / E / P (Cont.) 8,80 € · GR 8,50 € · US 9,50$ 6,50 € Ilyushin IL-18 Der sowjetische Turboprop-Bestseller The Soviet turboprop bestseller Balkan Bulgarian Airlines Fokker F-27 “Friendship” Airline catering Mehr als ein Ferienflieger Nachkriegs-Comeback vor 65 Jahren Bordmenüs im eigenen Kochtopf More than a holidaymaker airline Post-war comeback 65 years ago In-flight menus on your own stove EEXCLUSIVEXCLUSIVE SSPECIALPECIAL MMODELSODELS Boeing 747-400 KLM 100th Herpa 1:500 Boeing 747-400 KLM 100th Herpa 1:500 Boeing 777-300 KLM 100th Orange Pride Herpa 1:500 Boeing 777-300 KLM 100th Orange Pride Herpa 1:500 Boeing 777-300 KLM 100th 1:500 Herpa 1:500 11:500:500 RRARITÄTENARITÄTEN AAirbusirbus AA320320 FFLYLY SSHANNONHANNON HHerpaerpa 11:500:500 DieCast all scales largest range + lowest price + fastest service Aviation Center Berlin Aviation Center JAPAN Shop Crosswing: Zentrale / Headoffice: Herpa Wings 1/500 current: Herpa Wings Limited Edition Models: Kantstraße 96 – Charlottenburg – Herpa Wings out of production: 10627 Berlin – Germany Tel. (81) 086-425-4511 · Fax: (81) 086-435-9150 E-Mail: [email protected] · Internet: www.crosswing.co.jp Phone: +49 (0)30/31018247 4-23, 1-chome Hamanochaya Kurashiki-city Okayama-p JAPAN Zip-710-0061 wwww.aviation-center-berlin.deww.aviation-center-berlin.de www.crosswing.co.jp Aviation Center UK Aviation Center -

Atlas of Airports

COMPOSMENT TYPOLOGY CONFIGURATION AIRFIELDS NORWAY Norwegian airports with more than 100 000 passengers This airport research combines selected airports that with a certain annual passengers in Norway. The methodology of juxtaposition, the analysis of Terminals, Runway, Airport cities patterns as well as configuration, spatial, morphology, forms, which serve as a base-data for airport design. TYPOLOGY OF AIRPORTS - NORWAY SELECTED AIRPORT ANALYSIS & STUDY con- tent Oslo 3 Bergen 5 Stavanger 7 Trondheim 9 Tromsø 11 Sandefjord 13 Bodø 15 Kristiansand 17 Ålesund 19 Haugesund 21 Narvik and Harstad (Evenes Airport) 23 Alta 25 VMolde 27 Kristiansund 29 Kirkenes 31 Bardufoss 33 Hammerfest 35 Longyearbyen, Svalbard 37 Florø 39 Stokmarknes 41 Mo i Rana 43 Runway 45 Configuration 47 Airport cities 49 Terminals 51 OSL 60°12’10’’N 011°05’02’’E Airport type Public Operator Oslo Lufthavn AS Serves Oslo, Norway Location Gardermoen, Ullensaker, Akershus Runways 3,600/2,950 Passengers 25,788,610 International 14,567,406 Domestic 11,221,204 Aircraft movements 237,618 Cargo (tonnes) 130,301 3 OSL RUNWAY TERMINAL AIRPORT CITY STRUCTURE 1 AIRPORT CITY PATTERN TRANSFER AIRPORT CITY PATTERN The first airports to serve Oslo was Kjeller Airport that opened in 1912 and Gressholmen Airport that served seaplanes after its opening in 1926. The airport location was first used by the Norwegian Army from 1940, with the first military airport facilities being built during the 1940s. An expansion with a new terminal building and a third pier is scheduled to open in 2017.Oslo Airport is the largest and busiest of three major international airports located around Oslo. -

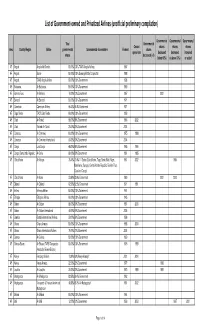

List of Government-Owned and Privatized Airlines (Unofficial Preliminary Compilation)

List of Government-owned and Privatized Airlines (unofficial preliminary compilation) Governmental Governmental Governmental Total Governmental Ceased shares shares shares Area Country/Region Airline governmental Governmental shareholders Formed shares operations decreased decreased increased shares decreased (=0) (below 50%) (=/above 50%) or added AF Angola Angola Air Charter 100.00% 100% TAAG Angola Airlines 1987 AF Angola Sonair 100.00% 100% Sonangol State Corporation 1998 AF Angola TAAG Angola Airlines 100.00% 100% Government 1938 AF Botswana Air Botswana 100.00% 100% Government 1969 AF Burkina Faso Air Burkina 10.00% 10% Government 1967 2001 AF Burundi Air Burundi 100.00% 100% Government 1971 AF Cameroon Cameroon Airlines 96.43% 96.4% Government 1971 AF Cape Verde TACV Cabo Verde 100.00% 100% Government 1958 AF Chad Air Tchad 98.00% 98% Government 1966 2002 AF Chad Toumai Air Tchad 25.00% 25% Government 2004 AF Comoros Air Comores 100.00% 100% Government 1975 1998 AF Comoros Air Comores International 60.00% 60% Government 2004 AF Congo Lina Congo 66.00% 66% Government 1965 1999 AF Congo, Democratic Republic Air Zaire 80.00% 80% Government 1961 1995 AF Cofôte d'Ivoire Air Afrique 70.40% 70.4% 11 States (Cote d'Ivoire, Togo, Benin, Mali, Niger, 1961 2002 1994 Mauritania, Senegal, Central African Republic, Burkino Faso, Chad and Congo) AF Côte d'Ivoire Air Ivoire 23.60% 23.6% Government 1960 2001 2000 AF Djibouti Air Djibouti 62.50% 62.5% Government 1971 1991 AF Eritrea Eritrean Airlines 100.00% 100% Government 1991 AF Ethiopia Ethiopian -

SAS Annual Report 1999 English

SASAnnualReport1999 Annual Report 1999 The SAS Group SAS Danmark A/S • SAS Norge ASA • SAS Sverige AB NG www.scandinavian.net Table of contents This is SAS Summary of 1999 1 • SAS shall offer competitive flight connections in, be- Events of note in 1999 2 tween, to and from each of the Scandinavian countries Comments from the President 4 via flights arranged either under its own auspices or Business concept and goals 6 Strategies 8 together with selected partners. • SAS prioritizes absolute safety, maximum punctuality The capital market 11 SAS and the capital market 12 and excellent personal service. SAS makes every effort Data per share 20 to design its products and services to meet the market’s SAS’s competitiveness and improvement program 23 general requirements, as well as the individual’s speci- Ten-year financial overview 26 fic wishes and the need for freedom of choice. Financial risks 28 • SAS’s operations shall maintain satisfactory profitabili- General trends 31 ty in terms of its owners’ requirements for a return on Developments and trends in the airline industry 32 their investments. SAS shall also be perceived as an Markets and traffic 35 attractive investment object. SAS’s markets 36 SAS Cargo 39 • SAS is strongly committed to limiting the environ- Alliances and partnerships 40 mentally harmful effects of aviation. Operational key figures 44 • SAS encourages social development through its contri- The operations 47 butions to cultural life, as well as sports and education. Principal processes 48 SAS’s employees 50 The SAS -

Chris Brady's Non-British Safety Card Collection Available for Trade For

Chris Brady's Non-British Safety Card Collection List date: 19/05/2021 Available for trade for British Cards Total 2257 cards Aircraft type Code or description Year (un-named operator) 12 cards B 707 Nov 82 S.P.E.product 1982 BAe 111 200 B & W Beech 23, 24, 76 BO 105 11"x7.5" B&W laminated DC 6B N37571 DHC 6 6"x12" DHC 6 300 EC 155 25210 ©2005 Safeair Inc G-73 Mallard P180 Avanti REF.PGO-107-5-2-93 (CSI) 1993 PA 31 350 Navajo Typed on A4 paper S 76 Spirit CSI 1984 bifold 6.5"x11" 1984 (un-named operator) Canadien 1 cards BAe 748 Bifold card Typo-Press Timmins (un-named operator) German 1 cards GA Commander 862025-517F (10x17cm B&W card) Adria 2 cards CRJ DC 9 82 A4 Adria Airways 2 cards BAe 111 500 DC 9 30/50 bifold 1988 AeBal 1 cards DC 9 / B717 Bifold Aegean Airlines 1 cards Page 1 of 108 Aircraft type Code or description Year BAe 146 /RJ100 "Avro RJ 100" Aero Arctic Helicopter 3 cards Bell 204 REF B24-47-2-7-89 (CSI) 1989 Bell 206 JetRanger REF.206-47-11-7-89 (CSI) 1989 Bell 206L LongRanger REF. 26L-47-8-7-89 (CSI) 1989 Aero California 1 cards DC 9 10 Orig. 2/02 2002 Aero Continente s.a. 1 cards B 727 100 trifold 1999 Aero Lyon 1 cards DC 10 30 AEY-DOC-011 2001 Aero Peru 1 cards B 727 100 1.06.29.073.00/UG PL-CL 1999 Aero Virgin Islands 1 cards DC 3 Aeroflot 23 cards A 320 Valid from 17.01.2020 2020 A 330 Valid from 01.07.2016 2016 AN 2 tall vintage paper folder AN 24B tall vintage paper folder IL 62 A4 plastic red borders IL 62 white "3AO NPP" IL 86 6.5"x10" white IL 86 7"x11" white 2003 IL 86 A4 red & white IL 96 300 Skyteam 2003 -

Internal Branding

Master Thesis, February 2003 Internal Branding - How to Make Employees Live the Brand Supervisor: Frans Melin Authors: Anna Holmgren Linda C Schori Malin Wingård Abstract TITLE: Internal Branding – How to Make Employees Live the Brand DATE OF SEMINAR: 28th February 2003 SUBJECT: FEK591 Master Thesis, Marketing, 10p AUTHORS: Anna Holmgren, Linda C Schori, Malin Wingård SUPERVISOR: Frans Melin, Assistant Professor, Department of Business Administration, School of Economics and Management, Lund University, Sweden COMPANIES: Pågen AB, SAS Airline, Öresundskraft AB KEYWORDS: Core Values, Corporate Brand, Implementation, Internal Branding PURPOSE: The purpose of this master thesis was to investigate the phenomenon of internal branding, with the aim of creating a process model to be used as guidance by companies when implementing an internal branding strategy in the organisation. METHOD: To carry out our research, we performed a theoretical as well as an empirical study. The empirical study consisted of the undertaking of three case studies with the companies stated above being the objects of research. As our method for the collection of empirical data we used semi-structured interviews, which were conducted with 2-3 representatives of each of the selected case companies. CONCLUSIONS: Our findings indicate that an internal branding process consists of four sequential steps: initial work, creation of vision and core values, adaptation, and follow-up and evaluation. Moreover, we have found that certain pre-requisites need to be fulfilled before the undertaking of the process, among these that the goals of the process are clearly defined and that the process is fully supported by the company management. Further, our model the circle of adaptation demonstrates concrete measures that companies can take in order to make their employees live the corporate brand. -

Study on Competition Between Airports and the Application of State Aid Rules

ΆίοοΑ l-fce/oloooi ß Study on Competition between Airports and the Application of State Aid Rules Final Report Volume II ~ Country Reports September 2002 European Commission Directorate-General Energy and Transport Directorate F - Air Transport Air Transport Group School of Engineering Cranfield University Cranfield Beds MK43 OAL United Kingdom With: Alan Stratford and Associates (SKM Europe) Gruppo CLAS Denton Wilde Sapte Study on Competition between Airports and the Application of State Aid Rules Final Report Volume II - Country Reports September 2002 European Commission Directorate-General Energy and Transport Directorate F - Air Transport Air Transport Group School of Engineering Cranfield University Cranfield Beds MK43 OAL United Kingdom With: Alan Stratford and Associates (SKM Europe) INECO Gruppo CLAS Denton Wilde Sapte Contents ~ Final Report (Volume II ~ Country Reports) Country Page Austria (AUS) 1 Government Policy AUS-1 2 Airport Traffic Statistics AUS-3 3 Airline Market AUS-5 4 Airports: Vienna Airport AUS-6 Belgium (BEL·) 1 Government Policy BEL-1 2 Airport Traffic Statistics BEL-3 3 Airline Maricet BEL-5 4 Airports: Brussels, Charleroi, Liege BEL-6 Denmark (DEN) 1 Government Policy DEN-1 2 Airport Traffic Statistics DEN-3 3 Airline Market DEN-4 4 Airports: Copenhagen DEN-5 Finland (FW) 1 Government Policy FIN-1 2 Airport Traffic Statistics FIN-3 3 Airline Market FIN-5 4 Airports: Helsinki FIN-6 France (FRA) 1 Government Policy FRA-1 2 Airport Traffic Statistics FRA-4 3 Airline Market FRA-7 4 Airports: Paris Orly, Paris