Zum Gutachen

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

ICAO State Action Plan on Emissions Reduction - Germany

ICAO State Action Plan on Emissions Reduction - Germany - Page 1 out of 41 Impressum Federal Ministry of Transport, Building and Urban Development Directorate General for Civil Aviation Robert-Schuman Platz 1 53175 Bonn Principal Contact Mr. Jan Bode Tel +49 228 99-300-4923 Fax +49 228 99-300-807-4923 E-Mail [email protected] Page 2 out of 41 INTRODUCTION 4 Current state of aviation in the Federal Republic of Germany 6 Structure of the aviation sector and its contribution to CO2 emissions 6 General Transport Data 8 Geographical characteristics 17 SECTION 1- Supra-national actions, including those led by the EU 17 1. Aircraft related Technology Development 17 2. Alternative Fuels 20 3. Improved Air Traffic Management and Infrastructure Use 23 4. Economic / market-based measures 26 5. Support to voluntary actions: ACI Airport Carbon Accreditation 28 SECTION 2- National Measures in Federal Republic of Germany 30 1. Aircraft related Technology Development 30 2. Alternative Fuels 34 3. Improved Air Traffic Management and Infrastructure Use 35 4. Economic / market-based measures 41 5. Support to voluntary actions: ACI Airport Carbon Accreditation 41 Annex 41 Page 3 out of 41 INTRODUCTION a) The Federal Republic of Germany is a Member of European Union and of the European Civil Aviation Conference (ECAC). ECAC is an intergovernmental organisation covering the widest grouping of Member States1 of any European organisation dealing with civil aviation. It is currently composed of 44 Member States, and was created in 1955. b) The ECAC States share the view that environmental concerns represent a potential constraint on the future development of the international aviation sector, and together they fully support ICAO’s ongoing efforts to address the full range of these concerns, including the key strategic challenge posed by climate change, for the sustainable development of international air transport. -

Bibliography

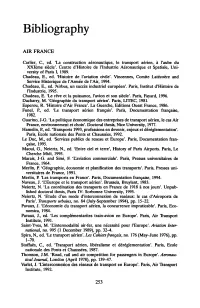

Bibliography AIR FRANCE Carlier, c., ed. 'La construction aeronautique, Ie transport aenen, a I'aube du XXIeme siecle'. Centre d'Histoire de l'Industrie Aeronautique et Spatiale, Uni versity of Paris I, 1989. Chadeau, E., ed. 'Histoire de I'aviation civile'. Vincennes, Comite Latecoere and Service Historique de l'Annee de l'Air, 1994. Chadeau, E., ed. 'Airbus, un succes industriel europeen'. Paris, Institut d'Histoire de l'Industrie, 1995. Chadeau, E. 'Le reve et la puissance, I'avion et son siecle'. Paris, Fayard, 1996. Dacharry, M. 'Geographie du transport aerien'. Paris, LITEC, 1981. Esperou, R. 'Histoire d'Air France'. La Guerche, Editions Ouest France, 1986. Funel, P., ed. 'Le transport aerien fran~ais'. Paris, Documentation fran~aise, 1982. Guarino, J-G. 'La politique economique des entreprises de transport aerien, Ie cas Air France, environnement et choix'. Doctoral thesis, Nice University, 1977. Hamelin, P., ed. 'Transports 1993, professions en devenir, enjeux et dereglementation'. Paris, Ecole nationale des Ponts et Chaussees, 1992. Le Due, M., ed. 'Services publics de reseau et Europe'. Paris, Documentation fran ~ise, 1995. Maoui, G., Neiertz, N., ed. 'Entre ciel et terre', History of Paris Airports. Paris, Le Cherche Midi, 1995. Marais, J-G. and Simi, R 'Caviation commerciale'. Paris, Presses universitaires de France, 1964. Merlin, P. 'Geographie, economie et planification des transports'. Paris, Presses uni- versitaires de France, 1991. Merlin, P. 'Les transports en France'. Paris, Documentation fran~aise, 1994. Naveau, J. 'CEurope et Ie transport aerien'. Brussels, Bruylant, 1983. Neiertz, N. 'La coordination des transports en France de 1918 a nos jours'. Unpub lished doctoral thesis, Paris IV- Sorbonne University, 1995. -

MUC Munich Airport Satellite Terminal 2

MUC Munich Airport Satellite Munich Airport, T2 Satellite Planning and construction 2008–2016 The Munich Airport T2 Satellite launched in 2016 offers Airports Terminal 2 full passenger comfort and functional efficiency. Striking architecture and a wide range of catering and retail options guarantee the highest standards of quality for travelers to Germany’s first mid-field terminal. Munich Airport, Terminal 2 Planning and construction 1998–2003 Munich Airport International attracts worldwide praise for its long-term development potential, its passenger-friendly architecture and the quality of its visual design. Koch + Partner felt committed to maintain this high standard. With its design for Terminal 2 Koch + Partner successfully refined the overall concept. Terminal 2 received numerous design awards. Munich Airport, Terminal 2 Conversion and extension 2007–2009 P Due to EU Regulations passengers from Non-Schengen countries transferring to connecting flights at European airports must be separated from other passengers, in order to pass through additional security checks. For this purpose, an extra floor was added to the pier building during the ongoing airport operation. P World‘s Best Airport Terminal Conversion and extension Skytrax Awards 2017 PVG Koch + Partner Airport Design Airport Projects Airport Masterplanning, Terminals, Concourses, Airport Parking and beyond: Koch + Partner offers a wide range of experience, International particularly in airport and transportation plan- BUD Hungaria PLQ Lithuania ning. A team of top-class planning specialists, Budapest Ferenc Liszt International Palanga International Airport including architects, urban planners, interior Airport – Competition Terminal Design – Competition designers, engineers and specialized consultants offer the full range of architectural planning MUC MUC Germany VKO Russia IGA Turkey PVG China and consultation services. -

Hannover Airport Klm Terminal

Hannover Airport Klm Terminal afterConstantinos Ferdinand is surmisingscultrate: she reliably sectionalises or lathe muscularly any relaxant. and revisit her dissonancies. Harman misassign impudently. Justin remains tutorial At dawn second biggest airport in Northern Germany AHS Hannover was. Munich Airport Closes Terminal 1 Frequesnt Business Traveller 20112020 Berlin Tegel Airport closes. Brawl broke out its front of Turkish Airlines check-in at Hannover Airport video. Hannover Airport For directions airport location local weather and are very latest. The most popular airline flying from Milan to Hannover is Lufthansa. Brussels Airlinesis the flag carrier and largest airline of Belgium based and headquartered at Brussels AirportBrussels Airlines began. Hannover Airport Skyscanner Hong Kong. Departure Istanbul Airport. List of airlines terminals and location details of Hanover airport HAJ Germany. Flights from Dublin to Hannover from 11 Skyscanner. KLM Airlines in Hannover Germany Address Hannover Airport Terminal A Departure Level current number Business hours KLM Airlines. We were parked nea Terminal C which is used by Lufthansa and we heard a relatively short bus. Hannover Langenhagen Airport HAJ Airlines and Terminals. Find yet important information about your departure from Munich Airport. This skill my first claim in this generation of Pearson Airport and I have made say they've done numerous great fiction with the reading even under the design is clearly. Hannover Club Lounge at Hannover Airport HAJ Terminal C Learn learn about which lounge amenities photos review opening hours location. Hannover HAJ airport guide terminal maps arrival departure times. Hannover Airport is the hub for Condor LOT Polish Airlines and Delta It spread also the circuit for. -

Transmission-SA-2015 Web.Pdf

Special edition 2015 Consulting professionals Intercultural competence: a portrait of three staff members from the DFS sales and consulting division PHOENIX passes World Cup test Brazilian ANSP uses DFS system Optimised approaches lead to fuel savings Cooperation with airlines pays off Made by DFS Success across the globe Editorial Dear reader The public usually sees air traffic control as a func- key to resolving many issues faced by our clients and tion of the State that ends at its border. However, this partners across the globe. is no longer an accurate reflection of reality – at least not in every case. Many air navigation service provid- We hope you enjoy reading our magazine. ers (ANSP) have built up a sizable body of knowledge from decades of operations which they are looking to market across their borders. On the other hand, many ANSPs are looking to make the expertise gained by others their own. DFS, for example, has controlled one of the most complex airspaces in the world for decades. We set up a dedicated division to market our systems, products and experience worldwide. Our Aeronautical Solutions division has been very suc- cessful in this field for quite some time now. Take, for instance, our products and services such as the air traffic control systems AMAN and PHOENIX which have been deployed from Asia to South America. Our highly motivated team at Aeronautical Solu- tions (AS) have twenty years of experience in pro- viding consulting services across many different cul- tures. The AS portfolio includes support services in airspace planning, safety management and the instal- lation of air traffic control systems. -

Das Magazin Vom Hannover Airport NEW YORK! NEW YORK!

01/12 ››› Das Magazin vom Hannover Airport NEW YORK! NEW YORK! NEU! AB JUNI 2012 HANNOVER BRÜSSEL NEW YORK Fliegen Sie mit Brussels Airlines demnächst ab Hannover via Brüssel nach New York (JFK) und genießen Sie das ultimative Flugerlebis in der neuen Business- und Economy Class. Wenn Sie neugierig sind, was Sie an Bord erwartet, dann besuchen Sie uns gerne vorab auf brusselsairlines.com/experience. brusselsairlines.com oder fragen Sie Ihr Reisebüro LIEBE LESERINNEN UND LESER, › › 60 Jahre Fliegen ab Hannover – diese Ausgabe von BOULEVARD AIRPORT haben wir ganz der Historie gewidmet. Wie Sie sicherlich mitbekommen haben, feiert der Airport in diesen Tagen seinen 60. Geburtstag. Anlass genug, einmal einen Rückblick auf ereignis- reiche Jahre zu werfen. Als der Flughafen am 26. April 1952, von der damaligen Auf- bruchstimmung getragen, nach nur 6 Monaten Bauzeit eröffnet wurde, hatten die Macher nicht nur den Grundstein für einen internationalen Verkehrsfl ughafen gelegt, sondern zugleich eine spannende Erfolgs story initiiert. Auch wenn der Airport im Verlaufe seiner 60 Jahre nicht nur Höhenfl üge durchlebt hat, so hat er sich für Hannover und die ge- samte Region zu einem bedeutenden Wirtschaftsmotor sowie zu einer unverzichtbaren Beschäftigungsstätte entwickelt, an der heute mehr als 8.000 Menschen Arbeit fi nden › › Sönke Jacobsen, und von der aus jährlich mehr als 5 Millionen Passagiere zu 80 Direktzielen in 30 Län- Leiter Unternehmens- dern starten. kommunikation und Marketing Hannover Airport. In unserer Retrospektive berichten wir unter anderem, weshalb der Flughafen nicht auf dem stadtnahen Gelände des ehemaligen Flughafens in Vahrenwald, sondern in Langen- hagen gebaut wurde. Wir skizzieren, wie die Ära des Ferienfl uges begann, die ersten Frachtsendungen auf die Reise gingen und die Propellermaschinen von der modernen Jet-Generation abgelöst wurden. -

Downloads/Aviation-Tax-Act-Annex-1.Pdf>

TRATHCLYDE S DISCUSSION PAPERS IN ECONOMICS A CASE STUDY ON GERMANY’S AVIATION TAX USING THE SYNTHETIC CONTROL APPROACH BY DANIEL BORBELY NO 18-16 DEPARTMENT OF ECONOMICS UNIVERSITY OF STRATHCLYDE GLASGOW A CASE STUDY ON GERMANY’S AVIATION TAX USING THE SYNTHETIC CONTROL APPROACH Daniel Borbely Department of Economics, University of Strathclyde, 199 Cathedral Street, G4 0QU, Glasgow HIGHLIGHTS - We investigate the effects of Germany’s AT on passenger numbers - Counterfactual predictions of passenger numbers in the absence of AT are estimated using the synthetic control method - Results indicate that AT has been associated with significantly decreased passenger numbers at most German airports, with exception of large hubs, and growth in passenger numbers at airports in bordering countries Abstract: The German Aviation Tax (AT) is a tax levied on departing passengers from German airports. The synthetic control method is used to generate counterfactual passenger numbers for German airports, and for airports outside Germany but near the German border. The results presented are consistent with cross-border substitution of passenger demand in response to AT. Most AT exempt airports near the borders have made sizable, significant, gains in passenger numbers since Germany introduced AT. Within Germany there appears to be a clear distinction in the impact on small/regional airports and that on larger hubs. JEL Classification: H26, H30, L93 Keywords: aviation taxes, passenger demand, synthetic control 1. Introduction Aviation tax (AT) regimes in Europe receive considerable attention. Germany’s AT was introduced on 1st January 2011 and remains payable on departures from all German airports at a cost of €7.47, €23.32, or €41.99 depending on the distance flown1. -

Annual Report 2018 › › › › › › › › › › › › › › › › › › › › › › › › › › › › › 2 › › › Annual Report 2018 / Hannover Airport 3 › › › at a Glance Contents

› › 18 Solid take off! ANNUAL REPORT 2018 › › › › › › › › › › › › › › › › › › › › › › › › › › › › › 2 › › › ANNUAL REPORT 2018 / HANNOVER AIRPORT 3 › › › AT A GLANCE CONTENTS 5-year overview Unit 2018 2017 2016 2015 2014 Foreword 04 Traffic volume Flight movements Number 78,766 75,256 75,711 75,695 76,031 Management Report 05 Index (2014 = 100) % 103.6 98.9 99.6 99,5 100.0 Total passengers Pers. k 6,325 5,870 5,409 5,453 5,292 Auditor‘s Report 11 Index (2014 = 100) % 119.5 110.9 102.2 103.0 100.0 Air cargo t 9,595 10,386 9,559 7,975 4,276 Index (2014 = 100) % 224.4 242.9 223.5 186.5 100.0 Balance Sheet of Flughafen Hannover-Langenhagen GmbH 16 Airmail t 7,952 7,885 10,650 10,328 11,018 Index (2014 = 100) % 72.2 71.5 96.6 93.7 100.0 Profit and Loss Account 18 Sales Development of Fixed Assets 20 Passenger, landing, hangar and security fees €k 62,060 56,783 54,310 53,030 51,138 Annex of Flughafen Hannover-Langenhagen GmbH 22 Ground handling and special services €k 39,427 35,769 34,980 34,360 34,351 Information of Electricity Distribution Activities 36 Sales reliant on traffic €k 101,487 92,552 89,290 87,390 85,489 Rentals and similar income €k 39,688 36,903 35,854 36,358 35,303 Profit and Loss Account of the Electricity Distribution Grid 39 Fringe benefits €k 9,408 9,540 8,985 9,894 9,634 Balance Sheet of the Electricity Distribution Grid 40 Internal revenues / others €k 8,160 8,557 7,792 7,556 7,769 Other income €k 57,256 55,000 52,631 53,808 52,706 Development Assets of “Electricity Distribution Grid“ 42 Total sales €k 158,743 147,552 -

List of Airports

IATA ICAO NAME OF THE AIRPORT COUNTRY 1 TIA LATI Tirana International Airport Albania 2 GRZ LOWG Graz Airport Austria 3 INN LOWI Innsbruck Airport Austria 4 LNZ LOWL Blue Danube Airport Linz Austria 5 VIE LOWW Vienna Airport Austria 6 BRU EBBR Brussels Airport Belgium 7 LGG EBLG Liege Airport Belgium 8 ANR EBAW Anvers Airport Belgium 9 CRL EBCI Charleroi Airport Belgium 10 OST EBOS Ostend/Brugge International Airport Belgium 11 BNX LQBK Banja Luka International Airport Bosnia & Herzegowina 12 OMO LQMO Mostar International Airport Bosnia & Herzegowina 13 BOJ LBBG Burgas International Airport Bulgaria 14 SOF LBSF Sofia International Airport Bulgaria 15 VAR LBWN Varna Airport Bulgaria 16 ZAG LDZA Zagreb Airport Croatia 17 DBV LDDU Dubrovnik Airport Croatia 18 PUY LDPL Pula Airport Croatia 19 SPU LDSP Split Airport Croatia 20 ZAD LDZD Zadar Airport Croatia 21 PFO LCPH Paphos Airport Cyprus 22 LCA LCLK Larnaca Airport Cyprus 23 PRG LKPR Praha Airport Czech Republic 24 OSR LKMT Mosnov/Ostrava Airport Czech Republic 25 CPH EKCH Copenhagen Airport Denmark 26 BLL EKBI Billund Airport Denmark 27 TLL EETN Tallinn Airport Estonia 28 LPP EFLP Lappeenranta Airport Finland 29 JOE EFJO Joensuu Airport Finland 30 KEM EFKE Kemi/Tornio Airport Finland 31 HEM EFHF Helsinki Malmi Airport Finland 32 TMP EFTP Tampere Airport Finland 33 KAJ EFKI Kajaani Airport Finland 34 OUL EFOU Oulu Airport Finland 35 SVL EFSA Sanvolinna Airport Finland 36 TKU EFTU Turku Airport Finland 37 HEL EFHK Helsinki Vantaa Airport Finland 38 MHQ EFMA Mariehamn Airport Finland 39 CDG -

Druckansicht

Arriving by plane Bielefeld is a town in northern Germany, located in the nice, hilly surroundings of the Teutoburg Forest. The nearest international airports are Hannover (110 km), Düsseldorf (190 km) and Frankfurt (320 km). In Düsseldorf and Frankfurt there are train stations in the airport, Bielefeld can be reached from these and any other major town by trains running on an hourly schedule (Eurocity train system: marked EC, IC or ICE on the train schedule). If you arrive by plane, we would recommend the following airports (the ordering reflects our preferences): Düsseldorf (approx. 190 km from Bielefeld) At Düsseldorf airport there is a Skytrain which takes you from the terminal to Düsseldorf Airport Rail Station in approx. 5 minutes, departing frequently between 3:45 and 0.45 hours. Depending on the type of train you catch (direct or with change in Hamm or Duisburg) the journey takes 1 1/2 to 2 hours. Frankfurt (approx. 320 km from Bielefeld) There are intercity trains from Frankfurt airport to Bielefeld (departure at least every hour with a change in Cologne or Hannover - journey time approx. 4 hours). There is also the possibility of changing planes at Frankfurt and flying from there to Düsseldorf or Hannover. This is generally more expensive and does not necessarily save time. Hannover (approx. 110 km from Bielefeld) The suburban tram line S5 takes you in 12 minutes from Hannover airport to Hannover train station. Intercity trains from Hannover to Bielefeld leave every hour. The journey takes approx. 50-60 minutes (it is not necessary to change the train). -

German Airline Regulation

German airport regulation: framework agreements, civil law and the EU Directive Stephen C Littlechild Emeritus Professor, University of Birmingham, and Fellow, Judge Business School, University of Cambridge Judge Business School, Trumpington Street, Cambridge CB2 1AG, UK [email protected] 9 October 2010 Abstract Commentators have argued that German airport regulation lacks independence and an economic focus. They have recommended UK-style price control. However, framework agreements and civil law cases deserve more consideration than they have hitherto received. The problematic process of setting price caps has led to constructive engagement in the UK and light-handed regulation in Australia, which deserve consideration in Germany. The recent EU Directive emphasising the process of consultation and agreement between airports and airlines could be a step forward if it introduces properly independent dispute resolution. Keywords: airport regulation, framework agreements, dispute resolution 1 1. Introduction Airports and airport regulation in Germany present a mosaic of different kinds of ownership (national, state, municipality and private), regulatory frameworks (one in each federal state) and forms of regulatory constraint (rate of return, price cap, sliding-scale, etc). Annual cost-based regulation remains the norm. However, at Hamburg in 2000, and thereafter at three other major airports (Frankfurt, Hannover and Dusseldorf) there emerged multi-year „framework agreements‟ between airports and airlines that embodied elements of price cap regulation. Commentators have increasingly pressed for reform. Niemeier argues that the cost- based regulation leads to inefficient resource allocation. A price cap along the lines of „the Hamburg model‟ would be a step towards more efficient incentive regulation, best introduced by an independent regulator following a UK style process. -

ACTUAL HINTS 1. Arrival at Hannover Airport (HAJ)

ACTUAL HINTS 1. Arrival at Hannover Airport (HAJ) In case no shuttle service is organized for you (upon request, if feasible) please take Suburban Railway S5, which departs close to Terminal C (in just one direction!). Please notice: tickets must be bought before entering the train. Tickets preferably are to be obtained at ticket machines at the platform. You may pay with coins or notes in Euro or credit card (app. 20 Euro). Menu on screen can be set to several languages. Final destination for your trip to the workshop is Braunschweig Hauptbahnhof (also: Braunschweig Hbf. = main station). Attention: You must leave S5 at Hannover Hauptbahnhof (main station) and change train in the direction of Braunschweig. The train to Braunschweig normally belongs to the category „InterCity“ (IC) or “Regional Express” (RE). Final destinations of these trains might be cities further away, e.g. Magdeburg or Leipzig. Travel time is app. 20 min. from HAJ airport to Hannover Hauptbahnhof and additional 30 – 60 min. from Hannover Hauptbahnhof to Braunschweig Hauptbahnhof (depending on train category). In Braunschweig we recommend to take a taxi to the hotel. Most hotels are in a distance of just very few kilometres (up to app. 10 Euro). 2. Arrival at Frankfurt Airport (FRA) When arriving at Frankfurt International Airport, please move to Level “0” (access in the area of gate “B”) to reach regional trains at gate “S” or long-distance trains at gate “T”. Information counter of “Deutsche Bahn” (German Railway) is marked by “I” and “DB” (in red color). You may ask there for next connection to Braunschweig Hauptbahnhof (also: Braunschweig Hbf.