I. Penawaran Umum Sukuk Ijarah 1

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

Bidang Usaha Non Konstruksi Tahun 2014

DAFTAR PERUSAHAAN JASA PENUNJANG MIGAS PERATURAN MENTERI ENERGI DAN SUMBER DAYA MINERAL NO. 27 TAHUN 2008 BIDANG USAHA JASA NON KONSTRUKSI 2014 Nomor PERUSAHAAN kode SUB BIDANG USAHA ALAMAT TELEPON / FAX PIMPINAN S K T Tanggal 1 PT Raja Janamora Lubis p. Jasa Penyedia Tenaga Kerja: Tenaga Pemboran: Jalan Bakti Abri Gang Swadaya II Telp:(021) 46351155 Yudi Susanto Lubis 0001/SKT-02/DMT/2014 2-Jan-14 Operator Lantai Bor, Operator Menara Bor, Juru RT/RW 02/09 No. 38 - Depok Fax: (021) 46222485 Bor, Ahli Pengendali Bor, dan Rig Superintendent 2 PT Waviv Technologies a. Survei Seismik: Pengolahan Data Seismik (Seismic Gedung Bursa Efek Indonesia Telp:(021) 5155955 Pandu Utama Witadi 0002/SKT-02/DMT/2014 2-Jan-14 Data Processing) Tower 1 Lantai 15 Suite 102 - Fax:(021) 5155955 Jalan Jenderal Sudirman Kav. 52- 53 - Jakarta 3 PT Waviv Technologies b. Survei Non Seismik: Survei Geologi, Survei Gedung Bursa Efek Indonesia Telp:(021) 5155955 Pandu Utama Witadi 0003/SKT-02/DMT/2014 2-Jan-14 Geofisika, Survei Oseanografi (Metocean Survey) Tower 1 Lantai 15 Suite 102 - Fax:(021) 5155955 Jalan Jenderal Sudirman Kav. 52- 53 - Jakarta 4 PT Waviv Technologies c. Geologi dan Geofisika: Interpretasi Data Seismik, Gedung Bursa Efek Indonesia Telp:(021) 5155955 Pandu Utama Witadi 0004/SKT-02/DMT/2014 2-Jan-14 Interpretasi Data Geologi dan Geofisika, Tower 1 Lantai 15 Suite 102 - Fax:(021) 5155955 Permodelan Reservoir (Reservoir Modeling) Jalan Jenderal Sudirman Kav. 52- 53 - Jakarta 5 PT Waviv Technologies p. Jasa Penyedia Tenaga Kerja: Tenaga Survei Gedung Bursa Efek Indonesia Telp:(021) 5155955 Pandu Utama Witadi 0005/SKT-02/DMT/2014 2-Jan-14 Seismik: Juru Ukur Seismik, Juru Tembak Seismik, Tower 1 Lantai 15 Suite 102 - Fax:(021) 5155955 Ahli Topografi Seismik, Ahli Rekam Seismik, Ahli Jalan Jenderal Sudirman Kav. -

AGENDA REV 5 1.Indd

DEWAN PERWAKILAN DAERAH REPUBLIK INDONESIA AGENDA KERJA DPD RI 2017 DATA PRIBADI Nama __________________________________________________________ No. Anggota ___________________________________________________ Alamat _________________________________________________________ _________________________________________________________________ Telepon/Fax ____________________________________________________ Nomor _________________________________________________________ KTP ____________________________________________________________ Paspor _________________________________________________________ Asuransi _______________________________________________________ Pajak Pendapatan ______________________________________________ SIM ____________________________________________________________ PBB ____________________________________________________________ Lain-lain _______________________________________________________ DATA BISNIS Kantor _________________________________________________________ Alamat _________________________________________________________ _________________________________________________________________ Telepon/Fax ____________________________________________________ Telex ___________________________________________________________ Lain-lain _______________________________________________________ NOMOR TELEPON PENTING Dokter/Dokter Gigi _____________________________________________ Biro Perjalanan _________________________________________________ Taksi ___________________________________________________________ Stasiun K.A -

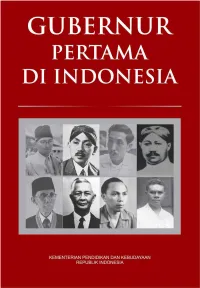

Teuku Mohammad Hasan (Sumatra), Soetardjo Kartohadikoesoemo (Jawa Barat), R

GUBERNUR PERTAMA DI INDONESIA GUBERNUR PERTAMA DI INDONESIA KEMENTERIAN PENDIDIKAN DAN KEBUDAYAAN REPUBLIK INDONESIA GUBERNUR PERTAMA DI INDONESIA PENGARAH Hilmar Farid (Direktur Jenderal Kebudayaan) Triana Wulandari (Direktur Sejarah) NARASUMBER Suharja, Mohammad Iskandar, Mirwan Andan EDITOR Mukhlis PaEni, Kasijanto Sastrodinomo PEMBACA UTAMA Anhar Gonggong, Susanto Zuhdi, Triana Wulandari PENULIS Andi Lili Evita, Helen, Hendi Johari, I Gusti Agung Ayu Ratih Linda Sunarti, Martin Sitompul, Raisa Kamila, Taufik Ahmad SEKRETARIAT DAN PRODUKSI Tirmizi, Isak Purba, Bariyo, Haryanto Maemunah, Dwi Artiningsih Budi Harjo Sayoga, Esti Warastika, Martina Safitry, Dirga Fawakih TATA LETAK DAN GRAFIS Rawan Kurniawan, M Abduh Husain PENERBIT: Direktorat Sejarah Direktorat Jenderal Kebudayaan Kementerian Pendidikan dan Kebudayaan Jalan Jenderal Sudirman, Senayan Jakarta 10270 Tlp/Fax: 021-572504 2017 ISBN: 978-602-1289-72-3 SAMBUTAN Direktur Sejarah Dalam sejarah perjalanan bangsa, Indonesia telah melahirkan banyak tokoh yang kiprah dan pemikirannya tetap hidup, menginspirasi dan relevan hingga kini. Mereka adalah para tokoh yang dengan gigih berjuang menegakkan kedaulatan bangsa. Kisah perjuangan mereka penting untuk dicatat dan diabadikan sebagai bahan inspirasi generasi bangsa kini, dan akan datang, agar generasi bangsa yang tumbuh kelak tidak hanya cerdas, tetapi juga berkarakter. Oleh karena itu, dalam upaya mengabadikan nilai-nilai inspiratif para tokoh pahlawan tersebut Direktorat Sejarah, Direktorat Jenderal Kebudayaan, Kementerian Pendidikan dan Kebudayaan menyelenggarakan kegiatan penulisan sejarah pahlawan nasional. Kisah pahlawan nasional secara umum telah banyak ditulis. Namun penulisan kisah pahlawan nasional kali ini akan menekankan peranan tokoh gubernur pertama Republik Indonesia yang menjabat pasca proklamasi kemerdekaan Indonesia. Para tokoh tersebut adalah Teuku Mohammad Hasan (Sumatra), Soetardjo Kartohadikoesoemo (Jawa Barat), R. Pandji Soeroso (Jawa Tengah), R. -

Plagiat Merupakan Tindakan Tidak Terpuji

PLAGIAT MERUPAKAN TINDAKAN TIDAK TERPUJI PEMBENTUKAN DAN PEMBUBARAN NEGARA REPUBLIK INDONESIA SERIKAT 1949-1950 SKRIPSI Diajukan untuk Memenuhi Salah Satu Syarat Memperoleh Gelar Sarjana Pendidikan Program Studi Pendidikan Sejarah Oleh: Leonardo Nim : 011314043 PROGRAM STUDI PENDIDIKAN SEJARAH JURUSAN PENDIDIKAN ILMU PENGETAHUAN SOSIAL FAKULTAS KEGURUAN DAN ILMU PENDIDIKAN UNIVERSITAS SANATA DHARMA YOGYAKARTA 2007 PLAGIAT MERUPAKAN TINDAKAN TIDAK TERPUJI ii PLAGIAT MERUPAKAN TINDAKAN TIDAK TERPUJI iii PLAGIAT MERUPAKAN TINDAKAN TIDAK TERPUJI HALAMAN PERSEMBAHAN Atas dasar cinta, skripsi ini kupersembahkan kepada: Ø Tuhanku penguasa alam semesta yang dengan setia selalu menjaga dan mendampingi setiap langkah dalam hidupku. Ø Papa dan ibu tercinta, terimakasih atas pengorbanan, perjuangan, kepercayaan, dan kasih sayangnya. Ø Mama yang ada di surga yang telah memberikan nafas kehidupan. Ø Kedua Adikku tersayang, Riko dan Berto yang telah menjadi aspirasi putih dalam mencapai tujuanku. Ø Seluruh keluarga Besarku yang bukan rahasia lagi selalu mendoakanku. Ø Separuh nafasku Lina Ndu’ Ku Dwiyanti, terimakasih telah menemaniku dengan penuh ketulusan dan keikhlasan, kamulah satu-satunya. Ø Laskar Cinta 291 dan Ex 291, tebarkanlah benih-benih cinta dan musnahkanlah virus-virus benci. Ø Keluarga besar 291 (Pak Parno, Ibu Yayuk), terimakasih atas semuanya. Ø Sedulur-sedulur angkatan ’01 Ovie, Siska, Jonni Van Ann, Maria, Era, Ida Bolon, Lippo, Mas dab Suryatno, dan yang tak bisa di sebut satu persatu. Ø Almamaterku tercinta Prodi pendidikan Sejarah -

Sultan Hamid Ii Berwajah Ganda Dalam Karier Politiknya Di Indonesia Makalah

PLAGIATPLAGIAT MERUPAKAN MERUPAKAN TINDAKAN TINDAKAN TIDAK TIDAK TERPUJI TERPUJI SULTAN HAMID II BERWAJAH GANDA DALAM KARIER POLITIKNYA DI INDONESIA MAKALAH Diajukan untuk Memenuhi Salah Satu Syarat Memperoleh Gelar Sarjana Pendidikan Program Studi Pendidikan Sejarah Oleh: VINSENSIUS 101314006 PROGRAM STUDI PENDIDIKAN SEJARAH JURUSAN PENDIDIKAN ILMU PENGETAHUAN SOSIAL FAKULTAS KEGURUAN DAN ILMU PENDIDIKAN UNIVERSITAS SANATA DHARMA YOGYAKARTA 2015 PLAGIATPLAGIAT MERUPAKAN MERUPAKAN TINDAKAN TINDAKAN TIDAK TIDAK TERPUJI TERPUJI SULTAN HAMID II BERWAJAH GANDA DALAM KARIER POLITIKNYA DI INDONESIA MAKALAH Diajukan untuk Memenuhi Salah Satu Syarat Memperoleh Gelar Sarjana Pendidikan Program Studi Pendidikan Sejarah Oleh: VINSENSIUS 101314006 PROGRAM STUDI PENDIDIKAN SEJARAH JURUSAN PENDIDIKAN ILMU PENGETAHUAN SOSIAL FAKULTAS KEGURUAN DAN ILMU PENDIDIKAN UNIVERSITAS SANATA DHARMA YOGYAKARTA 2015 i PLAGIATPLAGIAT MERUPAKAN MERUPAKAN TINDAKAN TINDAKAN TIDAK TIDAK TERPUJI TERPUJI ii PLAGIATPLAGIAT MERUPAKAN MERUPAKAN TINDAKAN TINDAKAN TIDAK TIDAK TERPUJI TERPUJI iii PLAGIATPLAGIAT MERUPAKAN MERUPAKAN TINDAKAN TINDAKAN TIDAK TIDAK TERPUJI TERPUJI PERSEMBAHAN Makalah ini saya persembahkan kepada: 1. Yesus Kristus, Bunda Maria, Bapa Yosef, serta Santo Vinsensius pelindung saya yang telah memberikan kesempatan, semangat dan pencerahan sehingga karya tulisan ini dapat terselesaikan. 2. Kedua orangtuaku Bapak Jongki dan Ibu Merensiana Sa’arin yang telah membesarkanku, kedua kakak Agapitus, Adria Utami Yosa dan adik tercinta Eligia Suriati serta tidak -

Berita Resmi Paten Seri-A

ISSN : 0854-6789 BERITA RESMI PATEN SERI-A No. BRP482/IV/2016 DIUMUMKAN TANGGAL 01 APRIL 2016 s/d 01 OKTOBER 2016 PENGUMUMAN BERLANGSUNG SELAMA 6 (ENAM) BULAN SESUAI DENGAN KETENTUAN PASAL 44 AYAT (1) UNDANG-UNDANG PATEN NOMOR 14 TAHUN 2001 DITERBITKAN BULAN APRIL 2016 DIREKTORAT PATEN, DTLST DAN RD DIREKTORAT JENDERAL KEKAYAAN INTELEKTUAL KEMENTERIAN HUKUM DAN HAK ASASI MANUSIA REPUBLIK INDONESIA BERITA RESMI PATEN SERI-A No. 482 TAHUN 2016 PELINDUNG MENTERI HUKUM DAN HAK ASASI MANUSIA REPUBLIK INDONESIA TIM REDAKSI Penasehat : Direktur Jenderal Kekayaan Intelektual Penanggung jawab : Direktur Paten, DTLST dan RD K e t u a : Kasubdit Permohonan dan Publikasi Paten Sekretaris : Kasi. Publikasi dan Dokumentasi Paten Anggota : Hananto Adi, SH Syahroni., S.Si Ratni Leni Kurniasih Penyelenggara Direktorat Paten, DTLST dan RD Direktorat Jenderal Kekayaan Intelektual Alamat Redaksi dan Tata Usaha Jl. H.R. Rasuna Said Kav. 8-9 Jakarta Selatan 12190 Telepon: (021) 57905611 Faksimili: (021) 57905611 Website : www.dgip.go.id INFORMASI UMUM Berita Resmi Paten Nomor 482 Tahun Ke-26 ini berisi segala kegiatan yang berkaitan dengan pengajuan Permintaan Paten ke Kantor Paten dan memuat lembar halaman pertama (front page) dari dokumen Paten. Daftar Bibliografi yang tertera dalam lembar halaman pertama (front page) adalah sesuai dengan INID Code (Internationally agreed Number of the Identification of Date Code). Penjelasan Nomor Kode pada halaman pertama (front page) Paten adalah sebagai berikut : (11) : Nomor Dokumen (20) : Jenis Publikasi (Paten atau -

Jurnal Ilmu Budaya Sultan of Ternate Iskandar Djabir Syah

1 | JURNAL ILMU BUDAYA Volume 4, Nomor 1,J uni 2 0 1 6 , ISSN: 2 3 5 4 - 7294 SULTAN OF TERNATE ISKANDAR DJABIR SYAH: FROM MALINO CONFERENCE TO BECOME THE MINISTER OF HOME AFFAIRS OF EASTERN INDONESIA STATE (NEGARA INDONESIA TIMUR/NIT) 1946-1950 Rustam Hasyim1 Program Doktor Ilmu-ilmu Humaniora Fakultas Ilmu Budaya UGM/ Dosen PKn FKIP Unkhair Ternate) [email protected] Abstract This study aims to reconstruct the political participation of Iskandar Djabir Syah (the 47th Sultan of Ternate) in the establishment of the State of Eastern Indonesia. The study focuses on outlining some political events involving Iskandar Djabir Syah such as the Malino and Denpasar conferences and becaming the Minister of Home Affairs of the Eastern Indonesia State for 1949 to 1950 periods. The method used in this paper is a heuristic method that is history, criticism, interpretation and historiography. The results showed that: (1) the participation of Sultan of Ternate Iskandar Djabir Syah in the unitary state started in the early independence of the Republic of Indonesia; it was characterized by conducting Malino and Denpasar conferences in 1946. The establishment of the Eastern Indonesia State became the political inspiration for Iskandar Djabir Syah to involve as the senate member of the Eastern Indonesia State/NIT representing North Maluku, as well as one of its designers. (2) As one of the leaders who agreed to the idea of van Mook to form a federalist country in the Malino and Denpasar conference, so that when the Eastern Indonesia State was formed, he was appointed as the Minister of Home Affairs in the cabinet of J.E. -

DENPASAR DALAM LINTASAN SEJARAH Oleh Nyoman Wijaya

DENPASAR DALAM LINTASAN SEJARAH Oleh Nyoman Wijaya Pengantar Setiap peneliti Kota Denpasar pasti akan memulai pembicaraannya dari adanya tiga puri di wilayah Badung, yakni Puri Kesiman, Puri Pemecutan, dan Denpasar. Akan tetapi belum ada peneliti yang dengan serius mempersoalkan mengapa dari ketiga puri itu,Puri Denpasar yang paling menonjol dan namanya diabadikan menjadi nama Ibu Kota Propinsi Bali. Mengapa Ibu Kota Propinsi Bali bukan Kesiman atau Pemecutan saja? Persoalan itu kelihatannya sepele, namun sesungguhnya di sanalah letak titik tolak jika membicarakan perkembangan Kota Denpasar Apakah Puri Kesiman dan Denpasar tidak begitu berperan dalam pemerintahan Kerajaan Badung, sehingga namanya tidak perlu diabadikan menjadi nama sebuah kota? Jawabannya tentu tidak, karena kedua puri itu tetap merupakan bagian yang integral dari suatu sistem pemerintahan Kerajaan Badung. Kedua puri itu secara silih berganti menjadi penguasa tertinggi di Kerajaan Badung, namun ketika Puputan Badung sedang berlangsung, tampuk Kerajaan Badung baru saja berpindah dari Puri Kesiman ke Puri Denpasar. Perpindhan itu terjadi karena Raja Badung Gusti Made Kesiman yang meninggal pada tanggal 14 Agustus l904 tidak memiliki seorang putra utama yang cakap di bidang ketatanegaraan dan raja di Puri Pemecutan yang lebih latak mengantikannya sudah usur dan sakit-sakitan. Oleh karena itu jadilah Puri Denpasar sebagai pusat pemerintahan Raja Badung (Ide Anak Agung Gde Agung, l989: 502-503) dengan seorang raja yang progresif dan memiliki idealisme tinggi untuk memajukan Kerajaan Badung. (Ide Anak Agung Gde Agung, l989: 502-503) Sikap seperti itu sudah muncul sebelum ia tampil sebagai seorang raja. Hal itu dapat dilihat dari karya sastranya berupa sebuah geguritan 91 bait berbahasa Melayu berjudul Geguritan I Nengah Jimbaran yang ditulisnya pada tahun l903, masa-masa terakhir dari kekuasaan Raja Badung Gusti Gde Ngurah Kesiman. -

Kata Pengantar

KATA PENGANTAR Undang-Undang No. 43 Tahun 2009 tentang Kearsipan mengamanatkan Arsip Nasional Republik Indonesia (ANRI) untuk melaksanakan pengelolaan arsip statis berskala nasional yang diterima dari lembaga negara, perusahaan, organisasi politik, kemasyarakatan dan perseorangan. Pengelolaan arsip statis bertujuan menjamin keselamatan dan keamanan arsip sebagai bukti pertanggungjawaban nasional dalam kehidupan bermasyarakat, berbangsa dan bernegara. Arsip statis yang dikelola oleh ANRI merupakan memori kolektif, identitas bangsa, bahan pengembangan ilmu pengetahuan, dan sumber informasi publik. Oleh karena itu, untuk meningkatkan mutu pengolahan arsip statis, maka khazanah arsip statis yang tersimpan di ANRI harus diolah dengan benar berdasarkan kaidah-kaidah kearsipan sehingga arsip statis dapat ditemukan dengan cepat, tepat dan lengkap. Pada tahun anggaran 2016 ini, salah satu program kerja Sub Bidang Pengolahan Arsip Pengolahan I yang berada di bawah Direktorat Pengolahan adalah menyusun Guide Arsip Presiden RI: Sukarno 1945-1967. Guide arsip ini merupakan sarana bantu penemuan kembali arsip statis bertema Sukarno sebagai Presiden dengan kurun waktu 1945-1967 yang arsipnya tersimpan dan dapat diakses di ANRI. Seperti kata pepatah, “tiada gading yang tak retak”, maka guide arsip ini tentunya belum sempurna dan masih ada kekurangan. Namun demikian guide arsip ini sudah dapat digunakan sebagai finding aid untuk mengakses dan menemukan arsip statis mengenai Presiden Sukarno yang tersimpan di ANRI dalam rangka pelayanan arsip statis kepada pengguna arsip (user). Akhirnya, kami mengucapkan banyak terima kasih kepada pimpinan ANRI, anggota tim, Museum Kepresidenan, Yayasan Bung Karno dan semua pihak yang telah membantu penyusunan guide arsip ini hingga selesai. Semoga Allah SWT, Tuhan Yang Maha Esa membalas amal baik yang telah Bapak/Ibu/Saudara berikan. -

37 Bab Iii Kabinet Hatta I Menghadapi Kondisi Dalam

BAB III KABINET HATTA I MENGHADAPI KONDISI DALAM NEGERI DAN DUNIA INTERNASIONAL A. Program Kerja Kabinet Hatta I Pada tanggal 16 Februari 1948, Perdana Menteri Mohammad Hatta berpidato di muka sidang Badan Pekerja KNIP untuk menjelaskan pokok - pokok kebijakan politiknya dalam kabinet presidensial. Adapun bunyi program pemerintah yaitu: 1. Menyelenggarakan Persetujuan Renville dan terus berunding atas dasar - dasar yang telah disepakati. 2. Mempercepat terbentuknya Negara Indonesia Serikat. 3. Mengadakan rasionalisasi ke dalam. 4. Pembangunan. Dalam program ini tergambar usaha pemerintah ke luar dan ke dalam. Keluar ialah berunding dengan Belanda untuk menyelesaikan persengketaan Belanda dengan Republik Indonesia untuk mempercepat terbentuknya Negara Indonesia Serikat yang berdaulat. Ke dalam ialah menyempurnakan organisasi dengan perbaikan penghidupan rakyat yang bisa dicapai dengan diadakannya rasionalisasi besar - besaran beserta dengan pembangunan.1 Secara garis besar program kerja pemerintah dibagi menjadi dua bagian. Bagian pertama yaitu melanjutkan penyelenggaraan Persetujuan Renville, bagian kedua yaitu rasionalisasi dan reorganisasi. Adapun penjelasannya sebagai berikut: 1 Mohammad Hatta, Beberapa Pokok Pikiran, Jakarta: UI-Press, 1992, hlm. 24 - 25. 37 38 1. Melanjutkan Penyelenggaraan Persetujuan Renville. Pokok persoalan sejak proklamasi kemerdekaan adalah hubungan Republik Indonesia dengan Belanda dimana pengakuan kedaulatan bangsa Indonesia belum terpenuhi. Dengan adanya campur tangan dunia internasional muncul harapan baru -

Questionnaire2.Pdf

® DR. ANAK AGUNG GDE AGUNG B. SUTEDJA.- PENGELINGSIR / KETUA FSKN WILPROV BALI / ANGGOTA DPN DHN A-45 / KETUA DPKK P3SB BALI • Puri Agung Negara Djembrana • Jalan Gatot Soebroto No. 5 • Negara 82213 Bali • • Telepon • +6287817101941 • +6281805310066 • +6287761848317 • +6283899693802 • • E – mail • [email protected] • [email protected] • BNS16017-2DOC4464ANRI 9AS041416PRN GS5C4 QUESTIONNAIRE PENELUSURAN PERISTIWA BERSEDJARAH PURI AGUNG NEGARA DJEMBRANA NEGARA – BALI – 01 JUNI 2016 1. Nama tempat / lokasi Kabupaten / Kota / Provinsi Tempat : Puri Agung Negara Djembrana Jalan Gatot Soebroto No. 5 Negara 82213 – Bali. Kabupaten : Djembrana. Provinsi : Bali. 2. Nama peristiwa bersejarah Dharmaning Bhakti Ksatrya Trah Djembrana Manggalaning Jagad. 3. Peristiwa bersejarah terjadi tahun NO TAHUN SEKUENS PERISTIWA 1 1700 I Gusti Gde Andoel, putera I Gusti Ngurah Jasa, keturunan I Gusti Basangtamiang, Jero Andoel, Batuagung, Djembrana, memohon perkenan Radja/Tjokorde Mengwi III agar supaya salah seorang puteranya dijadikan Radja Djembrana. ● QUISTIONNAIRE PENELUSURAN PERISTIWA BERSEDJARAH ● BNS16017-2DOC4464ANRI ● 9AS041416PRN ● GS5C4 ● HAL 2 - 77 ● Permohonan dikabulkan dan putera Beliau bernama I Gusti Ngurah Alit Takmung, buah pernikahan dengan I Gusti Luh Takmung, puterinya I Gusti Poh Gading keturunan Anglurah Kaler Patjekan, Takmung Klungkung, menjadi Radja Djembrana. 2 1705 I Gusti Ngurah Alit Takmung dibekali sebilah keris sakti Padjenengan Tatasan menuju Djembrana didampingi I Gusti Kaler, paman pihak Ibu, diiringi ratusan -

LIST of AMBASSADORS to ASEAN from NON-ASEAN MEMBER STATES and RELEVANT INTER-GOVERNMENTAL ORGANISATIONS No AMBASSADOR 1

As of 6 August 2021 ASEAN Dialogue Partner ASEAN Sectoral Dialogue Partner ASEAN Development Partner LIST OF AMBASSADORS TO ASEAN FROM NON-ASEAN MEMBER STATES AND RELEVANT INTER-GOVERNMENTAL ORGANISATIONS No AMBASSADOR 1. AFGHANISTAN (Vacant) Ambassador Embassy of the Islamic Republic of Afghanistan JL. Doktor Kusumaatmaja S.H. No. 15 Menteng – Jakarta Pusat Tel: +62-21 314 3169 Fax: +62-21 335 390 Email: [email protected] 2. ALGERIA H.E. Aziria Abdelkader Ambassador Embassy of the People's Democratic Republic of Algeria Jl. H.R. Rasuna Said Kav. 10-1 Kuningan Jakarta 12950 - Indonesia Tel: +62-21 525 4719 / 525 4809 Fax: +62-21 525 4654 Email: [email protected] 3. ARGENTINA H.E. Gustavo Arturo Torres Ambassador-Designate Embassy of the Argentine Republic Menara Thamrin, JL. Thamrin, th Kav.3, 16 Floor, Suite 1602 – Jakarta Tel: (62) 21 230 3061/ 230 3761 Fax: (62) 21 230 3962 As of 6 August 2021 ASEAN Dialogue Partner ASEAN Sectoral Dialogue Partner ASEAN Development Partner Email: [email protected] 4. ARMENIA H.E. Dziunik Aghajanian Ambassador Embassy of the Republic of Armenia Jl. Denpasar II, no 49 Kuningan Jakarta Selatan, Indonesia Tel: +62 21 527 65 49 Fax +62 21 2967 51 66 Email: [email protected]; [email protected]; [email protected] 5. AUSTRALIA H.E. Will Nankervis Ambassador Mission of Australia to ASEAN Jl. Patra Kuningan Raya, Kav. 1-4 Jakarta Selatan 12950 Tel: +62 21 25505 555 Fax: +62 21 25505 467 Email: [email protected] 6. AUSTRIA H.E. Johannes Peterlik Ambassador Embassy of the Republic of Austria Jalan Diponegoro 44 Menteng Jakarta Pusat 10310 Tel: +62 21 23554005 Fax: +62 21 31904881 Email: [email protected] As of 6 August 2021 ASEAN Dialogue Partner ASEAN Sectoral Dialogue Partner ASEAN Development Partner 7.