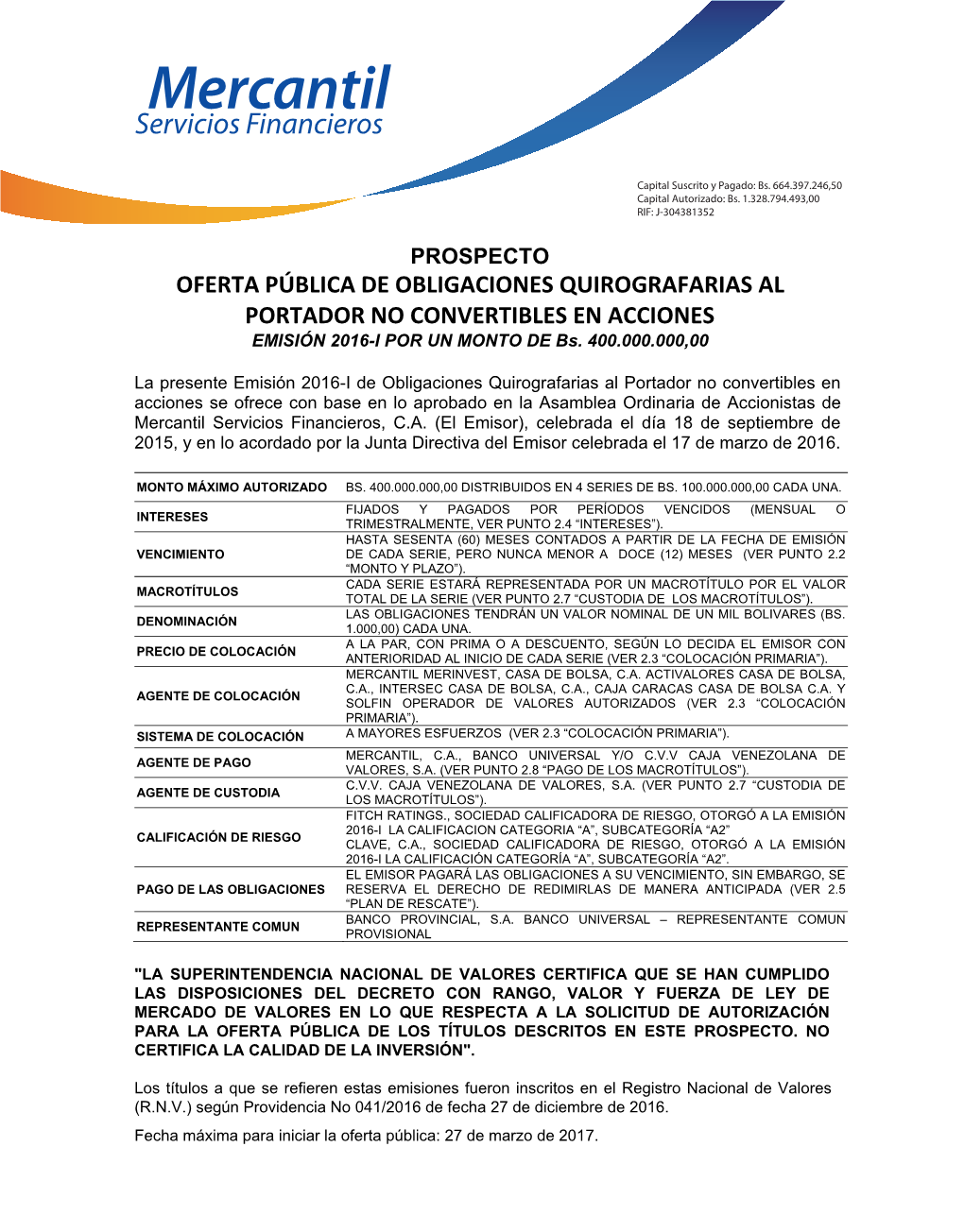

Mercantil Servicios Financieros, C.A

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

Redalyc.Market Segmentation: Venezuelan Adrs

INNOVAR. Revista de Ciencias Administrativas y Sociales ISSN: 0121-5051 [email protected] Universidad Nacional de Colombia Colombia Garay, Urbi; González, Maximiliano Market segmentation: Venezuelan ADRs INNOVAR. Revista de Ciencias Administrativas y Sociales, vol. 22, núm. 46, octubre-diciembre, 2012, pp. 73-85 Universidad Nacional de Colombia Bogotá, Colombia Available in: http://www.redalyc.org/articulo.oa?id=81827442007 How to cite Complete issue Scientific Information System More information about this article Network of Scientific Journals from Latin America, the Caribbean, Spain and Portugal Journal's homepage in redalyc.org Non-profit academic project, developed under the open access initiative Finanzas y marketing revista innovarjournal market segmentation: Venezuelan adrs Urbi Garay Ph.d. en finanzas, Universidad de massachusetts, amherst, m.a. en economía internacional y desarrollo, yale University. economista, Universidad Católica andrés Bello. Profesor, instituto de estudios superiores de administración Correo electrónico: [email protected] Maximiliano González segmentación de mercados: adrs VeneZolanos Ph.d en administración de negocios y Finanzas, tulane University. magíster en resúmen: los controles cambiarios impuestos en venezuela en 2003 administración de negocios, iesa. licenciado en Ciencias administrativas, Universidad constituyen un experimento natural que permite a los investigadores ob- metropolitana Caracas venezuela. Profesor asociado, Universidad de los andes servar el efecto que tales controles tuvieron sobre la segmentación del mercado de capitales. este trabajo presenta evidencia empírica que su- Correo electrónico: [email protected] giere que, aún cuando el mercado de capitales venezolano se encontraba altamente segmentado antes de que se impusieran los controles, las ac- ciones de la empresa Cantv estaban, por medio de sus american deposi- tary Receipts (adRs o certificados de depósito americanos), parcialmente integrados con los mercados globales. -

Banco Mercantil, C.A

Mercantil, C.A. Banco Universal (Subsidiary of Mercantil Servicios Financieros, C.A.) Report of Independent Accountants and Financial Statements December 31, 2016 and 2015 Mercantil, C.A. Banco Universal Index to the financial statements December 31, 2016 and 2015 Pages I - Report of independent accountants 1 - 2 II - Financial statements 1 - 5 III - Notes to the financial statements 1 - Operations and regulatory environment 6 - 8 2 - Basis of preparation 8 - 15 3 - Cash and due from banks 15 - 16 4 - Investment securities 16 - 22 5 - Loan portfolio 23 - 25 6 - Interest and commissions receivable 25 7 - Investments in subsidiaries and affiliates 26 - 29 8 - Available-for-sale assets 29 9 - Property and equipment 29 - 30 10 - Other assets 30 - 31 11 - Deposits 31 - 32 12 - Deposits and liabilities with Banco Nacional de Vivienda y Hábitat (BANAVIH) 32 13 - Borrowings 32 14 - Other liabilities from financial intermediation 33 15 - Interest and commissions payable 33 16 - Accruals and other liabilities 33 17 - Taxes 34 - 35 18 - Employee benefits 35 - 39 19 - General and administrative expenses 39 20 - Other operating income 39 21 - Other operating expenses 40 22 - Extraordinary expenses 40 23 - Equity 40 - 42 24 - Financial assets and liabilities in foreign currency 42 - 43 25 - Memorandum accounts 44 - 49 26 - Credit-related commitments 49 - 50 27 - Balances and transactions with related companies 51 - 54 28 - Fundación Mercantil 54 29 - Maturity of financial assets and liabilities 55 30 - Fair value of financial instruments 56 - 57 31 - Risk management 57 - 58 32 - Liabilities and contingencies 58 - 59 33 - Money laundering prevention and terrorism financing 59 34 - Investments and loans granted in excess of legal limits 60 35 - Legal contributions 60 Mercantil, C.A. -

Sosa Gustavo Vollmer A

InformeAnual 2011 En este informe, Mercantil Servicios Financieros rinde homenaje al movimiento informalista que se hizo presente a partir de 1960 y que dio inicio a un enorme caudal expresivo sin precedentes en la plástica en Venezuela. A través de un conjunto de obras seleccionadas, que forman parte de la Colección Mercantil, se recoge la variedad y riqueza de este grupo de artistas cuyos postulados aún están presentes en el arte actual. InformeAnual 2011 CONTENIDO Evolución Acción Mercantil 4 Indicadores Relevantes 5 Junta Directiva y Administración 6 Convocatoria Asamblea General Ordinaria 7 Informe de la Junta Directiva 9 Informe de los Comisarios 21 Estados Financieros 23 Entorno Económico 29 Posicionamiento Estratégico 33 Análisis de Resultados Consolidados 35 Gestión de Negocios 49 Calidad de Servicio y Eficiencia Operativa 65 Capital Humano 69 Gestión de Riesgo 71 Desempeño de Subsidiarias 79 Calificaciones de Riesgo 87 Prevención y Control de Legitimación de Capitales 89 Auditoría Interna 91 Compromiso Social 95 Gobierno Corporativo 99 Informe de la Junta Directiva sobre Cumplimiento de Principios de Gobierno Corporativo 107 Premios y Reconocimientos 108 Administración y Dirección 111 Empresas Subsidiarias Direcciones Corporativas 119 Fernando Irazábal Sin título, 1959 Técnica mixta sobre papel 52,1 x 62,8 cm Es la primera y más completa empresa de servicios financieros de Venezuela, con un patrimonio de Bs. 10.977 millones (US$ 2.560 millones) y presencia en 10 países de América, Europa y Asia. Sus acciones están inscritas en la Bolsa de Valores de Caracas (MVZ.A y MVZ.B) y mantiene un programa de American Depositary Receipt (ADR por sus siglas en inglés) nivel 1 MSFZY y MSFJY que se transan over the counter (OTC) en los Estados Unidos de América. -

Ejemplo De El Diario De La Bolsa En

EL DIARIO DE LA BOLSA OPERACIONES EN TITULOS VALORES DEL VIERNES 12 DE NOVIEMBRE DE 2004 INDICE BURSATIL CARACAS - BOLSA DE VALORES DE CARACAS GENERAL 29,302.66 VAR ABS. -217.16 VAR REL. -0.74 % MAX EN 12 MESES 31,177.41 MIN EN 12 MESES 20,130.45 ULTIMOS SEIS DIAS ULTIMAS CINCUENTA Y DOS SEMANAS 30,550 29,268 30,113 26,859 29,676 24,449 29,240 22,040 28,803 V05 L08 M09 M10 J11 V12 19,631 Nov Dec Jan Feb Mar Apr May Jun Jul Aug Sep Oct Nov VAR ABS. DESDE 31/12/03 7,098.71 VAR REL. DESDE 31/12/03 31.97 % FINANCIERO 49,578.56 VAR. ABS. -200.94 VAR. REL. -0.40 % INDUSTRIAL 25,477.21 VAR. ABS. -246.41 VAR. REL. -0.96 % OPERACIONES REGULARES EN ALZA 1 EN BAJA 6 ESTABLES 9 Precio Cierre Var Var Precio (#) Precio No Cantidad Monto Acciones Simbolo Anterior Hoy Abs Rel. % Minimo Maximo Promedio Operac. Acciones Negociado BANESCO BCO. BBC 210.00 208.00 -2.00 -0.95 208.00 210.00 --- 8 90,000 18,810,000.00 CANTV CLASE (D) TDV.D 8,055.00 8,005.00 -50.00 -0.62 8,000.00 8,050.00 --- 16 46,551 372,836,795.00 CEMEX VZLA."II" VCM.2 390.00 390.00 0.00 0.00 --- --- --- 1 2,667 1,040,130.00 CORIMON (A) CRM.A 5,500.00 5,300.00 -200.00 -3.64 5,300.00 5,300.00 --- 2 1,068 5,694,400.00 CORP BANCA, C.A CBN 590.00 590.00 0.00 0.00 --- --- --- 4 7,682 4,549,960.00 CORP.IND.ENERGIA CIE 27.00 27.00 0.00 0.00 --- --- --- 1 4,785 129,195.00 CR.CARABOBO CCR 440.00 440.00 0.00 0.00 440.00 440.00 --- 1 7,737 3,404,280.00 ELECT. -

Bolivarian Republic of Venezuela Barclays Capital

LISTING MEMORANDUM Bolivarian Republic of Venezuela U.S.$825,179,000 7.00% Bonds due 2038 (the “Bonds”) ____________ The Bonds will bear interest at the rate of 7.00% per annum, accruing from November 15, 2007 and will pay interest on March 31 and September 30 of each year, commencing March 31, 2008. The Bonds will mature on March 31, 2038. The Bonds are not redeemable prior to maturity and are not entitled to the benefit of any sinking fund. The Bonds are direct, unconditional and unsecured obligations of the Bolivarian Republic of Venezuela (the “Republic” or “Venezuela”). Venezuela has applied to list the Bonds on the Official List of the Luxembourg Stock Exchange (the “Exchange”) and to trade the Bonds on the Euro MTF market of the Exchange. This Listing Memorandum constitutes a prospectus for the purposes of the Luxembourg law dated July 10, 2005 on Prospectuses for Securities. The Bonds are designated Collective Action Securities and, as such, contain provisions regarding future modifications to their terms that differ from those applicable to a substantial portion of Venezuela’s outstanding public issues of capital market indebtedness. Under these provisions, which are described in the section entitled “Description of the Bonds—Meetings and Amendments” in this Listing Memorandum, Venezuela may amend the payment provisions and certain other terms of the Bonds with the consent of the holders of 75% of the aggregate principal amount outstanding of the Bonds. The provisions relating to events of default in the Bonds differ from those contained in all other outstanding public issues of Venezuela’s capital market indebtedness in that the Bonds do not contain an event of default provision that would be triggered if Venezuela were to cease at a future date to maintain its membership in the International Monetary Fund (“IMF”) or cease to be eligible to use the general resources of the IMF. -

Universidad Metropolitana Decanato De Estudios De

UNIVERSIDAD METROPOLITANA DECANATO DE ESTUDIOS DE POSTGRADO MAESTRÍA EN ADMINISTRACIÓN DE EMPRESAS MENCIÓN GERENCIA DE FINANZAS APLICACIÓN DEL MODELO EGARCH A LA VOLATILIDAD DE LA ACCION DE CANTV PERIODO 1999-2004 Autores: López Ygnacares Salcedo Marisol Tutor: Mendible Daniel Caracas, Septiembre 2005 ii Dedicatoria Dios es fuente de fortaleza y de amor constante, mis esperanzas se consolidan a través de la fe, gracias por permitirme creer en esa fuerza mágica y por contar con personas de valores leales y de sentimientos sinceros, tales como mi gran familia, en especial a mis tres grandes ejemplos de amor y constancia que ya no están a mi lado, mis amigos verdaderos, mi amor platónico y real, y todas aquellas personas que ha aportado y creído en mi, apoyándome en mi crecimiento personal y profesional. Mis más sinceros agradecimientos. Marisol Salcedo iii Dedico esta tesis: • A dios creador del universo y dueño de mi vida que me permite construir otros mundos mentales posibles. • A mi padre por enseñarme a luchar para alcanzar mis metas y por el amor profesado durante su tiempo en este mundo. Mi triunfo es Tuyo... • A Ti…Jesús Rafael por brindarme tu amor, cariño y estímulo en diversas situaciones de mi vida ¡Gracias!. • A mis familiares, amigos y todos aquellos que de una u otra forma me han ayudado a hacer realidad esta meta. Ygnacares López iv APROBACIÓN Quien suscribe DANIEL R, MENDIBLE COLMENARES, Tutor del Trabajo de Grado APLICACIÓN DEL MODELO EGARCH A LA VOLATILIDAD DE LA ACCION DE CANTV PERIODO 1999-2004, elaborado por Ygnacares López Rodríguez y Marisol Salcedo, para optar al título de Magíster en Administración de Empresas Mención Gerencia de Finanzas, considera que el mismo reúne los requisitos exigidos por el Decanato de Postgrado de la Universidad Metropolitana y tiene méritos suficientes como para ser sometido a la presentación y evaluación por parte del Jurado examinador; En la ciudad de Caracas, a los veintisiete (27) días del mes de septiembre del 2005. -

Deutsche Bank Securities Barclays Capital

LISTING MEMORANDUM Bolivarian Republic of Venezuela U.S.$2,000,000,000 9.00% Bonds due 2023 (the “Bonds due 2023”) U.S.$2,000,000,000 9.25% Bonds due 2028 (the “Bonds due 2028”) ____________ The Bonds due 2023 will bear interest at the rate of 9.00% per annum, accruing from May 7, 2008 and will pay interest on May 7 and November 7 of each year, commencing November 7, 2008. The Bonds due 2023 will mature on May 7, 2023. The Bonds due 2028 will bear interest at the rate of 9.25% per annum, accruing from May 7, 2008 and will pay interest on May 7 and November 7 of each year, commencing November 7, 2008. The Bonds due 2028 will mature on May 7, 2028. Neither the Bonds due 2023 nor the Bonds due 2028 (each of the Bonds due 2023 and the Bonds due 2028 being referred to herein as a “Series” of Bonds and collectively as the “Bonds”) are redeemable prior to maturity or are entitled to the benefit of any sinking fund. The Bonds are direct, unconditional and unsecured obligations of the Bolivarian Republic of Venezuela (the “Republic” or “Venezuela”). Venezuela has applied to list the Bonds on the Official List of the Luxembourg Stock Exchange (the “Exchange”) and to trade the Bonds on the Euro MTF market of the Exchange. This Listing Memorandum constitutes a prospectus for the purposes of the Luxembourg law dated July 10, 2005 on Prospectuses for Securities. The Bonds are designated Collective Action Securities and, as such, contain provisions regarding future modifications to their terms that differ from those applicable to a substantial portion of Venezuela’s outstanding public issues of capital market indebtedness. -

Septiembre 2007

BOLETIN INFORMATIVO SEPTIEMBRE 2007 Av. Francisco Solano López, entre Calle San Gerónimo y Av. Los Jabillos. Edif. CNV, Urb. Sabana Grande. Caracas - Venezuela Temas de Interés Indicadores del Mercado Intermediarios Financieros Mercado Primario Son instituciones que recogen el ahorro de Ofertas Públicas Autorizadas de Títulos Valores los agentes económicos con excedentes (superávitarios) y lo hacen llegar a los agentes Septiembre 2006 - Septiembre 2007 (Millones de Bolívares) económicos con carencia (deficitarios), o los invierten ellos mismos en determinados tipos de activos financieros, lucrándose con la diferencia Unidades de Papeles Títulos de entre los tipos de interés de las operaciones Meses Acciones Inversión Comerci. Oblig. Partici. Total activas o colocaciones y las operaciones pasivas sep-06 40.062 0 532.000 30.000 10.000 612.062 o depósitos. oct-06 0 0 0 700.000 0 700.000 nov-06 8.337 0 300.000 255.500 20.000 583.837 dic-06 14.253 0 60.000 180.000 15.000 269.253 Entre los intermediarios que participan en el ene-07 18.457 0 0 0 0 18.457 mercado de capitales tenemos: los Asesores de Inversión, Corredores Públicos de Valores, las feb-07 8.000 0 90.000 110.000 0 208.000 Sociedades de Corretajes y las Casas de Bolsa, mar-07 0 0 305.000 115.000 50.000 470.000 todos ellos deben estar autorizados por la abr-07 703.985 0 15.000 85.000 0 803.985 Comisión Nacional de Valores. may-07 45.822 0 20.000 422.500 0 488.322 jun-07 15.381 0 64.500 410.000 0 489.881 jul-07 145.131 0 50.000 287.500 0 482.631 Asesores de Inversión: Pueden ser personas ago-07 44.000 0 187.000 280.000 400.000 911.000 naturales o jurídicas, cuyo objeto es el asesorar al sep-07 0 0 0 177.000 0 177.000 público en relación a las inversiones en el TOTAL 1.043.428 0 1.623.500 3.052.500 495.000 6.214.428 mercado de capitales. -

BOLSA DE VALORES DE CARACAS: INDICES BURSÁTILES: Acción Ticker Cierre Var.Abs

Caracas, 22 de septiembre de 2021 Hora: 05:31:19 p. m. BOLSA DE VALORES DE CARACAS: INDICES BURSÁTILES: Acción Ticker Cierre Var.abs. Var.rel. Monto en Bs.S Venezuela Cierre Anterior Var.rel. Banco de Venezuela BVL 481.000,00 -10.000,00 -2,04% 115.440.000,00 Indices Merinvest en Bs.S Banco del Caribe ABC.a 2.400.000,00 +0,00 +0,00% 26.400.000,00 Compuesto 458,47 462,64 -0,90% Banco Nac. Crédito BNC 19.900,00 -100,00 -0,50% 10.128.564.450,00 Financiero 418,56 422,93 -1,03% Banco Occid. Descto. BOU 580,00 +0,00 +0,00% 28.941.420,00 No Financiero 571,95 575,57 -0,63% Banco Provincial BPV 5.900.000,00 -20.000,00 -0,34% 1.420.000.000,00 Bco.Vzlno. de Crédito BVE Indices Merinvest en US$ Banesco BBC Compuesto 118,60 119,87 -1,06% BBO Financial Serv. BBO Financiero 108,28 109,58 -1,19% Bolsa Valores Ccs. BVCC 286.000,00 -14.000,00 -4,67% 3.954.494.000,00 No Financiero 147,96 149,13 -0,78% Corp Banca CBN CANTV D TDV.d 680.000,00 +10,00 +0,00% 118.177.050,00 Indice Bursátil Caracas Cierre Var.abs. Var.rel. Cemex I VCM.1 General 5.652,31 -43,43 -0,76% Cemex II VCM.2 Financiero 9.758,54 -72,34 -0,74% Cer. Carabobo CCR Industrial 3.154,12 -26,47 -0,83% Corimon A CRM.a 640.000,00 -10.000,00 -1,54% 26.940.000,00 Corp. -

Fondo Mutual De Inversión De Capital Cerrado

IBC - Fondo Mutual de Inversión de Capital Cerrado Antes de invertir, los inversores deben leer el prospecto disponible en www.per-capital.com OBJETIVO ¿POR QUE UN FONDO MUTUAL? • Replicar los resultados de las inversiones en • Acceso a beneficios de portafolio Premium con baja valores que conforman el Índice Bursátil inversión. Caracas • Ganancias exentas de ISLR • Exposición a grandes empresas establecidas en Venezuela. ESTRATEGIA • Bajo costo de acceso a las principales acciones • Invertir en valores que conforman el Índice venezolanas en un único fondo. Bursátil Caracas cuando el precio de mercado sea óptimo para la compra. • El mayor potencial de crecimiento de capital de la • Objetivo de Inversión 3 a 5 años. región. RENDIMIENTO IBC ANUAL DATOS CLAVE (Año Natural) Tamaño del Fondo (mm Bs) Bs. 5.000,00 2017 2018 2019 YTD* Entidad de Inversión Colectiva 3.873,51 127.301,59 5.520,53 168,10 Estructura Legal Fondo Mutual de Inversión de Capital Cerrado Domicilio Venezuela RENDIMIENTO IBC ACUMULADO Fecha de Lanzamiento 2020 2017 2018 2019 YTD* Divisa Bs - USD 3.873,51 5.062.215 284.528.724 762.832.350 Clase de Activo Renta Variable Per Capital Sociedad *Cálculos a Abril 2020 Administrador del Fondo Administradora de E.I.C. POSICIONES PRINCIPALES* Custodio Caja Venezolana de Valores SIMBOLO EMISOR Liquidez/Rescate Mercado T+ 2 BNC BNC Índice Referencia IBC BPV BANCO PROVINCIAL Negociación Bolsa de Valores de Caracas TDV.D CANTV CLASE D CRM.A CORIMON A Inversión Mínima 1 U.I. ENV ENVASES VENEZOLANOS Pago de Dividendo Anual (opcional) FVI.B FVI B DOM DOMINGUEZ & CIA Perfil de Riesgo Alto MPA MANPA País, político, mercado, Principales Riesgos MVZ.A MERCANTIL SF A liquidez, cambiario MVZ.B MERCANTIL SF B Horizonte de Inversión 3 a 5 años SVS SIVENSA *Posiciones sujetas a cambio Comisión Suscripción 2,5% Desempeño: El desempeño histórico no determina el Comisión Administración Max 5% trimestral desempeño futuro. -

Ig|12112004|29302.66|-217.16|-.74

IG|12112004|29302.66|-217.16|-.74|31177.41|20130.45|7098.71|31.97| IF|12112004|49578.56|-200.94|-.4| II|12112004|25477.21|-246.41|-.96| R|BANESCO BCO.|BBC|210|208|-2|-.95|208|210||8|90000|18810000||3| R|CANTV CLASE (D)|TDV.D|8055|8005|-50|-.62|8000|8050||16|46551|372836795||3| R|CEMEX VZLA."II"|VCM.2|390|390|0|0||||1|2667|1040130||2| R|CORIMON (A)|CRM.A|5500|5300|-200|-3.64|5300|5300||2|1068|5694400||3| R|CORP BANCA, C.A|CBN|590|590|0|0||||4|7682|4549960||2| R|CORP.IND.ENERGIA|CIE|27|27|0|0||||1|4785|129195||2| R|CR.CARABOBO|CCR|440|440|0|0|440|440||1|7737|3404280||2| R|ELECT. DE CCS.|EDC|496|486.05|-9.95|-2.01|486|495||18|117204|57680606.45||3| R|ENVASES VZLOS.|ENV|44|44|0|0||||3|40000|1760000||2| R|GRUPO ZULIANO|GZL|70|70|0|0||||5|65017|3640952||2| R|H.L. BOULTON|HLB|36.5|32|-4.5|-12.33|32|33||3|352000|11521600||3| R|MANPA S.A.C.A.|MPA|240|240|0|0|240|240||6|2099000|503760000||2| R|MERCANTIL S.(A)|MVZ.A|3450|3450|0|0||||3|1151000|3930950000||2| R|MERCANTIL S.(B)|MVZ.B|3400|3400|0|0|3400|3400||5|649536|2225822400||2| R|SIVENSA, C.A.|SVS|65|66|1|1.54|66|66||3|65000|4279950||1| R|VZLO.CREDITO|BVE|4500|4400|-100|-2.22|4400|4400||4|3200|14109700||3| P|SIVENSA, C.A.|SVS||||0|67|67|0|1|64|4288|| G|CANTV "ADS"|VNT|59136|59136|0|0|53909|56771||13|24196|1323075812|| VT|1|6|9| TX|(*) PRECIO DE CIERRE OFICIAL : Corresponde al precio de la Ultima operacion de plazo regular de tres ( 3) dias, mayor a Bs. -

R (,: N Lugar El Alegato Formulado Por El Ciudadano Ant'!;S

Informe AJuw/ 2004 1 ciudadano en cuestión, de',: lar.¡r (,: n Lugar el alegato formulado por el ¡, ciudadano ant'!;s mencionad, . rei.¡lecl o a L presunta infracGi&Jí1 del artículo 24 d IO las Normas Relativas a ',a L,Conm:;ción Periódica u Ocasional que deben Presentar la Personas SOl1l1 lidi" al COl ltrol de la Cornisión Nacional de Valores, A la par, este Orgall ,S11I0 decidió sancionar 81 ciudadano IB ONY ZAF?-A RAlV1Í.REZ con las sigui en'ies multas: ·Bs. 10.670.000,00 por haber inó'ingido el aliículo 14 numeral 1, de la "Normas sobre InfOImación Periódica u Ocasional que deben Suministrar las Personas sometidas al Control de la Comisión Nacional ele Valores", ·Bs. 5,820.000,00 por haber infringido los 3nículos 4,5,6 y 7 de las vigentes "Normas Relativas a la Ofelia Pública sobre Titularización de Activos", -Bs. 10.670.000,00 por haber in'fi'ingido el artículo 69 de la Ley de Mercado de Capitales, Por último, se le ordenó que proceda a suprimir la expresión "Mercado de Capitales" de la denominación social de su representada "Zafer Mercado de Capitales", por cuanto el uso de dicha expresión en la denominación social ele una empresa no autorizada por la Comi sión Nacional de Valores, induce a error a los inversores del mercado de capitales " Por otra p81ie, la Comisión Nacioñ'al de Valores, deCidió sanCIOnar a la- - sociedad mercantil lNTERA.CTIVOS SERVICIOS FTNAl'lCIEROS (ISF) CASA DE BOLSA, C.A" con las siguientes multas: .¡ , " , n. 91;:'7.:" --=-~I'I1__lI.",_,,"_"_ ___ ____ ___ _ ___ .