M 5364-Web Version Decision-27 March 2009

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

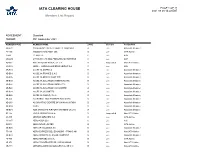

IATA CLEARING HOUSE PAGE 1 of 21 2021-09-08 14:22 EST Member List Report

IATA CLEARING HOUSE PAGE 1 OF 21 2021-09-08 14:22 EST Member List Report AGREEMENT : Standard PERIOD: P01 September 2021 MEMBER CODE MEMBER NAME ZONE STATUS CATEGORY XB-B72 "INTERAVIA" LIMITED LIABILITY COMPANY B Live Associate Member FV-195 "ROSSIYA AIRLINES" JSC D Live IATA Airline 2I-681 21 AIR LLC C Live ACH XD-A39 617436 BC LTD DBA FREIGHTLINK EXPRESS C Live ACH 4O-837 ABC AEROLINEAS S.A. DE C.V. B Suspended Non-IATA Airline M3-549 ABSA - AEROLINHAS BRASILEIRAS S.A. C Live ACH XB-B11 ACCELYA AMERICA B Live Associate Member XB-B81 ACCELYA FRANCE S.A.S D Live Associate Member XB-B05 ACCELYA MIDDLE EAST FZE B Live Associate Member XB-B40 ACCELYA SOLUTIONS AMERICAS INC B Live Associate Member XB-B52 ACCELYA SOLUTIONS INDIA LTD. D Live Associate Member XB-B28 ACCELYA SOLUTIONS UK LIMITED A Live Associate Member XB-B70 ACCELYA UK LIMITED A Live Associate Member XB-B86 ACCELYA WORLD, S.L.U D Live Associate Member 9B-450 ACCESRAIL AND PARTNER RAILWAYS D Live Associate Member XB-280 ACCOUNTING CENTRE OF CHINA AVIATION B Live Associate Member XB-M30 ACNA D Live Associate Member XB-B31 ADB SAFEGATE AIRPORT SYSTEMS UK LTD. A Live Associate Member JP-165 ADRIA AIRWAYS D.O.O. D Suspended Non-IATA Airline A3-390 AEGEAN AIRLINES S.A. D Live IATA Airline KH-687 AEKO KULA LLC C Live ACH EI-053 AER LINGUS LIMITED B Live IATA Airline XB-B74 AERCAP HOLDINGS NV B Live Associate Member 7T-144 AERO EXPRESS DEL ECUADOR - TRANS AM B Live Non-IATA Airline XB-B13 AERO INDUSTRIAL SALES COMPANY B Live Associate Member P5-845 AERO REPUBLICA S.A. -

Liste-Exploitants-Aeronefs.Pdf

EN EN EN COMMISSION OF THE EUROPEAN COMMUNITIES Brussels, XXX C(2009) XXX final COMMISSION REGULATION (EC) No xxx/2009 of on the list of aircraft operators which performed an aviation activity listed in Annex I to Directive 2003/87/EC on or after 1 January 2006 specifying the administering Member State for each aircraft operator (Text with EEA relevance) EN EN COMMISSION REGULATION (EC) No xxx/2009 of on the list of aircraft operators which performed an aviation activity listed in Annex I to Directive 2003/87/EC on or after 1 January 2006 specifying the administering Member State for each aircraft operator (Text with EEA relevance) THE COMMISSION OF THE EUROPEAN COMMUNITIES, Having regard to the Treaty establishing the European Community, Having regard to Directive 2003/87/EC of the European Parliament and of the Council of 13 October 2003 establishing a system for greenhouse gas emission allowance trading within the Community and amending Council Directive 96/61/EC1, and in particular Article 18a(3)(a) thereof, Whereas: (1) Directive 2003/87/EC, as amended by Directive 2008/101/EC2, includes aviation activities within the scheme for greenhouse gas emission allowance trading within the Community (hereinafter the "Community scheme"). (2) In order to reduce the administrative burden on aircraft operators, Directive 2003/87/EC provides for one Member State to be responsible for each aircraft operator. Article 18a(1) and (2) of Directive 2003/87/EC contains the provisions governing the assignment of each aircraft operator to its administering Member State. The list of aircraft operators and their administering Member States (hereinafter "the list") should ensure that each operator knows which Member State it will be regulated by and that Member States are clear on which operators they should regulate. -

Flight Options to Marseille

(Some of the) Flight options to Marseille Most of the search was done for flights on the 15th and 17th May. The lines in light red are for other dates. This list is obviously non exhaustive, as there are always many options available, but it gives some indications and suggestions. From Barcelona 15/5 15.50-17.00 Iberia / Vueling To Barcelona 17/5 22.20-23.30 Vueling 17/5 22.15-23.20 Iberia From Rome FCO 15/5 15.30-16.55 Alitalia 15/5 17.15-18.50 Ryanair 15/5 14.40-16.10 Iberia / Vueling To Rome FCO 17/5 15.15-16.40 Ryanair 17/5 16.45-18.05 Vueling From Athens Via Rome (15/5) 13.25-16.55 Alitalia Via Munich (15/5) 13.10-17.10 Lufthansa Via Munich (15/5) 8.35-13.05 Lufthansa To Athens Via Munich (17/5) 6.30-12.20 Lufthansa Direct (18/5) 18.20-21.55 Aegean Airlines Via Rome (18/5) 17.45-00.45 Alitalia From Lisbon 15/5 14.00-17.20 Ryanair 15/5 8.10-11.25 Tap Air To Lisbon 17/5 17.45-19.10 Ryanair 17/5 12.05-13.25 Tap Air 17/5 18.25-19.50 Tap Air From Tunis 15/5 7.25-10.00 Tunisair 15/5 12.25-15.00 Tunisair 15/5 17.15-19.50 Tunisair 15/5 19.20-21.55 NouvelAir Tunisie To Tunis 17/5 21.50-22.20 Tunisair 17/5 15.50-16.25 Tunisair 18/5 10.50-11.25 Tunisair 18/5 Many other flights From Madrid 15/5 10.20-12.00 Iberia 15/5 16.50-18.30 Iberia 15/5 21.30-23.10 Iberia To Madrid 17/5 15.20-17.10 Ryanair 17/5 19.00-20.50 Iberia 18/5 13.55-15.45 Ryanair 18/5 12.30-14.20 Iberia From Milan 15/5 8.35-9.45 Twinjet 15/5 20.25-21.35 Twinjet 15/5 Several one stop flights To Milan 17/5 20.25-21.35 Twinjet 18/5 via Lyon 7.40-10.30 Air France 18/5 via Paris 6.00-9.50 -

Oneworld Visit Europe 1Aug18

Valid effective from 01 August 2018 Amendments: • Add additional cities permitted for Russia in Europe (RU) and excluded for Russia in Asia (XU) OW VISIT EUROPE 1. Application/Fares and Expenses A. Application Valid for travel within Europe. RT, CT, SOJ, DOJ Economy travel On AY/BA/IB/LA/QR/S7-operated direct flights and through plane services. Applicable to Industry discount international fares /Travel agent fares - passengers must have proof of industry/travel agent employment. Travel on the last international sector in to Europe and the first international sector from Europe must be operated and marketed, or marketed AA/AY/BA/CX/EC/IB/JJ/JL/LA/KA/LP/MH/ QF/QR/RJ/S7/UL/XL/4M. For the purposes of this fare, the definition of Europe is as follows: Albania Algeria Armenia Austria Azerbaijan Belarus Belgium Bosnia & Herzegovina Bulgaria Croatia Cyprus Czech Republic Denmark Estonia Finland France Georgia Germany Gibraltar Greece Hungary Iceland Ireland Israel Italy Latvia Lithuania Luxembourg Macedonia Malta Moldova Montenegro Morocco Netherlands Norway Poland Portugal Romania Russia in Europe Slovakia Slovenia Spain Sweden Switzerland Tunisia Turkey Ukraine United Kingdom For the purpose of this fare, Europe can be considered as one country. Note: For the purpose of this fare, flights between Russia in Europe and Russia in Asia are considered intercontinental sectors. Russia in Europe (RU), Russian cities to the West of the Ural Mountains. RU cities are: AAQ/AER/ASF/BZK/EGO/GOJ/IAR/KGD/KLF/KRR/KUF/KZN/LED/LPK/MMK/MOW/MRV/NBC/ OGZ/PEE/PES/PEZ/ROV/SKX/STW/UFA/VOG/VOZ Russia in Asia (XU), Russian cities to the East of the Ural Mountains. -

NP.Spanair.Scandinavia Operations.English

Press Release SPANAIR IS INCREASING ITS OPERATIONS FROM/TO SCANDINAVIA TO AID STRANDED PASSENGERS • Spanair adheres to SAS policy towards stranded Sterling passengers • Spanair is deploying its largest aircraft (modern Airbus 321) to its current routes from/to Scandinavia in order to help stranded passengers from Sterling return home • Spanair will add more flights in the coming days in order to not leave clients from both Spanish and Scandinavian markets under-served • Spanair will increase its frequencies as of next summer season • More details available at www.spanair.com Palma de Mallorca, 29th october 2008 . Spanair adheres to SAS policy towards Sterling passengers by which any empty seat available during today and tomorrow at the flight departure will be given to Sterling passengers holding a valid ticket (taxes excluded, same conditions as SAS). However, it needs to be highlighted that there are very limited seats available in flights from Spain to Scandinavia. In light of the unfortunate situation that Sterling is going through, Spanair has decided to immediately deploy its largest aircraft, Airbus 321, to all routes with origin or destination Scandinavia. By doing this Spanair aims to help all Sterling passengers who are abroad and have no possibility to return home on their original flights. In addition, Spanair is also currently evaluating possibilities to add flights wherever there is aircraft available, which means in the following days there will be new flights for sale on the routes Spanair operates during the winter time -

Time Departure FLIGHTS from SABİHA GÖKÇEN AIRPORT

Wings of Change Europe Master of Ceremony Montserrat Barriga Director General European Regions Airline Association (ERA) Wings of Change Europe – 13/14 November 2018 – Madrid , Spain Wifi Hilton Honors Password APMAD08 Wings of Change Europe – 13/14 November 2018 – Madrid , Spain Welcome remarks Luis Gallego CEO Iberia Wings of Change Europe – 13/14 November 2018 – Madrid , Spain Welcome to Madrid Iberia in figures Flying since Member of Three Business: Airline Maintenance 1927 3 Handing Employees Incomes 2017 €376 Operating profits 2017 17.500 €4.85 Billion (+39% vs 2016) What does Iberia bring to Madrid? 17,500 109 23,000,000 142 employees International aircraft destinations passengers 50% 5,5% 50,000 GDP Indirect Madrid Airport employees Our strategic roadmap The 2013 2014 2017 2012 future Transformation Plan de Futuro Plan de Futuro Struggling Transforming Plan Phase 2 for survival to reach excellence On the verge of Loses cut by half Back to profitability The most punctual airline bankruptcy in the world Four star Skytrax Highest operational profits in Iberia’s 90 years of history 2018 had significant challenges for IB. How are we doing? Financial People Results Customer Muchas gracias The Value of Aviation & importance of Competitiveness for Spain Jose Luis Ábalos Minister of Public Works Government of Spain Wings of Change Europe – 13/14 November 2018 – Madrid , Spain The European Commission’s perspective on the future of aviation in the EU and its neighboring countries Henrik Hololei Director General for Mobility & Transport European -

A Chronological History

A Chronological History December 2016 Pedro Heilbron, CEO of Copa Airlines, elected as new Chairman of the Star Alliance Chief Executive Board November 2016 Star Alliance Gold Track launched in Frankfurt, Star Alliance’s busiest hub October 2016 Juneyao Airlines announced as future Connecting Partner of Star Allianceseal partnership August 2016 Star Alliance adds themed itineraries to its Round the World product portfolio July 2016 Star Alliance Los Angeles lounge wins Skytrax Award for second year running Star Alliance takes ‘Best Alliance’ title at Skytrax World Airline Awards June 2016 New self-service check-in processes launched in Tokyo-Narita Star Alliance announces Jeffrey Goh will take over as Star Alliance CEO from 2017, on the retirement of Mark Schwab Swiss hosts Star Alliance Chief Executive Board meeting in Zurich. The CEOs arrive on the first passenger flight of the Bombardier C Series. Page 1 of 1 Page 2 of 2 April 2016 Star Alliance: Global travel solutions for conventions and meetings at IMEX March 2016 Star Alliance invites lounge guests to share tips via #irecommend February 2016 Star Alliance airlines launch new check-in processes at Los Angeles’ Tom Bradley International Terminal (TBIT) Star Alliance Gold Card holders enjoy free upgrades on Heathrow Express trains Star Alliance supports Ramsar’s Youth Photo Contest – Alliance’s Biosphere Connections initiative now in its ninth year January 2016 Gold Track priority at security added as a Star Alliance Gold Status benefit December 2015 Star Alliance launches Connecting -

Prof. Paul Stephen Dempsey

AIRLINE ALLIANCES by Paul Stephen Dempsey Director, Institute of Air & Space Law McGill University Copyright © 2008 by Paul Stephen Dempsey Before Alliances, there was Pan American World Airways . and Trans World Airlines. Before the mega- Alliances, there was interlining, facilitated by IATA Like dogs marking territory, airlines around the world are sniffing each other's tail fins looking for partners." Daniel Riordan “The hardest thing in working on an alliance is to coordinate the activities of people who have different instincts and a different language, and maybe worship slightly different travel gods, to get them to work together in a culture that allows them to respect each other’s habits and convictions, and yet work productively together in an environment in which you can’t specify everything in advance.” Michael E. Levine “Beware a pact with the devil.” Martin Shugrue Airline Motivations For Alliances • the desire to achieve greater economies of scale, scope, and density; • the desire to reduce costs by consolidating redundant operations; • the need to improve revenue by reducing the level of competition wherever possible as markets are liberalized; and • the desire to skirt around the nationality rules which prohibit multinational ownership and cabotage. Intercarrier Agreements · Ticketing-and-Baggage Agreements · Joint-Fare Agreements · Reciprocal Airport Agreements · Blocked Space Relationships · Computer Reservations Systems Joint Ventures · Joint Sales Offices and Telephone Centers · E-Commerce Joint Ventures · Frequent Flyer Program Alliances · Pooling Traffic & Revenue · Code-Sharing Code Sharing The term "code" refers to the identifier used in flight schedule, generally the 2-character IATA carrier designator code and flight number. Thus, XX123, flight 123 operated by the airline XX, might also be sold by airline YY as YY456 and by ZZ as ZZ9876. -

IAG Results Presentation

IAG results presentation Full Year 2019 28 February 2020 2019 Highlights Willie Walsh, Chief Executive Officer Continued progress against strategic objectives FY 2019 strategic highlights • Strengthen portfolio of world-class brands and operations − Announced planned acquisition of Air Europa, subject to regulatory approvals − British Airways new Club Suite on 5 aircraft (4 A350s, 1 B777) and in-flight product enhancements (amenities, catering, new World Traveller Plus seat, Wi-Fi rollout. Revamped lounges – Geneva, Johannesburg, Milan, New York JFK, SFO − Iberia Madrid lounge refurbishment and completion of premium economy long-haul rollout − Strong NPS increase by 9.5 points to 25.8, driven by British Airways and Vueling, target of 33 by 2022 − LEVEL expansion at Barcelona and roll-out to Amsterdam • Grow global leadership positions − North America traffic (RPK) growth of 3.6% − New destinations – Charleston (BA), Minneapolis (Aer Lingus), Pittsburgh (BA) − LEVEL – new route Barcelona to New York − Latin America and Caribbean traffic growth of 15.6% − Iberia - higher frequencies on existing routes − LEVEL – new route Barcelona to Santiago − British Airways – increased economy seating ex-LGW on Caribbean routes − Intra-Europe traffic growth of 3.8% - Domestic +10.1% (mainly Spain), Europe +2.2% − Asia traffic growth of 5.0% – British Airways new routes to Islamabad and Osaka, signed joint business agreement with China Southern Airlines • Enhance IAG’s common integrated platforms − Launched ‘Flightpath net zero’ carbon emissions by 2050 -

Advanced Seat Reservation

Advanced Seat Reservation Iberia, Iberia Express and Iberia Regional Air Nostrum extend to all fares the possibility of advanced seat reservation from the moment of ticket purchase • The advanced seat reservation is only applicable on flights operated by Iberia, Iberia Express and Iberia Regional Air Nostrum , is only applicable to individual passengers with previously issued flight tickets and, is subject to the availability of seats at the moment of request. • This service is free of charge for passengers travelling in Business class . • For passengers in Economy class this service is voluntary and subject to charges , except for those passengers on Economy Full Fare (Y), fares B, H, K, M, Z, L, A , Club Fiesta passengers, Iberia Plus Platinum and Gold card holders and their equivalents in oneworld Emerald and Sapphire, for whom it's free of charge . • Passengers can choose their seat in the Economy cabin before checking-in online or in person at the airport, provided they have previously issued tickets. • For security reasons, the use of emergency seats, including Economy XL , continue to be subject to certain requirements. • For check-in at the airport, or through on-line check-in unreserved seats are free for all passengers. Flights which can sell paid seats Only Iberia flights operated by Iberia, Iberia Expess and Air Nostrum Flights which do not sell paid seats • Code-share marketing other airlines - flights operated by Iberia - • Code-share IB4000-4999 // IB7000-7999 - flights operated by other airlines - If free assignation is allowed, the conditions applied will be determined by the operating airline. Code-share IB5000-5999 -flights operated by Vueling - There is no seat assignation • Air Shuttle flights • Charter flights TERMS AND CONDITIONS: Terms and Conditions of paid seats The prior reservation of paid seats is optional, is subject to the availability of seats at the moment of request and is only applicable on flights operated by Iberia and Iberia Regional Air Nostrum to individual passengers with previously issued flight tickets. -

Egyptair to Join Star Alliance

2007-10-16 17:07 CEST EgyptAir to join Star Alliance At a joint ceremony held in Cairo today, the Chief Executive Board of Star Alliance has voted to accept EgyptAir as a future member, - Egypt is one of the most important aviation markets in Africa, with a large potential for both business and leisure travel. We are proud that EgyptAir, a world class airline, has chosen to join Star Alliance, thereby recognizing the importance of alliances in aviation today, commented Jaan Albrecht, CEO Star Alliance. - EgyptAir provides an ideal network fit for Star Alliance and will permit many more passengers to experience the alliance's customer benefits especially in markets, in which Star Alliance was up to now under represented, Albrecht continued. In order to implement the Star Alliance "Move under one Roof" concept at Cairo Airport, EgyptAir and the Star Alliance member carriers flying to Cairo will move to the new Terminal 3 once it opens in 2008 Within the integration process now underway, EgyptAir is set to become a full Star Alliance member carrier within the next 18 months. EgyptAir will add nine additional unique airports into Star Alliance network, bringing the overall total to more than 17,700 daily flights serving 944 destinations in 161 countries. (Figures are based on current 17 member carriers and the four carriers set to join soon - Air China, Egypt Air, Shanghai Airlines and Turkish Airlines. EgyptAir was established in May 1932 as the first airline in the Middle East and Africa and the seventh to join IATA. In 2004, EgyptAir demonstrated the scale of its commitment to the highest standards of safety by being the first IOSA certified airline in the Middle East and Africa. -

Listado De Certificados De Operador Aéreo (AOC) De Avión Y Helicóptero

Listado de Certificados de Operador Aéreo (AOC) de avión y helicóptero. Fecha de generación: 27-09-2021 Operador DBA Número AOC Flotas ATR 72-200 SERIES AERONOVA, S.L. AIR EUROPA EXPRESS ES.AOC.020 BOEING 737-800 SERIES EMBRAER ERJ 190-200 LR AIRBUS A330-200 AIRBUS A330-300 (RR) AIR EUROPA LINEAS AEREAS, S.A. AIR EUROPA ES.AOC.004 BOEING 737-800 SERIES BOEING 787-8 BOEING 787-9 ATR 72-212 A AIR NOSTRUM LINEAS AEREAS DEL AIR NOSTRUM LINEAS AEREAS DEL BOMBARDIER CL-600-2B19 ES.AOC.002 MEDITERRANEO, S.A. MEDITERRANEO BOMBARDIER CL-600-2D24 BOMBARDIER CL-600-2E25 AIR TAXI & CHARTER AIR TAXI & CHARTER CESSNA 525 ES.AOC.088 INTERNATIONAL, S.L INTERNATIONAL CESSNA 525A BOEING 737-400 SERIES ALBASTAR, S.A. ALBASTAR ES.AOC.106 BOEING 737-800 SERIES ANA MARIA ALEGRE GALINDO PIRIVUELO ES.AOC.148 ROBIN DR 400/180 R AURA AIRLINES, S.L. GOWAIR Vacation Airlines ES.AOC.146 AIRBUS A320-200 BABCOCK MISSION CRITICAL BABCOCK MISSION CRITICAL ES.AOC.046 BEECHCRAFT B200 SERVICES ESPAÑA, S.A. SERVICES ESPAÑA AGUSTA 139 AGUSTA A109E AGUSTA A109S AGUSTA-BELL AB 412 BABCOCK MISSION CRITICAL BABCOCK MISSION CRITICAL ES.AOC.129 BELL 412 SERVICES ESPAÑA, S.A. SERVICES ESPAÑA BELL 412EP EUROCOPTER EC135 P2 EUROCOPTER EC135 T2 EUROCOPTER EC135 T2+ EUROCOPTER EC135 T3 EUROCOPTER MBB-BK 117 C-2 EUROCOPTER MBB-BK117 D-2 BARON 58, S.L.U. BARON 58, S.L.U. ES.AOC.132 EUROCOPTER AS355F2 AGUSTA A109A II AGUSTA-BELL AB 206 B BELL 206B BIGAS GRUP HELICOPTERS SL ES.AOC.136 EUROCOPTER AS 350 B EUROCOPTER EC 130B4 ROBINSON R44 ROBINSON R44 II ATR 72-212 A BINTER CANARIAS, S.A.