Samarbejdspartnere Og Handelssteder

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

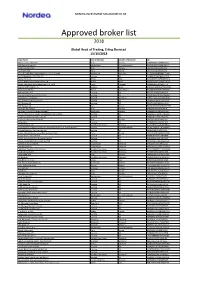

External Borkers List

NORDEA INVESTMENT MANAGEMENT AB Approved broker list 2018 Global Head of Trading, Erling Skorstad 15/10/2018 Legal Name City of Domicile Country of Domicile LEI ABG Sundal Collier ASA Oslo Norway 2138005DRCU66B8BNY04 ABN Amro Group NV Amsterdam The Netherlands BFXS5XCH7N0Y05NIXW11 Arctic Securities AS Oslo Norway 5967007LIEEXZX4RVS72 Aurel BGC SAS Paris France 5RJTDGZG4559ESIYLD31 Australia and New Zealand Banking Group Limited Melbourne Australia JHE42UYNWWTJB8YTTU19 AUTONOMOUS RESEARCH LLP London UK 213800LBM6PT85IGM996 Banca IMI S.p.A Milan Italy QV4Q8OGJ7OA6PA8SCM14 Banco Bilbao Vizcaya Argentaria S.A Bilbao Spain K8MS7FD7N5Z2WQ51AZ71 Banco Português de Investimento, S.A. (BPI) Porto Portugal 213800NGLJLXOSRPK774 BANCO SANTANDER S.A Madrid Spain 5493006QMFDDMYWIAM13 Bank Vontobel AG Zurich Switzerland 549300L7V4MGECYRM576 Barclays Bank PLC London UK G5GSEF7VJP5I7OUK5573 Barclays Capital Securities Limited London UK K9WDOH4D2PYBSLSOB484 Bayerische Landesbank Munich Germany VDYMYTQGZZ6DU0912C88 BCS Prime Brokerage Limited London UK 213800UU8AHE2B6QUI26 BGC Brokers LP London UK ZWNFQ48RUL8VJZ2AIC12 BNP Paribas SA Paris France R0MUWSFPU8MPRO8K5P83 Carnegie AS Norway Oslo Norway 5967007LIEEXZX57BC18 Carnegie Investment Bank AB (publ) Stockholm Sweden 529900BR5NZNQZEVQ417 China International Capital Corporation (UK) Limited London UK 213800STG3UV87MDGA96 Citigroup Global Markets Limited London UK XKZZ2JZF41MRHTR1V493 Clarksons Platou Securities AS Oslo Norway 5967007LIEEXZXA40G44 CLSA (UK) London UK 213800VZMAGVIU2IJA72 Commerzbank AG Frankfurt -

Aktienyt Novozymes

Aktienyt Novozymes Hold Udfordrende markeder dæmper salgsvæksten Uændret Hold-anbefaling siden 20/04/2016 Vi fastholder vores Hold-anbefaling på Novozymes Dagens regnskab er lidt svagere, end vi havde ventet. Hård priskonkurrence i ’Bioenergi’ og økonomisk Analysedato: 10/08/2016 pressede kunder i ’Landbrug og Foder’ dæmper Novozymes’ salgsvækst. Pris- fastsættelsen af Novozymes-aktien afspejler efter vores vurdering Novozymes’ Aktuel kurs kl. 12:11: kortsigtede forretningsmuligheder. 295,00 DKK Salgsvæksten skuffer i årets 2. kvartal Omsætningen på 3.429 mio. kr. i 2. kvartal 2016 er 3,3% dårligere end vores estimat (-3,5% i Begivenhed: forhold til markedsforventningen). Resultatet af primær drift på 961 mio. kr. i 2. kvartal 2016 er 2,9% under vores estimat (-2,6% i forhold til markedsforventningen). I forhold til vores for- 2. kvartalsregnskab ventning er det specielt salget i divisionerne ’Bioenergi’ og ’Landbrug og Foder’, der viser en svagere end ventet udvikling i 2. kvartal. Novozymes justerer salgsprognosen for 2016 i lokal Seneste analyse: valuta. Selskabet venter nu en salgsvækst i lokal valuta på 2-4% i 2016 mod tidligere 3-5%. 05/08/16 – Vækst i ’Vaskemid- Novozymes forventer, at salgsvæksten i danske kroner forbliver uændret på 1-3% i 2016. ler’ – Tilbagegang i ’Bioenergi’ Salgsvæksten i ’Vaskemidler’ overgår vores forventning Den organiske salgsvækst i divisionen ’Vaskemidler’ på 4% i 2. kvartal er lidt bedre end vo- res estimat på 3%. Vi hæfter hos ved, at salget vokser i Asien drevet af øget penetration af Kalender: enzymer i flydende vaskemidler. Yderligere noterer vi os, at den positive salgsudvikling er 26/10/16 – 3. -

Aktiekommentar Novozymes

Aktiekommentar Novozymes Sælg Novozymes står på dørtærsklen til et kommercielt Uændret gennembrud i 2G-biobrændstofindustrien Aktuel kurs: 216,30 DKK Begivenhed: Vi fastholder Sælg-anbefalingen på Novozymes. Værdiansættelsen af Novozy- mes-aktien indregner efter vores vurdering allerede store forventninger til Novo- zymes’ fremtidige salg og indtjening fra 2G-biobrændstofenzymer. 2G-industrien Optakt til kapitalmar- er dog i sin spæde opstartsfase. Der er fortsat stor usikkerhed forbundet med kedsdag hvilke teknologiske løsninger, der vil blive markedsledende. Vi forventer dog, at Novozymes vil få en betydelig markedsposition som leverandør til 2G-industrien. Baggrund: Novozymes afholder kapitalmarkedsdag den 31. oktober 2013. Det overordnende tema for dagen er anden generations biobrændstof (2G) og mulighederne for Novozymes i denne indu- stri. Verdens første kommercielle 2G-bioethanolproduktion er for nylig startet op i Cresentino i Italien med Novozymes som enzymleverandør. Produktionsanlægget er opført af italienske Beta Renewables, som Novozymes ejer 10% af. Konklusion: På kapitalmarkedsdagen vil vi have fokus på følgende punkter: - Produktionsøkonomien på det italienske 2G-anlæg – er det kommercielt konkurren- cedygtigt? - Statusopdatering på Novozymes’ globale partnerskabsaftaler – tidshorisont for kom- merciel 2G-produktion på forskellige markeder - Novozymes/Beta Renewables styrker i forhold til konkurrerende teknologier Vi forventer, at Novozymes i 2015 kan opnå et globalt enzymsalg til 2G- biobrændstofsproduktion på 213 mio. kr. stigende til 2.166 mio. kr. i 2020. Vi forventer, at Ki- na og Brasilien vil agere vækstmotor for udviklingen af 2G-industrien, mens vi først forventer, at udviklingen i USA kommer op i tempo efter 2015. Det er efter vores vurdering helt centralt, at Novozymes har indgået et samarbejde med itali- enske Beta Renewables. -

Annual Report 2019 Sydbank Group Preface

Annual Report 2019 Sydbank Group Preface 4 SYDBANK / 2019 Annual Report 2019 characterised by growth in total credit intermediation and historically high remortgaging activity Sydbank’s 2019 financial statements show a profit before tax of DKK 1,081m compared to DKK 1,420m in 2018. The decrease of DKK 339m is mainly attributable to a drop in total income of DKK 210m and a change in non-re- 2019 highlights curring items of DKK 109m. Profit before tax equals a return of 9.7% p.a. on • A 5% decrease in total income average equity. • A 2% rise in costs (core earnings) • A reversal of DKK 97m in impairment charges Profit for the year after tax represents DKK 853m against DKK 1,161m in • A drop in core earnings of DKK 296m to DKK 1,193m 2018, equal to a return on average equity of 7.5%. At the beginning of 2019 • Negative investment portfolio earnings of DKK 61m profit after tax was projected to be in the range of DKK 800-1,100m. • Bank loans and advances of DKK 60.6bn CEO Karen Frøsig comments on the year’s result and the current strategy: • Total credit intermediation of DKK 145.1bn - It is good news that a sizeable improvement in total credit intermediation of • Deposits of DKK 84.3bn almost DKK 3bn has been recorded and that credit quality is still so good that • A capital ratio of 22.9%, including a CET1 ratio of 17.8% we were able to reverse impairment charges amounting to almost DKK 100m • A proposed dividend of DKK 5.70 per share in 2019. -

Annual Report 2011 3) the Calculation Is Based on a Share Denomination of DKK 5

Financial highlights Group 2011 2010 2009 2008 2007 2011 2011 DKKm DKKm DKKm DKKm DKKm EURm1 USDm2 Revenue 16,007 14,765 13,747 11,572 11,171 2,148 2,987 Research and development costs 3,320 3,045 3,196 2,990 2,193 446 620 Operating profit before depreciation and amortisation (EBITDA) 4,628 4,393 3,728 3,418 3,611 621 864 Profit from operations (EBIT) 3,393 3,357 2,858 2,354 2,689 455 633 Net financials (96) (68) (192) (28) 65 (13) (18) Profit for the year 2,282 2,466 2,007 1,663 1,881 306 426 Total assets 20,534 18,005 17,127 12,526 12,230 2,762 3,574 Equity 12,776 11,122 8,803 7,511 7,089 1,719 2,224 Cash flows from operating and investing activities 929 2,462 (2,040) 2,193 1,610 125 173 Investments in property, plant and equipment, gross 419 383 258 229 474 56 73 % % % % % % % EBITDA margin 28.9 29.8 27.1 29.5 32.3 28.9 28.9 EBIT margin 21.2 22.7 20.8 20.3 24.1 21.2 21.2 Return on capital employed 25.3 27.6 28.0 30.0 34.6 25.3 25.3 Return on equity 19.1 24.8 24.6 22.8 27.3 19.1 19.1 Research and development ratio 20.7 20.6 23.2 25.8 19.6 20.7 20.7 Solvency ratio 62.2 61.8 51.4 60.0 58.0 62.2 62.2 Capital turnover 78.0 82.0 80.3 92.4 91.3 78.0 78.0 Effective tax rate 30.8 25.0 24.7 27.1 29.6 30.8 30.8 DKK DKK DKK DKK DKK EUR1 USD2 Earnings per share (EPS)3 11.63 12.57 10.24 8.45 9.18 1.56 2.17 Diluted earnings per share (DEPS)3 11.63 12.57 10.24 8.45 9.17 1.56 2.17 Proposed dividend per share3 3.49 3.77 3.07 2.30 2.56 0.47 0.65 Cash flow per share3 18.48 16.65 15.47 14.12 13.18 2.48 3.45 Net asset value per share3 65.14 56.71 44.89 -

EMTN-2020-Prospectus.Pdf

Prospectus JYSKE BANK A/S (incorporated as a public limited company in Denmark) U.S.$8,000,000,000 Euro Medium Term Note Programme On 22 December 1997, the Issuer (as defined below) entered into a U.S.$1,000,000,000 Euro Medium Term Note Programme (the “Programme”). This document supersedes the Prospectus dated 11 June 2019 and any previous Prospectus and/or Offering Circular. Any Notes (as defined below) issued under the Programme on or after the date of this Prospectus are issued subject to the provisions described herein. This Prospectus does not affect any Notes issued before the date of this Prospectus. Under the Programme, Jyske Bank A/S (the “Issuer”, “Jyske Bank” or the “Bank”) may from time to time issue notes (the ”Notes”), which may be (i) preferred senior notes (“Preferred Senior Notes”), (ii) non-preferred senior notes (“Non-Preferred Senior Notes”), (iii) subordinated and, on issue, constituting Tier 2 Capital (as defined in the Terms and Conditions of the Notes) (“Subordinated Notes”) or (iv) subordinated and, on issue, constituting Additional Tier 1 Capital (as defined in the Terms and Conditions of the Notes) (“Additional Tier 1 Capital Notes”) as indicated in the applicable Final Terms (as defined below). Notes may be denominated in any currency (including euro) agreed between the Issuer and the relevant Dealer (as defined below). The maximum aggregate principal amount of all Notes from time to time outstanding under the Programme will not exceed U.S.$8,000,000,000 (or its equivalent in other currencies calculated as described herein), subject to any increase as described herein. -

Aktieanalyse GN Store Nord

AktieAnalyse GN Store Nord Hold Amerikanske orkaner giver modvind til GN Hea- Uændret Hold-anbefaling siden 09/05/2017 ring Analysedato: 02/11/2017 Vi fastholder Hold-anbefalingen på GN Store Nord. GN Audio leverer som ven- tet rigtige stærke resultater i 3. kvartal. Til gengæld hakker salgsvækstmotoren i GN Hearing en smule i årets 3. kvartal. Værdiansættelsen af GN Store Nord- Aktuel kurs kl. 12:54 aktien indregner efter vores vurdering allerede i store træk GN Store Nords 203,70 DKK vækstmuligheder på den korte bane. Begivenhed: 3. kvartalsregnskabet er stort set på linje med vores forventning Omsætningen på 2.282 mio. kr. i 3. kvartal 2017 er 1,8% lavere end vores estimat (-0,9% i 3. kvartalsregnskab forhold til markedsforventningen). Resultat af primær drift på 371 mio. kr. er 0,9% dårligere end vores estimat. I forhold til vores indtjeningsestimat er det GN Hearing, der ikke kan indfri Seneste analyse: vores forventninger i 3. kvartal. GN Store Nord løfter salgsprognosen i GN Audio i forbindel- se med 3. kvartalsregnskabet, så GN Audio nu forventer en organisk salgsvækst på ’mere 30/10/17 – GN Audio vil løfte end 7%’ mod tidligere ’mere end 6%’. Vi forventer, at GN Audio meget komfortabelt kan salgsprognosen i 3. kvartals- indfri den nye salgsprognose, som i vores øjne fortsat ser lidt konservativ ud. regnskabet Salgsvæksten i GN Hearing når ikke vores forventning i 3. kvartal Omsætningen i GN Hearing er 2,3% under vores estimat i 3. kvartal. GN Hearing realiserer Kalender: en organisk salgsvækst på 6% i 3. kvartal, hvilket er under vores estimat på 8% organisk salgsvækst. -

Aktienyt Novozymes

Aktienyt Novozymes Hold To cylindre i salgsvækstmotoren sætter ud Uændret Vi fastholder Hold-anbefalingen på Novozymes. Dagens regnskab byder på en Aktuel kurs: overraskende nedjustering af den organiske salgsvækst drevet af udfordringer inden for vaskemidler og bioenergi. Vi forventer ikke, at Novozymes vil være i 321,1 DKK stand til at løse udfordringerne på den korte bane. Begivenhed: Salgsvæksten skuffer markant i 2. kvartal Omsætningen på 3.449 mio. kr. i 2. kvartal 2015 er 5,2 % dårligere end vores estimat (-6,1% 2. kvartalsregnskab ift. markedsforventningerne). Resultatet af primær drift på 930 mio. kr. i 2. kvartal 2015 er 4,7% dårligere, end vi havde forventet (-6,3% ift. markedsforventningerne). Det skal dog bemærkes, at driftsresultatet i 2. kvartal er negativt påvirket af en nedskrivning på 50 mio. kr. Seneste analyse: relateret til Novozymes’ farmaceutiske forretning. Når der ses bort fra nedskrivningen er 17/04/15 – Aktieudsyn – Min- overskudsgraden i 2. kvartal på 28,4%, hvilket er markant over vores estimat på 26,8%. No- dre valuta-drevet nedjustering vozymes nedjusterer salgsprognosen for 2015. Novozymes forventer nu, at salget vil vokse på vej 13-16% i danske kroner i 2015 mod tidligere 16-18%. I lokal valuta forventer Novozymes, at salget vil vokse med 4-7% mod tidligere 7-9%. Den stærke udvikling i indtjeningen i årets første seks måneder betyder, at Novozymes fastholder indtjeningsprognosen for 2015 på trods af den svagere salgsudvikling. Kalender: 22/10/15 – 3. kvartalsregnskab Hård konkurrence bland nordamerikanske vaskemiddelproducenter skaber udfordringer 19/01/16 – Årsregnskab 2015 Omsætningen fra vaskemiddelenzymer er 2% under vores estimat. -

2018 Annual Report Sydbank Group Preface

2018 Annual Report Sydbank Group Preface Highest return on equity among SIFI banks in Denmark. All Blue growth objectives have been met Sydbank’s 2018 financial statements show a profit before tax growth in lending. The result achieved in 2018 ensures a high of DKK 1,420m compared with DKK 1,956m in 2017. The dividend per share as well as the possibility of launching a new decrease of DKK 536m is primarily attributable to a decline in share buyback programme of DKK 250m. After a total distribu- total income of DKK 311m and a drop in investment portfolio tion of DKK 840m, the Bank will continue to be well capitalised. earnings of DKK 309m. Profit before tax equals a return of 2018 highlights 12.5% p.a. on average equity. • A 7% decrease in total income Profit for the year after tax represents DKK 1,156m against • A 3% rise in costs (core earnings) DKK 1,531m in 2017, equal to a return on average equity of • A reversal of DKK 122m in impairment charges 10.2%. At the beginning of 2018 profit after tax was projected • A drop in core earnings of DKK 325m to DKK1,489m to be in the region of DKK 1,200-1,400m. • Negative investment portfolio earnings of DKK 127m • Bank loans and advances of DKK 61.0bn CEO Karen Frøsig comments on the year’s result: • Deposits of DKK 86.3bn - The banking environment has become significantly more chal- • A capital ratio of 22.4%, including a Common Equity Tier 1 lenging. -

Quarterly Report for Q1 2008 for Spar Nord Bank DKK 183 Million in Pre-Tax Profits - Forecast for Core Earnings for the Year Repeated

To Stock Exchange Announcement OMX The Nordic Exchange Copenhagen No. 5, 2008 and the press For further information, contact: Lasse Nyby Chief Executive Officer Tel. +45 9634 4011 30 April 2008 Ole Madsen, Communications Manager Tel. +45 9634 4010 Quarterly report for Q1 2008 for Spar Nord Bank DKK 183 million in pre-tax profits - forecast for core earnings for the year repeated • Annualized 18% return on equity before tax • Net interest income up 15% to DKK 313 million • Net income from fees, charges and commissions down 20% to DKK 104 million • Market-value adjustments reduced to DKK 8 million • Costs grew 11% • DKK 8 million recognized as net income due to reversed impairment of loans and advances and related items • Earnings from the trading portfolio and an extra payment regarding Totalkredit amount to DKK 37 million in total • Lending up 15%, and a 26% hike in deposits • Forecast for core earnings for the year repeated Spar Nord Bank A/S • Moody’s rating: C, A1, P-1 (unchanged, outlook stable) Skelagervej 15 Developments in Q1 2008 P. O. Box 162 • 13 consecutive quarterly periods with net growth in customers DK-9100 Aalborg • Net interest income DKK 13 million up on Q4 2007 • Net income from fees, charges and commissions in line with Q3 and Q4 2007 results Reg. No. 9380 • Sustained strong credit quality level – reporting recognition of net income from Telephone +45 96 34 40 00 impairment of loans, advances, etc. for the 10th consecutive quarterly period Telefax + 45 96 34 45 60 • Business volume at same level as at end-2007 Swift spno dk 22 • Leasing activities continue to develop on a very satisfactory note • Interest margin widening at a moderate pace www.sparnord.dk • Wider yield spread between Danish mortgage-credit bonds and government bonds means distinctively lower market-value adjustments and loss on earnings from invest- [email protected] ment portfolios • Improved excess coverage relative to strategic liquidity target CVR-nr. -

Important Notice the Depository Trust Company

Important Notice The Depository Trust Company B #: 3489-16 Date: June 20, 2016 To: All Participants Category: Dividends From: International Services Attention: Operations, Reorg & Dividend Managers, Partners & Cashiers DENMARK ADR MARKET ANNOUNCEMENT ISSUE CUSIP A.P. MOLLER - MAERSK 00202F102 CARLSBERG 142795202 CHR. HANSEN 12545M207 COLOPLAST A/S 19624Y101 Subject: DSV 26251A108 FLSMIDTH & CO A/S 343793105 GN STORE NORD 3621ME105 NOVOZYMES A/S 670108109 PANDORA 698341104 SYDBANK 87124G102 VESTAS WIND SYSTEMS A/S 925458101 Effective as of September 13, 2016 Participants can use DTC’s Corporate Actions Web (CA Web) service to certify all or a portion of their position entitled to the applicable withholding tax rate. Participants are urged to consult TaxInfo respectively before certifying their instructions over the CA Web. Important: Prior to certifying tax withholding instructions, participants are urged to read, understand and comply with the information in the Legal Conditions category found on TaxInfo on the CA Web. Questions regarding this Important Notice may be directed to GlobeTax 212-747-9100. DTCC offers enhanced access to all important notices via a Web-based subscription service. The notification system leverages RSS Newsfeeds, providing significant benefits including real-time updates and customizable delivery. To learn more and to set up your own DTCC RSS alerts, visit http://www.dtcc.com/subscription_form.php. Non-Confidential 1 DTCC Public (White) Important Legal Information: The Depository Trust Company (“DTC”) does not represent or warrant the accuracy, adequacy, timeliness, completeness or fitness for any particular purpose of the information contained in this communication, which is based in part on information obtained from third parties and not independently verified by DTC and which is provided as is. -

Aktieanalyse Coloplast

AktieAnalyse Coloplast Sælg For positive indtjeningsscenarier indregnet i Co- Nedjusteret Fra Hold-anbefaling (siden 29/01/2014) loplast-aktien – vi sænker til Sælg Analysedato: 04/05/2017 Vi sænker vores anbefaling på Coloplast til ’Sælg’ (fra ’Hold’). Regnskabet for 2. kvartal er lidt svagere end ventet. Coloplast-aktien afspejler efter vores vur- dering et meget positivt indtjeningsscenarie de kommende år. Vi ser risiko for, Aktuel kurs kl. 11:13: at Coloplast ikke fuldt ud kan indfri de høje markedsforventninger. Set i det lys ser værdiansættelsen af Coloplast anstrengt ud. 551,50 DKK Regnskabet er lidt dårligere end ventet Begivenhed: Coloplast opnår en samlet organisk omsætningsvækst på 7% i 2. kvartal, hvilket er 1%- point dårligere end vores estimat og markedsestimaterne. Opkøbet af den amerikanske di- 2. kvartalsregnskab stributør Comfort Medical bidrager med 2%-point til væksten, mens en negativ valutaeffekt trækker i modsatte retning, så omsætningen lander på 3.881 mio. kr. Det er 1% dårligere end vores estimat (på linje med markedsestimaterne). Resultatet af primær drift (EBIT) vok- Seneste analyse: ser 7% i forhold til 2. kvartal 2015/16 til 1.246 mio. kr., hvilket er 2% dårligere end vores 28/04/17 – Udsigt til øget estimat (-1% ift. markedsestimaterne). Coloplast fastholder prognosen for helåret i både lo- væksttempo i 2. kvartal kal valuta og i danske kroner. Desuden annoncerer Coloplast ekstraordinært udbytte på 4,50 kr. pr. aktie. Udviklingen i ’hud- og sårpleje’ skuffer i 2. kvartal Kalender: Væksten inden for ’Stomi’ er som i de foregående kvartaler drevet af Sensura- 16/08/17 – 3. kvartalsregnskab produktporteføljen og tilbehørsprodukterne Brava.