Bens Agroalimetares POLONIA

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

Prezentacja Wyników Za 2017 R

Prezentacja wyników za 2017 r. PODSUMOWANIE PREZENTACJI Część 1. PRZEGLĄD WYNIKÓW 2017: TRUDNY POD WZGLĘDEM ZYSKÓW – MOCNY POD WZGLĘDEM PRZEPŁYWÓW Część 2. STRATEGIA 2023: EUROCASH GOTOWY NA PRZYSZŁOŚĆ PLAN OPTYMALIZACJI - ZIDENTYFIKOWANY POTENCJAŁ SYNERGII KOSZTOWYCH DETAL HURT WZROST PRZEPŁYWY PIENIĘŻNE 2 PODSUMOWANIE OSTATNICH 5 LAT EUROCASH GOTOWY NA PRZYSZŁOŚĆ Zwiększone wydatki inwestycyjne w okresie deflacji i presji kosztowej Powrót do inflacji, presji płacowej i niedoboru siły roboczej Mocny wzrost sprzedaży Eurocash w ciągu 5 lat o 8.9% (CAGR) Krótkoterminowe obniżenie rentowności EBITDA – wpływ inicjatyw Eurocash Capex (mln zł) Dynamika wynagrodzenia brutto Inflacja CPI Grupy mających na celu zwiększenie konkurencyjności w długim Inwestycje we wzrost sprzedaży terminie Silne Operacyjne Przepływy Pieniężne (1,67x EBITDA 2017) - stałe reinwestowanie we wzrost sprzedaży Eurocash sprzedaż (mln zł) Marża EBITDA 3 CZĘŚĆ 1 2017 PERSPEKTYWY RYNKOWE I WYNIKI GRUPY EUROCASH 4 RYNEK FMCG Wzrost Małego Formatu o 2,5% na tle wzrostu całego rynku FMCG o 4,2% (w okresie 12 miesięcy do listopada 2017) Wzrost rynku FMCG wg kanałów dystrybucji Wzrost rynku FMCG wg kanałów dystrybucji (r/r, LTM* Listopad 2017) (r/r, LTM* Listopad 2017) 10% 9,0% 9,9% 9% 8% 7% 5,1% 6% 5% 3% 3,4% 4% 2,5% 1% 0,1% 2% -1% -3% 0% -5% -2% -1,3% -4,6% Dyskonty Hipermarkety 2500+ Supermarkety 300-2500 Mały format - Razem Wsypecjalizowane i Inne Małe sklepy -40 Convenience 40-100 Małe supermarkety 100-300 Pomimo inflacji wspierającej duże formaty, sklepy małoformatowe -

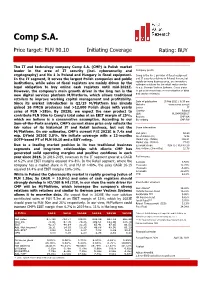

Initiating Coverage Rating: BUY

Comp S.A. Price target: PLN 90.10 Initiating Coverage Rating: BUY The IT and technology company Comp S.A. (CMP) is Polish market leader in the area of IT security (incl. cybersecurity and Company profile cryptography) and No 1 in Poland and Hungary in fiscal equipment. Comp is the No 1 provider of fiscal equipment and IT security solutions in Poland. A new, but In the IT segment, it serves the largest Polish companies and public rapidly growing business area, are innovative institutions, while sales of fiscal registers are mainly driven by the software solutions for the retail sector similar legal obligation to buy online cash registers until mid-2021E. to e.g. German Vectron Systems. Comp plans However, the company’s main growth driver in the long run is the to put a stronger focus on monetisation of data and service revenues. new digital services platform M/Platform, which allows traditional retailers to improve working capital management and profitability. Date of publication 15 Feb 2021 / 6:30 am Since its market introduction in Q2/19 M/Platform has already Website www.comp.com.pl gained 16 FMCG producers and >12,000 Polish shops with yearly Sector IT sales of PLN >18bn. By 2023E, we expect the new product to Country Poland ISIN PLCMP0000017 contribute PLN 90m to Comp’s total sales at an EBIT margin of 25%, Reuters CMP.WA which we believe is a conservative assumption. According to our Bloomberg CMP PW Sum-of-the-Parts analysis, CMP’s current share price only reflects the fair value of its historical IT and Retail business, but not the Share information M/Platform. -

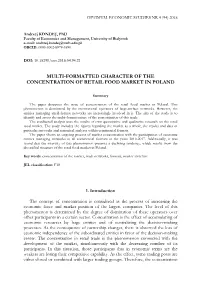

Multi-Formatted Character of the Concentration of Retail Food Market in Poland

OPTIMUM. ECONOMIC STUDIES NR 4 (94) 2018 Andrzej KONDEJ, PhD Faculty of Economics and Management, University of Bialystok e-mail: [email protected] ORCID: 0000-0002-8979-3590 DOI: 10.15290/oes.2018.04.94.21 MULTI-FORMATTED CHARACTER OF THE CONCENTRATION OF RETAIL FOOD MARKET IN POLAND Summary The paper discusses the issue of concentration of the retail food market in Poland. This phenomenon is dominated by the international operators of large-surface networks. However, the entities managing small-format networks are increasingly involved in it. The aim of the study is to identify and assess the multi-format nature of the concentration of this trade. The conducted analysis uses the results of own quantitative and qualitative research on the retail food market. The study includes the figures regarding the market as a whole, the results and data of particular networks and numerical analyses within commercial formats. The paper shows an ongoing process of market concentration with the participation of economic entities managing networks in all commercial formats in the years 2010-2017. Additionally, it was found that the intensity of this phenomenon presents a declining tendency, which results from the diversified structure of the retail food market in Poland. Key words: concentration of the market, trade networks, formats, market structure JEL classification: F10 1. Introduction The concept of concentration is considered as the process of increasing the economic force and market position of the largest companies. The level of this phenomenon is determined by the degree of domination of these operators over other participants in a certain sector. -

European Retail Trends Retailing in Europe and Country Profiles

PRESENTATION FOR PLMA‘s Roundhouse Conference European Retail Trends Retailing in Europe and Country Profiles Nice, 26 February 2015 David Gray Niklas Reinecke 1planetretail.net Retail Analyst Retail Analyst Ageing Society, Single Households, Individualisation, Urbanisation, Mobilisation, Transparency in Production, Loss of Loyalty, Online Shopping, Two Nations Effect, Lifestyle, Situational Usage, Economisation, Cocooning, Smart and Hybrid Shopping, Sustainability, Technological Progress, Energy Saving, Regional Sourcing, Faster Innovation Cycles, Renovation Cycles, Rise of Independent Shopkeepers, Proximity Retailing, Energy Costs, Rising Food Prices, Direct-to-Consumer, Demand for Protection, Verticalisation, Cartel Control, Oligopolisation, Discounting, Multichannel Shopping, Event Shopping, Foodservice, Complexity! Europe from a Macro Perspective Europe from a Macro Perspective - Share of Modern Food Retail Format Sales A few markets in CEE see very high levels of modern food retail similar to Western European markets. Europe: 2014 (%) 4 Source: Planet Retail. Europe from a Macro Perspective – GDP Real Growth Economic recovery is not universal. Markets are in different stages. Europe: GDP Real Growth 2014 (%) +2.1% +1.8% Finland -0.2% Sweden Norway +1.2% +2.7% +0.2% +3.0% Estonia +1.5% Russia + % Latvia 3.6 Denmark +3.2% Lithuania +1.0.% +0.6% +3.2% Belarus Ireland Netherlands +1.4% United +1.0% +2.5% +8.9% Kingdom Poland +2.4% Belgium Germany Czech Rep +2.8% Ukraine +1,2% +1.1% Slovakia +2.4% +0.4% Austria Hungary France Switzerland Slovenia +0.7% Romania Moldova +5.0% Croatia Italy Serbia+3.4% +1.4% -1.1% Bosnia & -0.8% Herzegovina +3.2% -0.2% -0.5% Bulgaria +4.5% +1.3% +2.1% -6.5% +1.0% Macedonia Georgia Spain Albania Armenia Portugal +0.6% Azerbaijan Greece +0.7% Cyprus 5 Source: Planet Retail. -

Annual Report

NorgesGruppen ANNUAL REPORT NorgesGruppen’s reporting NorgesGruppen annual report 2016 for the year 2016 k NorgesGruppen CONTENTS ÅRSRAPPORT Annual Report 2016 [Norwegian] contains statutory information related to Page 3 Important events during the past year NorgesGruppen’s annual reporting. Page 4 Key financial figures Page 5 This is NorgesGruppen Matnyttig Page 6 NorgesGruppen’s value creation Et magasin fra NorgesGruppen nr. 1/2016 Handleliste Page 7 Message from the CEO: A look at the industry Kjøleskapstemperatur NorgesGruppen Restemiddag Page 9 Annual results 2016: Financial development ÅRSRESULTAT 2016 Page 11 Our value creation Vinn+ Delta i quiz Page 13 Future outlook og vinn matvarer for kr. 3000,– Gode grep for mindre matsvinn Page 14 Sustainability Spar penger og miljø DAGLIGVAREBRANSJEN FLYKTNINGEN SOM EN HANDLINGENS OG FOLKEHELSEN BLE BUTIKKSJEF KJØPMANN Page 16 Business – Retail Randi Flesland, Wasim Zahid og Møt Ali fra Afghanistan Oppskriften på et Yngve Ekern utfordrer bransjen levende lokalsamfunn Page 18 Business – Brands Page 20 Business – Wholesale Stock Exchange Report 2016 [Norwegian] Page 22 Business – Real estate contains the annual result for 2016. Page 24 Business – Corporate functions and shared services Magasinet «Matnyttig» Page 26 Board of Directors of NorgesGruppen ASA Ambisjon: 1 • Et sunnere Norge Page 28 Annual report 2016 Matnyttig Et magasin fra NorgesGruppen nr. 1/2016 Page 38 Consolidated financial statement 2016 Handleliste Kjøleskapstemperatur NorgesGruppenRestemiddag BÆREKRAFTSRAPPORT Vinn+ Delta -

Structural Changes in Food Retailing: Six Country Case Studies

FSRG Publication Structural Changes in Food Retailing: Six Country Case Studies edited by Kyle W. Stiegert Dong Hwan Kim November 2009 Kyle Stiegert [email protected] Dong Hwan Kim [email protected] The authors thank Kate Hook for her editorial assistance. Any mistakes are those of the authors. Comments are encouraged. Food System Research Group Department of Agricultural and Applied Economics University of Wisconsin-Madison http://www.aae.wisc.edu/fsrg/ All views, interpretations, recommendations, and conclusions expressed in this document are those of the authors and not necessarily those of the supporting or cooperating organizations. Copyright © by the authors. All rights reserved. Readers may make verbatim copies of this document for noncommercial purposes by any means, provided that this copyright notice appears on all such copies. ii Table of Contents Page CHAPTER 1: INTRODUCTION AND LITERATURE REVIEW 1 1. Introduction 1 2. Outline of the Book 1 3. Impact of Dominant Food Retailers: Review of Theories and Empirical Studies 3 3.1. Market Power vs. Efficiency 3 3.2. Vertical Relationship between Food retailers and Food producers: Vertical Restraints, Fees and Services Enforced by Retailers 5 Fees and Services 5 Coalescing Power 8 3.3. Market Power Studies 8 References 17 CHAPTER 2: THE CASE OF AUSTRALIA 21 1. Introduction 21 2. Structure of Food Retailing in Australia 21 2.1 Industry Definition of Food Retailing 21 2.2 Basic Structure of Retail Food Stores 22 2.3 Food Store Formats 24 2.4 Market Share and Foreign Direct Investment 25 3. Effects of Increased Food Retail Concentration on Consumers, Processors and Suppliers 28 4. -

Zobacz, Gdzie Możesz Kupić Energię!

Masz licznik przedpłatowy? Zobacz, gdzie możesz kupić energię! Pawilon 21 Alwernia ul. Marii Skłodowskiej-Curie 5 PSS Andrychów Sklep nr 50 Andrychów pl. Adama Mickiewicza 2 A PSS Andrychów Sklep nr 5 Andrychów ul. 1 Maja 21 Góral Andrychów ul. Beskidzka 135 PSS Andrychów Sklep nr 8 Andrychów ul. Krakowska 101 PSS Andrychów Sklep nr 2 Andrychów ul. Legionów 12 Wizan Andrychów ul. Legionów 15 Wizan Sklep nr 14 Andrychów ul. Olszyny 33 PSS Andrychów Sklep nr 16 Andrychów ul. Rynek 20 PSS Andrychów Sklep nr 40 Andrychów ul. Stanisława Lenartowicza 34 Wizan Andrychów ul. Stanisława Lenartowicza 36 D PSS Andrychów Sklep nr 43 Andrychów ul. Stanisława Lenartowicza 7 Wizan Andrychów ul. Stefana Batorego 2 Kolektura Lotto Andrychów ul. Włókniarzy PSS Andrychów Sklep nr 35 Andrychów ul. Włókniarzy 1 PSS Andrychów Sklep nr 4 Andrychów ul. Włókniarzy 16 PSS Andrychów Sklep nr 10 Andrychów ul. Włókniarzy 16 Wizan Bachowice ul. ks. Gołby 146 Wizan Bachowice ul. ks. Gołby 33 F.H. Luna 2 Balin Balin ul. Jaworznicka 60 U sąsiada Balin ul. Juliana Niemcewicza 2 Stacja Paliw Grand Bartkowa-Posadowa 294 Supermarket Białka Białka 442 Euro Biały Dunajec ul. Tadeusza Kościuszki obok 1 Ruch Bochnia Krakowska Ruch Bochnia PLAC TURKA Ruch Bochnia Regis Cold Lux Bochnia ul. Brzeska 44 Delikatesy Centrum Bochnia ul. Brzeźnicka 17 Cold Lux 02 Bochnia ul. Krakowskie Przedmieście 19 Małpka Bochnia ul. Kraszewskiego 5 Delikatesy SPAR Bochnia ul. Wojska Polskiego 6 Biuro Kredytowe Marcin Wiraszka Brzeszcze ul. A. Mickiewicza 2 "Społem" PSS "Górnik" w Brzeszczach Brzeszcze ul. Dworcowa 8 "Społem" PSS "Górnik" w Brzeszczach Brzeszcze ul. -

DE POOLSE RETAILSECTOR Voeding Publicatiedatum / 25.10.2018

DE RETAILSECTOR IN POLEN FLANDERS INVESTMENT & TRADE MARKTSTUDIE Marktstudie /////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////// DE POOLSE RETAILSECTOR Voeding Publicatiedatum / 25.10.2018 //////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////// Guido Scharpé Vlaams Economisch Vertegenwoordiger Flanders Investment & Trade - Warschau Ambasada Belgii Przedstawicielstwo Ekonomiczne i Handlowe Flandrii Al. Ujazdowskie 51 | 00-536 Warszaw | Poland T: +48 22 584 73 40 | E: [email protected] www.flandersinvestmentandtrade.com INHOUD 1. INLEIDING ................................................................................................................................................................................ 3 1.1 Algemene achtergrondinformatie in verband met de Poolse retailmarkt 3 1.2 Demografische ontwikkeling en koopkracht 3 2. LEVENSMIDDELENHANDEL ........................................................................................................................................... 4 2.1 TRENDS 6 2.1.1 Elektronische handel – e-commerce 6 2.1.2 Huismerken 6 2.1.3 Groeiend bewustzijn en stijgende verwachtingen van de consument 7 2.1.4 Gezondheid en wellness 7 2.1.5 Glutenvrije voeding 7 2.1.6 Convenience/Kant-en-klare maaltijden 8 3. DE BELANGRIJKSTE SPELERS IN POLEN ............................................................................................................... -

Raport Analityczny

The report was prepared by Dom Maklerski BDM at the request of the WSE as part of the Exchange's Analytical Coverage Support Programme EUROCASH ACCUMULATE (PREVIOUS: HOLD) ANALYTICAL REPORT - SUMMARY TARGET PRICE 23,9 PLN We raise our target price to 23,9 PLN/share and rate Accumulate The results of Q3’19 were better than we expected in previous recommendation. The 22 NOVEMBER 2019, 14:00 CEST board standed it’s guidance concerning finalizing integration of retail segment in ’19 and claimed the positive trends are maintained. The process of optimization in EC Distribution and high CPI should support results of ’20 (we estimate growth of EBITDA adj. MSR 17 ca. 9% y/y). The board DCF valuation [PLN] 24,0 announced update of strategy in retail segment at the beginning of ’20. On the other hand, results’ growth may be slown down by challenging labour Peer valuation [PLN] 23,8 market, loss of PKN Orlen contract, possibility of implementation of retail tax Target price [PLN] 23,9 and change of excise tax. Price upside/downside +7,8% Company profile Cost of capital 9,0% Eurocash is a leading wholesale distributor of fast moving consumer goods. It operates in wholesale food distribution (it possesses c.a. 26% market share; it Price [PLN] 22,2 operates through cash & carry and distribution) and in retail segment, in which it develops Delikatesy Centrum markets. In addition to this, the company conducts Market cap [mln PLN] 3 086,6 new projects e.g. Duży Ben and Kontigo. Shares mln. szt.] 139,2 Valuation summary We base our valuation on two methods: discounted cash flows model (70% Max. -

BIP Urząd Miasta Lublin

URZĄD MIASTA LUBLIN Data wydruku: 2018-09-06 Wydział Spraw Administracyjnych Referat ds. Punktów Sprzedaży Napojów Alkoholowych Placówki z aktualnymi zezwoleniami na dzień 2018-09-06 P Placówka(nazwa) Placówka(adres) Kontrahent Akt.zezwolenia H/80 Sklep Ogólnospożywczy Lublin, 1 Maja 39/ Skubisz Jerzy Sklep Ogólnospożywczy ABC G/1153 bar kawowy Włoski Lublin, 1 Maja 53/ Bar Kawowy Włoski Zofia Ciota A H/2096 sklep ogólnospożywczy BIEDRONKA Lublin, 1 Maja 16D/ JERONIMO MARTINS POLSKA SPÓŁKA AKCYJNA ABC G/1835 restauracja Lublin, 1 Maja 32/ BACHUS, Paulina Chwalisz ABC G/1844 bar gastronomiczny Perełka Lublin, 1 Maja 53/ LEMBRYK MIROSŁAW GASTRONOMIA AC H/2958 sklep monopolowy Lublin, 1 Maja 57/ MILION ALKOHOLI AGNIESZKA GROCHMAL ABC H/3289 Sklep Ogólnospożywczy Żabka Nr Z 5299 Lublin, 1 Maja 6/ GOLD NIEDŹWIEDŹ GALANTE MAŁGORZATA NIEDŹWIEDŹ ABC H/3317 Sklep Spożywczy "Top Market" Lublin, 1 Maja 34/ Lubelski Handel Spółka z o.o. ABC G/2663 restauracja ORIENT KEBAB Lublin, 1 Maja 35/ ORIENT KEBAB Mohamed Khribi A H/3368 sklep ogólnospożywczy ŻABKA Lublin, 3 Maja 10/ P.H.U "AS" ANNA SZPONAR ABC G/1606 RIDER'S PUB Lublin, 3 Maja 9/ Karol Mansz AC H/2109 wydzielone stoisko na stacji paliw Lublin, Abramowicka 57/ AGROPEX Sobkowicz i Sobkowicz Spółka Jawna ABC H/1040 sklep ogólnospożywczy Lublin, Abramowicka 197/ ZENON KRZYSIAK HANDEL ARTYKUŁAMI SPOŻYWCZYMI ABC H/2952 sklep ogólnospożywczy Biedronka Lublin, Abramowicka 10 A/ JERONIMO MARTINS POLSKA SPÓŁKA AKCYJNA ABC H/2849 supermarket Stokrotka Lublin, Abramowicka 43/ STOKROTKA Spółka z o.o. ABC G/2290 dom weselny DOM KRÓLEWSKI Lublin, Abramowicka 37F/ DOM WESELNY "DOM KRÓLEWSKI", Wojciech KarbowniczekABC H/2557 Sklep Ogólnospożywczy Lublin, Abramowicka 157/ PIEKARNIA WYRWAS S.C. -

Kontrola Oznakowania Warzyw I Owoców

KONTROLA JAKOŚCI HANDLOWEJ ŚWIEŻYCH OWOCÓW I WARZYW ORAZ ZIEMNIAKÓW, W SZCZEGÓLNOŚCI Z UWZGLĘDNIENIEM OZNAKOWANIA KRAJEM POCHODZENIA POLSKA czerwiec 2020 r. 1 WYNIKI KONTROLI Z uwagi na nieprawidłowości ujawnione w wyniku kontroli re- repę, rzodkiewki, rabarbar, pomidory cherry, paprykę czerwoną, alizowanych na zlecenie Prezesa Urzędu Ochrony Konkurencji i koperek, natkę pietruszki, korzeń pietruszki, buraki, kapusty, ba- Konsumentów w I kwartale 2020 r., Inspekcja Handlowa w dniach kłażany, pieczarki, kalafior, melony, gruszki, winogrona ciemne od 15 kwietnia do 19 czerwca 2020 r. kontynuowała kontrole ja- bezpestkowe. Kontrolę przeprowadzano w zakresie „widzianym kości handlowej świeżych owoców i warzyw oraz ziemniaków, w oczyma klienta” tj. w miejscu sprzedaży konsumentom. szczególności z uwzględnieniem oznakowania krajem pocho- dzenia Polska, w ramach programu kontroli DIH-1.702.2.2020.KG. W okresie od 15 kwietnia do 19 czerwca 2020 r. na terenie całego Pierwszy etap tej kontroli został przeprowadzony w okresie od 12 kraju skontrolowano łącznie 154 placówki, w tym 119 należących do 27 lutego 2020 r., zaś informacja z jej wyników została opubli- do sieci handlowych kontrolowanych w poprzednich etapach tj. kowana na stronie internetowej UOKiK https://www.uokik.gov.pl/ Aldi, Auchan, Biedronka, Carrefour, Delikatesy Centrum, Dino, E. aktualnosci.php?news_id=16288&news_page=1. Kolejny etap zre- Leclerc, Intermarche, Kaufland, Lidl, Mila, Netto, Polomarket, Sto- alizowano od 28 lutego do 9 kwietnia 2020 r. krotka, Tesco. Nieprawidłowości -

Outlook of Polish Retail Sector

OUTLOOK OF POLISH RETAIL SECTOR April 15th 2015, World Food Warsaw Fair DIFFERENCES BETWEEN POLAND AND OTHER EU COUNTRIES Poland EU countries The largest number of shops per 1000 persons 0,5 per 1000 persons (2,5) 52 % retail is modern trade 75-80 % retail is modern trade 40 % population lives in rural areas majority of population lives in cities and towns 49 % of population lives in small and medium majority of population lives in big cities and cities towns only 11 % of population lives in major cities majority of population lives in big cities and towns 50 % of consumers buy fruits and vagatables in 33 % consumers buy fresh fruits and vegetables markets and bazaars in markets and bazaars April 15th 2015, World Food Warsaw Fair Modern vs. traditional Number of traditional shops 80-100.000 Number of modern shops 6.400 MARKET IS DEVIDED INTO 2 CHANNELS: TRADITIONAL WITH 48% MARKET SHARE AND MODERN 52 % April 15th 2015, World Food Warsaw Fair POLISH FMCG MARKET IS 80000 WORTH 210-25O BILLION 60000 PLN 40000 Market shares 20000 0 RETAIL SALE IS GROWING Number of shops 3-4 % PER YEAR April 15th 2015, World Food Warsaw Fair Brands of discount stores and hypermarkets on the Polish market Biedronka 2600 Lidl 550 Netto 340 Aldi 90 Czerwona Torebka 40 Auchan 76 Tesco 86 Carrefour 96 Kaufland 183 E.Leclerc 43 DISCOUNT STORES: MARKET SHARE 24 %, HYPERMARKETS: 12 % 15 April 2015, World Food Warsaw Fair Brands of supermarkets on the Polish market Piotr i Paweł 120 Stokrotka 275 Mila 170 Polomarket 270 Alma 45 Marcpol 60 Intermarche 220 Tesco Carrefour