CORPORACION GEO, SAB De CV

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

Boletín Laboral

BOLETÍN LABORAL CIUDAD DE MÉXICO, JUEVES 04 DE MARZO DEL 2021 TOMO NÚMERO COSTO 1 11213 $8.00 PESOS AVISO POR MEDIO DEL PRESENTE, SE DA A CONOCER A LITIGANTES Y PÚBLICO EN GENERAL, EL LISTADO DE ACUERDOS EMITIDOS POR JUNTA ESPECIAL A NOTIFICARSE EL DÍA 18 DE MARZO DE 2021, PARA EXPEDIENTES INGRESADOS HASTA EL 18 DE MARZO DEL 2020. SU INGRESO AL INMUEBLETENDRÁ LUGAR POR LA CALLE DE DR. ANDRADE, EN LA FECHA CITADA, LOS HORARIOS PARA LLEVAR ACABO ESTAS NOTIFICACIONES SERÁN PROPORCIONADOS POR CADA JUNTA ESPECIAL EN EL MOMENTO DE LA CONFIRMACIÓN DE SU CITA. PARA EXPEDIENTES INGRESADOS A PARTIR DEL MES DE SEPTIEMBRE DEL 2020, RECIBIRÁ EN EL CORREO ELECTRÓNICO REGISTRADO AL INGRESAR SU DEMANDA EN LA PLATAFORMA SIREDE, UN AVISO EN EL QUE SE LE JUEVES 04 DE MARZO DE 2021 http://www.juntalocal.cdmx.gob.mx PÁGINA 1 INDICARÁ EL DÍA Y HORA EN QUE DEBA PRESENTARSE A LA OFICIALÍA DE PARTES DE ESTE TRIBUNAL, A EFECTO DE HACER ENTREGA DEL ORIGINAL DEL ESCRITO INICIAL DE DEMANDA Y ANEXOS DIGITALIZADOS EN EL ARCHIVO PDF INGRESADO POR EL SISTEMA Y SUS RESPECTIVOS TRASLADOS. UNA VEZ COTEJADO EL ORIGINAL CON EL ARCHIVO PDF, SE PROCEDERÁ A LA NOTIFICACIÓN DE LA PARTE ACTORA DEL ACUERDO CORRESPONDIENTE EL CUAL SE HARÁ A PERSONA AUTORIZADA PARA ELLO EL INGRESO SERÁ POR LA CALLE DE DR. RÍO DE LA LOZA, EN UN HORARIO DE 10:00 A 15:00 HORAS. LAS PARTES COMPARECIENTES DEBERÁN ESTAR DEBIDAMENTE AUTORIZADAS PARA OÍR Y RECIBIR NOTIFICACIONES EN AUTOS Y TENDRÁN QUE PORTAR IDENTIFICACIÓN OFICIAL EN ORIGINAL. -

México, D.F. Noviembre 2012

INSTITUTO POLITÉCNICO NACIONAL ESCUELA SUPERIOR DE COMERCIO Y ADMINISTRACIÓN UNIDAD TEPEPAN SEMINARIO: ANÁLISIS DE INVERSIONES TEMA: FORMACIÓN DE PORTAFOLIOS ÓPTIMOS CON LAS ACCIONES: GEO B, GFINBUR O, GRUMA B, LIVEPOL C-1 Y PEÑOLES* INFORME FINAL QUE PARA OBTENER EL TÍTULO DE CONTADOR PÚBLICO PRESENTAN: ALAN YAEL AGUILAR VILLARON ALEJANDRA MAYTE VALENCIA MARTINEZ BRENDA MANRIQUE RAMÍREZ MARIANA MIRIEL AGUILAR RODOLFO GALEANA VALENCIA CONDUCTORES DEL SEMINARIO: M. EN F. RAFAEL GUADALUPE RODRÍGUEZ CALVO M. EN C. AIDÉ NIDIA REYES LOYOLA M. EN C. RAÚL GARRIDO VILLEGAS MÉXICO, D.F. NOVIEMBRE 2012 AGRADECIMIENTOS El Instituto Politécnico Nacional, por abrirnos sus puertas para seguir con este sueño y permitirnos pertenecer a tan distinguida institución, por su excelente calidad educativa y quien fue testigo y parte de innumerables escenarios durante nuestra estancia en el mismo, los cuales serán inolvidables. A la Escuela Superior de Comercio y Administración, Unidad Tepepan, Quien nos vio llegar como estudiantes con grandes ilusiones, en donde nos formamos profesionalmente y que hoy nos despide como Contadores Públicos. A nuestros profesores quienes son parte de este y muchos de nuestros logros, por ser parte de nuestra familia, los cuales nos apoyaron, regañaron y trabajaron junto a nosotros, porque sembraron una semilla y en este largo trayecto ahora llegan a cosechar sus frutos. Por enseñarnos lo que sabemos, por guiarnos para llegar a este momento de nuestras vidas, porque este logro es de ustedes también. 2 ÍNDICE ÍNDICE DE TABLAS ÍNDICE DE GRÁFICAS ABREVIATURAS INTRODUCCIÓN CAPÍTULO 1. MARCO TEÓRICO: TEORÍA MODERNA DE LA CARTERA 1.1. Inversiones en valores 3 1.2. -

Copyright 2003 PR Newswire Association, Inc

Copyright 2003 PR Newswire Association, Inc. - PR Newswire October 22, 2003, Wednesday SECTION: FINANCIAL NEWS DISTRIBUTION: TO BUSINESS AND FOREIGN EDITORS HEADLINE: 2004 AMERI-MZ Investor Relations Websites Global Awards DATELINE: MEXICO CITY, Oct. 22 BODY: AMERI, the Mexican Investor Relations Association, and MZ Consult LLC, a leading investor relations and financial services consulting firm, announced today the sixth edition (2004) of AMERI-MZ Investor Relations Websites Awards. The 2003 edition evaluated the investor relations (IR) websites of more than 340 companies, including online annual reports. There are three award categories for each region and industry worldwide: TOP 5, the five best IR sites as per MZ's technical evaluation; POP+, where investors and capital markets professionals choose the best IR site; and RAO 1, the best online annual report based upon our technical evaluation. The POP+ polling process will take place from November 1, 2003 through January 9, 2004, and KPMG Independent Auditors will be responsible for examining the procedures to ensure the reliability of the results. The TOP 5 and the RAO 1 evaluation processes will occur during December 2003, and a technical committee formed by capital markets professionals will overview and question MZ Consult findings and final rankings. The awards ceremony will be held on January 20, 2004, at the Meridien Hotel in Cancun, Mexico. Companies that have already registered for the 2004 awards include: Argentina: Tenaris Bermuda: Scottish Re Brazil: Amazonia Celular, AmBev, -

Lista De Las Empresas Que Obtuvieron El Distintivo ESR 2011

Lista de las empresas que obtuvieron el Distintivo ESR 2011 El Centro Mexicano para la Filantropía (Cemefi) y la Alianza por la Responsabilidad Social Empresarial (AliaRSE), reconocen a las 572 empresas que cumplieron con los estándares de la responsabilidad social empresarial, que se hicieron acreedores al Distintivo ESR 2011 . La obtención del Distintivo ESR se basa en un proceso de autodiagnóstico de 120 a 150 indicadores, dependiendo el giro de la empresa, que es verificado por el Centro Mexicano para la Filantropía (Cemefi), organización integrada por más de 550 organizaciones y con el respaldo de AliaRSE. (Alianza por la Responsabilidad Social Empresarial en México, entidad de la que forman parte la COPARMEX, AVAL, USEM; IMPULSA, CONCAMIN y el CONSEJO COORDINADOR EMPRESARIAL). El Distintivo ESR se otorga al haber sustentando el cumplimiento de los estándares propuestos en los siguientes ámbitos de la Responsabilidad Social Empresarial: Calidad de vida en la empresa, Ética empresarial, Vinculación de la empresa con la comunidad y Cuidado y preservación del medio ambiente. Primer año: Abbot Laboratories de México Abyplastic Acciona, Pioneros en Desarrollo y Sostenibilidad Acfe Quality Service ADIVOR AEROMEXICO AGCO Mexico Agencia Aduanal PROECI Agentia Agrícola Belher Agrícola La Capilla Agronegocios de Monterrey Agros de Cajeme AGROSTAR Alkemin Alsuper Armstrong Laboratorios de México Auténtica Diseño Autos Kino B & S Grupo Exportador Bio Pappel Bioconstrucción y Energía Alternativa Caja Gonzalo Vega Cámara Mexicana de la Industria -

IR Global Rankings (“IRGR”) and We Are Pleased to See the Continuous Enhancement in the Overall Quality of IR Programs and Practices Worldwide Year After Year

The Most Comprehensive Global Review for ‘09 Investor Relations and Corporate Governance MZ BULLETIN TOP30 IR GLOBAL BEST PRACTICES FOR RANKINGS FOR IR WEBSITES, ONLINE ANNUAL WEBSITE DISCLOSURE REPORT, CORPORTATE GOVERNANCE AND FINANCIAL DISCLOSURE PROCEDURES WHAt’s HOT & WHAt’s NoT: FINDINGS FROM THE 2009 IR CASE STUDIES: FEDEX, AMÉRICA LATINA LOGÍSTICA, GLOBAL RANKINGS ENDESA CHILE AND FRESENIUS MEDICAL CaRE We have the right strategies and tools for companies to succeed in capital markets and to create shareholder value » Consulting and Global IR programs » Benchmark and strategic positioning studies + Managing market expectations » Measuring and improving IR performance + Managing shareholder base » One-stop-shop for IR/PR infrastructure + Strategic thinking and planning » 220 professionals and 280 clients in 10 countries 4 MZ Bulletin’09 INVESTOR FINANCIAL RELATIONS SERVICES INTEGRATED TECHNOLOGY CORPORATE AND DATA BASE New York: +1 (212) 813-2975 COMMUNICATIONS São Paulo: +55 (11) 3529-3706 www.mz-ir.com 2010 12th Annual Edition Registration starts in September, 2009 For further information, visit our website: www.irglobalrankings.com Technical Evaluation and Independent Review Z's technical evaluation takes place from September to December of each year, and an independent technical committee oversees and reviews MZ’s findings and final rankings. Companies are analyzed in alphabetical order, and the results Mof the evaluation are released at the award ceremonies in March of the following year. In conducting the review, technical committee members perform tests of the results and evaluations developed by MZ analysts, and such other procedures, as they consider necessary, to provide a reasonable basis for their review. Technical committee members assess the results and evaluations against the evaluation criteria established by MZ. -

Corporación GEO, S.A.B. De C.V. 9.25% Senior Guaranteed Notes Due 2020 Interest Payable on December 30 and June 30 Corporación GEO, S.A.B

OFFERING MEMORANDUM U.S.$250,000,000 Corporación GEO, S.A.B. de C.V. 9.25% Senior Guaranteed Notes due 2020 Interest payable on December 30 and June 30 Corporación GEO, S.A.B. de C.V. is offering U.S.$250,000,000 aggregate principal amount of 9.25% senior guaranteed notes due 2020. The notes will mature on June 30, 2020. Interest will accrue from June 30, 2010 and will be payable on December 30 and June 30 of each year, beginning on December 30, 2010. Prior to June 30, 2015, we may redeem the notes, in whole or in part, by paying the principal amount of the notes plus the applicable “make whole” premium and accrued interest. On or after June 30, 2015, we may redeem the notes, in whole or in part, at the fixed redemption prices and subject to the conditions set forth in this offering memorandum. On or prior to June 30, 2013, we may also redeem up to 35% of the notes with the net proceeds of certain equity offerings. In addition, in the event of certain changes in the Mexican withholding tax treatment relating to payments on the notes, we may redeem all (but not less than all) of the notes at 100% of their principal amount, plus accrued and unpaid interest. There is no sinking fund for the notes. See “Description of Notes.” The notes will be unconditionally and irrevocably guaranteed by: GEO Baja California, S.A. de C.V., GEO del Noroeste, S.A. de C.V., GEO D.F., S.A. -

Corporación Geo, Sab De Cv

CORPORACIÓN GEO, S.A.B. DE C.V. Margaritas, 433, Colonia Ex. Hacienda Guadalupe Chimalistac, C. P. 01050, México, Ciudad de México. Las Acciones Serie B de Corporación GEO se Encuentran Inscritas en el Registro Nacional de Valores, Cuentan con Derecho a Voto y Cotizan en la Bolsa Mexicana de Valores desde 1994. “GEOB” El Programa de ADR’s Nivel 1 de Corporación GEO se Encuentra Aprobado por la Securities and Exchange Comission GEO cotiza en el Mercado de Valores Latinoamericano en Euros, LATIBEX, bajo la clave de cotización XGEO Los Valores de la Empresa Están Inscritos en el Registro Nacional de Valores y son Objeto de Cotizar en la Bolsa La Inscripción en el Registro Nacional de Valores no implica certificación sobre la bondad de los valores, solvencia de la emisora o sobre la exactitud o veracidad de la información contenida en el reporte anual, ni convalida los actos que, en su caso, hubieren sido realizados en contravención de las leyes. “Reporte anual que se presenta de acuerdo con las disposiciones de carácter general aplicables a las Emisoras de valores y a otros participantes del mercado por el año terminado al 31 de diciembre de 2015, 2014 y 2013” 1 Tabla de Contenido I. INFORMACION GENERAL ...................................................................................................................... 3 a) Glosario de Términos y Definiciones ................................................................................................... 3 b) Resumen Ejecutivo ............................................................................................................................. -

PROYECTO SOFTMARKETING.Pdf

INSTITUTO POLITÉCNICO NACIONAL ESCUELA SUPERIOR DE COMERCIO Y ADMINISTRACIÓN UNIDAD SANTO TOMÁS LICENCIATURA EN RELACIONES COMERCIALES TRABAJO DE INVESTIGACIÓN PARA LA OPCIÓN DE TITULACIÓN CURRICULAR: SOFTMARKETING QUE PARA OBTENER EL TITULO DE: LICENCIADO EN RELACIONES COMERCIALES PRESENTAN: AGUILAR ZARATE ISMAEL. FLORES RAMÍREZ EMMANUEL ALEJANDRO LIMÓN REYES ISAAC ABRAHAM PILIADO RODRÍGUEZ ADRIAN GRUPO : 5RM 11 PROF ESOR TITULAR 1. BERENICE MALDONADO HERNANDEZ. PROF ESOR TITULAR 2 . MARÍA DEL CARMEN LAGUNA ESPINOSA. MÉXICO D.F. A 28 DE MAYO DEL 2013 Índice Agradecimientos ................................................................................................................................. 4 Glosario ............................................................................................................................................... 8 Relación de gráficos y figura .............................................................................................................. 9 Resumen Ejecutivo ............................................................................................................................ 10 Abstract ............................................................................................................................................. 10 Introducción ...................................................................................................................................... 14 Marco Contextual. ............................................................................................................................ -

Banca Va POR EL Boom En Vivienda

ActuAl Anterior VAr. ActuAl Anterior VAr. ActuAl Anterior VAr. ActuAl Anterior VAr. 5 5 5 5 5 bOLSaS 5 43,875.73 44,136.56 -0.59 56,697.06 56,154.68 0.97 14,000.57 13,880.62 0.86 3,161.82 3,131.49 0.97 5 5 5 5 DEuDa Previsiones de la semana 4.43 4.52 -0.09 4.8175 4.8135 0.0040 4.19 4.20 -0.01 147 147 0.00 5 5 luneS 25 MArteS 26 5 5 DIvISaS 5 Mercados. Conferencia en la 12.7036 12.7824 -0.6165 12.8733 12.8805 -0.0559 16.7675 16.8613 -0.5563 114.06 113.53 0.47 Tecnología. inauguración del Par- que Científico de la Ciudad de méxico, bolsa mexicana de Valores pa- en la que personal de la secretaría de ra hablar sobre la colocación de Ciencia, tecnología e innovación del deuda de la compañía Ciosa. luis EXCELSIOR distrito federal (seciti) darán a co- téllez, presidente de la BMV, es- Lunes 25 DE fEbrero DE 2013 nocer el inmueble como parte de los tará presente. ejes estratégicos de la dependencia. MiérColeS 27 luneS 25 Energía. Pemex celebrará su Consejo de administración donde se discutirá la desaparición de las subsidiarias. JueVeS 28 FinanzaS. el banco de méxico, que encabeza agustín Carstens, [email protected] publica agregados monetarios y @Dinero_Exc de actividad financiera a enero. VierneS 1 MArzo CorporatIvos Economía. la secretaría de Ha- marc busain, presidente y director cienda y Crédito Público da a co- Ión general de Cervecería Cuauhtémoc nocer su informe mensual sobre Ivadas, la opc moctezuma, estará en méxico para la situación de la economía, las ItucIones pr dar a conocer planes de la firma. -

Global Integration and Economic Restructuring

Global Change and Local Economic Restructuring: The Case of Mexico City Thesis submitted for the degree of Doctor of Philosophy (PhD) by Miguel Ángel Jiménez Godínez Department of Geography & Environment London School of Economics and Political Science 2015 To Tomas & Chela 2 Acknowledgements …it takes a lot of things to change the world: anger and tenacity, science and indignation, the quick initiative, the long reflection, the cold patience and the infinite perseverance, the understanding of the particular case and the understanding of the ensemble. Only the lessons of reality can teach us to transform reality. Bertolt Brecht, Einverstandnis First of all I would like to thank Susana Berruecos, my wife, who gave me support and friendship and who gracefully took care of me during the unforgettable time we spent at the LSE in London. She also read different versions of several of my arguments at different stages of this thesis, and her advice (especially in academic matters) has always been greatly appreciated. I owe a special debt of gratitude to my supervisors, Gareth Jones and Andrew Thornley, for their invaluable help. They provided clear intellectual guidance, academic stimulus, and endless personal support which encouraged me to carry this project to its conclusion. Many of the ideas were discussed and refined in my graduate seminar at the Geography Department. I also benefited from the opportunity to interact and discuss ideas and empirical findings with department staff, to whom I owe special thanks, particularly Sylvia Chant, Yvonne Rydin, Ian Gordon, Diane Perrons and Andy Pratt. Other advisors and critics on whose help I have relied include Saskia Sassen (on whose ideas I have often drawn), David Harvey, Christine Kessides and Francisco Gaetani, from whom I received helpful comments on the basic ideas for my work. -

Instituto Politécnico Nacional Escuela Superior

INSTITUTO POLITÉCNICO NACIONAL ESCUELA SUPERIOR DE COMERCIO Y ADMINISTRACIÓN UNIDAD TEPEPAN SEMINARIO: ANÁLISIS DE INVERSIONES. TEMA: FORMACIÓN DE PORTAFOLIOS ÓPTIMOS DE INVERSIÓN CON LAS ACCIONES AMÉRICA MÓVIL, S.A.B. DE C.V. (AMX), CORPORACIÓN INTERAMERICANA DE ENTRETENIMIENTO, S.A.B. DE C.V. (CIE), CORPORACIÓN GEO, S.A.B. DE C.V. (GEO), GRUPO CASA SABA, S.A.B. (SAB) Y GRUPO TELEVISA, S.A.B. (TLEVISA CPO). INFORME FINAL QUE PARA OBTENER EL TÍTULO DE CONTADOR PÚBLICO PRESENTAN: ATZIMBA BELEM FLORES LANDEROS. JESSICA FABIOLA VILLEGAS PÉREZ. MARCO ANTONIO GALICIA CEDILLO. MARISOL AMADOR QUIROZ. TANIA ALEJANDRA ÁLVAREZ RODRÍGUEZ. CONDUCTOR DEL SEMINARIO: M. EN F. RAFAEL GUADALUPE RODRÍGUEZ CALVO. M. EN C. RAÚL GARRIDO VILLEGAS. México, D.F Noviembre 2009 AGRADECIMIENTOS. AL INSTITUTO POLITÉCNICO NACIONAL. Por la gran infraestructura académica que simboliza en nuestro país y con orgullo lo constituyen sus académicos y estudiantes dispuestos a representar la técnica al servicio de la patria ofreciendo, calidad en todos los ámbitos en el fortalecimiento de recursos humanos. A LA ESCUELA SUPERIOR DE COMERCIO Y ADMINISTRACIÓN. Por el esfuerzo y dedicación en la formación de futuros profesionistas que en sus instalaciones se dedica y se hace la transformación de estudiantes a personas capaces de realizar trabajos e investigaciones que contribuyen a que en otras instituciones, empresas o negocios propios se refleje el éxito que durante al menos cuatro años se trabajo con esfuerzo, sacrificios y hasta disgustos y han logrado la satisfacción de muchas personas principalmente las propias y ajenas a nosotros. A LOS PROFESORES. Agradecemos el tiempo y la transmisión de su experiencia y sapiencia ya que a través de ellos se inicia nuestra formación en esta escuela siempre con la enseñanza y guía siendo parte esencial de éste último capítulo académico ya que en este seminario nos enseñaron en el área financiera y así tener mejores y diferentes alternativas en el ámbito personal y laboral, rompiendo con tradiciones que en nuestra carrera se han presentado. -

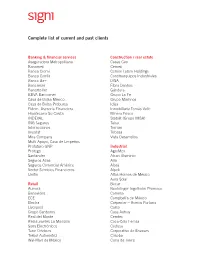

Complete List of Current and Past Clients

Complete list of current and past clients Banking & financial services Construction / real estate Aseguradora Metropolitana Casas Geo Banamex Cemex Banca Cremi Cemex Latam Holdings Banca Confía Construequipos Industriales Banco Bx+ DISA Bancreser Fibra Danhos Banorte-Ixe Gándara BBVA Bancomer Grupo La Fe Casa de Bolsa México Grupo Marhnos Casa de Bolsa Probursa Idisa Fidem, Asesoría Financiera Inmobiliaria Tomás Valle Hipotecaria Su Casita Minera Frisco INDEVAL Stabilit (Grupo IMSA) ING Seguros Teisa Interacciones Terrum Inverlat Tribasa Mira Company Vista Desarrollos Multi Apoyo, Casa de Empeños Profuturo GNP Industrial Protego AgroMex Santander Alcan Aluminio Seguros Atlas Alfa Seguros Comercial América Alsea Vector Servicios Financieros Alpek Unifin Altos Hornos de México Aura Solar Retail Bocar Aurrerá Boehringer Ingelheim Promeco Benavides Camesa ECE Campbell’s de México Electra Carpenter – Aceros Fortuna Liverpool Carso Grupo Sanborns Casa Autrey Real del Monte Cemtec Restaurantes La Mansión Coca-Cola Femsa Sony Electrónicos Codusa Tane Orfebres Corporativo de Envases Trébol Automotriz Crisoba Wal-Mart de México Cuna de Tierra Cydsa Puertas y Diseños de Madera Desc Pulsar Internacional DM Nacional Salvat Du Pont de México Sanluis Elementia Selmec Empresas La Moderna Synkro Energan Tayrec FEMSA Teck (Canadá) Gilvert Copeland Tequila Cuervo Grupo Acerero del Norte Tequila Sauza Grupo Aluminio United Medical Supply Grupo Bimbo UCS - Universal Cooling Solutions Grupo Casa Saba Grupo Cementos de Chihuahua Telecom Grupo Herdez América