Pgnig, PKN Orlen, Altus TFI, Atlanta

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

TGE and Pgnig Embark on Cooperation with a View to Developing a Biomethane Market in Poland

Warsaw, 12 January 2021 TGE and PGNiG embark on cooperation with a view to developing a biomethane market in Poland Press Release On 12 January Towarowa Giełda Energii (TGE) and Polish Oil and Gas Company (PGNiG) signed a cooperation agreement aimed at leveraging their mutual expertise and capabilities in creating a biomethane market in Poland. TGE and PGNiG intend to jointly prepare modern solutions supporting the creation and development of a biomethane market in Poland. The expertise of both PGNiG, as a key player on the gas market, and of TGE as a trading platform where the trading in gas and certificates promoting the use of RES are concentrated, should contribute to the transformation of the energy market leading not only to increased significance of green technologies but also the emerging market for alternative fuels, such as biomethane or hydrogen. ‘For over 20 years, TGE has been supporting all transformation processes on the energy market and actively contributing to its development by offering its participants comprehensive solutions and products. The cooperation with PGNiG in creating a biomethane market is an opportunity for the Exchange to further develop the RES segment. Certainly, our registers have a key role to play in this project’ said Piotr Zawistowski, President of the Management Board of TGE. ‘PGNiG has been an active member of the gas exchange market since its inception and continues to contribute to its development, as evidenced, among other things, by the record-high volume of natural gas trading on TGE in 2020. Now we are about to a new chapter of cooperation, which will allow us to create modern market solutions in the field of biomethane trading. -

Management Board's Report on Operations Of

Asseco Group Annual Report for the year ended December 31, 2019 Present in Sales revenues 56 countries 10 667 mPLN 26 843 Net profit attributable highly commited to the parent employees company's shareholders 322.4 mPLN Order backlog for 2020 5.3 bPLN 7 601 mPLN market capitalization 1) 1) As at December 30, 2019 Asseco Group in 2019 non-IFRS measures (unaudited data) Non-IFRS figures presented below have not been audited or reviewed by an independent auditor. Non-IFRS figures are not financial data in accordance with EU IFRS. Non-IFRS data are not uniformly defined or calculated by other entities, and consequently they may not be comparable to data presented by other entities, including those operating in the same sector as the Asseco Group. Such financial information should be analyzed only as additional information and not as a replacement for financial information prepared in accordance with EU IFRS. Non-IFRS data should not be assigned a higher level of significance than measures directly resulting from the Consolidated Financial Statements. Financial and operational summary: • Dynamic organic growth and through acquisitions – increase in revenues by 14.4% to 10 667.4 mPLN and in operating profit by 22.5% to 976.2 mPLN (1 204.4 mPLN EBIT non-IFRS – increase by 14.9%) • International markets are the Group’s growth engine – 89% of revenues generated on these markets • Double-digit increase in sales in the Formula Systems and Asseco International segments • 81% of revenues from the sales of proprietary software and services • Strong business diversification (geographical, sectoral, product) Selected consolidated financial data for 2019 on a non-IFRS basis For the assessment of the financial position and business development of the Asseco Group, the basic data published on a non-IFRS basis constitute an important piece of information. -

Inflated Hopes Or a Promising Alternative? Evaluating Impact of LNG on Polish Energy Security

University of Pennsylvania ScholarlyCommons Wharton Research Scholars Wharton Undergraduate Research 5-2019 Inflated Hopes or a Promising Alternative? Evaluating Impact of LNG on Polish Energy Security Przemyslaw Stefan Macholak University of Pennsylvania Follow this and additional works at: https://repository.upenn.edu/wharton_research_scholars Part of the Business Commons Macholak, Przemyslaw Stefan, "Inflated Hopes or a Promising Alternative? Evaluating Impact of LNG on Polish Energy Security" (2019). Wharton Research Scholars. 179. https://repository.upenn.edu/wharton_research_scholars/179 This paper is posted at ScholarlyCommons. https://repository.upenn.edu/wharton_research_scholars/179 For more information, please contact [email protected]. Inflated Hopes or a Promising Alternative? Evaluating Impact of LNG on Polish Energy Security Keywords energy security, LNG Disciplines Business This thesis or dissertation is available at ScholarlyCommons: https://repository.upenn.edu/ wharton_research_scholars/179 INFLATED HOPES OR A PROMISING ALTERNATIVE? EVALUATING IMPACT OF LNG ON POLISH ENERGY SECURITY. By Przemyslaw Stefan Macholak An Undergraduate Thesis submitted in partial fulfillment of the requirements for the WHARTON RESEARCH SCHOLARS Faculty Advisor: Anna Mikulska Ph.D. Senior Fellow at Kleinman Center for Energy Policy THE HUNTSMAN PROGRAM IN INTERNATIONAL STUDIES AND BUSINESS THE WHARTON SCHOOL, UNIVERSITY OF PENNSYLVANIA MAY 2019 1. Introduction Over the last 10 years, global energy landscape has been significantly -

Pgnig: Accumulate (Reiterated) PGN PW; PGN.WA | Gas & Oil, Polska

Wednesday, July 27, 2016 | update PGNiG: accumulate (reiterated) PGN PW; PGN.WA | Gas & Oil, Polska High FCF Guarantees Sustained Dividends Current Price PLN 5.50 Target Price PLN 6.06 PGNiG has generated a total return of 13% since our last update in April, outperforming the WIG20 index by 19 points, and at the Market Cap PLN 32.45bn current level the first-quarter positive earnings surprise is fully Free Float PLN 9.47bn priced in. That said, we still see upside potential in the Company ADTV (3M) PLN 65.18m even despite a disappointing preliminary second-quarter report, and we maintain an accumulate rating for PGN with the price target Ownership raised to PLN 6.06 per share. We have upgraded our FY2017 outlook for the Power Generation business and the E&P business which will State Treasury 70.83% more than offset the slowdown in Trade and in Distribution. According to our calculations, PGNiG will end 2016 with a net debt Others 29.17% close to zero even after this year's acquisitions, and with the 2017- 2018 FCF projected at PLN 1.9bn this leaves a thick cash cushion to Business Profile sustain dividends. PGNiG is still at risk of becoming involved in PGNiG is Poland’s largest natural gas company with furthering the government's energy policy, but at this time there are annual sales exceeding 14 billion cubic meters. The no specific plans on the table (the potential acquisitions of EDF Company produces 4.5bcm of gas and 1.2mmt of Poland assets or Petrobaltic should not significantly hurt crude oil per year (including from international deposits, most notably the Skarv project in shareholder value, and the Norway pipeline plans are a remote Norway). -

DIRECTORS' REPORT on the OPERATIONS Pgnig S.A. in 2015

DIRECTORS’ REPORT ON THE OPERATIONS PGNiG S.A. IN 2015 Warsaw, February 19th 2016 Directors’ Report on the Operations of PGNiG S.A. in 2015 Contents Contents ................................................................................................................. 2 Section I: Company’s highlights ........................................................................... 4 1. Business scope ................................................................................................................................ 4 2. Organisational structure of PGNiG S.A. ......................................................................................... 4 3. Ownership interests in other related entities ................................................................................... 6 4. Workforce ....................................................................................................................................... 9 5. Sales and production ....................................................................................................................... 9 Section II: Company’s Governing Bodies .......................................................... 11 1. Management Board ....................................................................................................................... 11 2. Supervisory Board ......................................................................................................................... 13 Section III: Shareholding structure .................................................................... -

Annual Report Pgnig 2013

Annual Report PGNiG 2013 Annual Report PGNiG 2013 The following abbreviations and acronyms are used in this Report: • PGNiG – the parent company of the PGNiG Group, i.e. Polskie Górnictwo Naftowe i Gazownictwo SA (Polish Oil and Gas Company) • PGNiG Group – the PGNiG group of companies Contents 6 14 20 Mission Letter from the President Supervisory Board of the Management Board 8 15 24 PGNiG in Numbers Management Board PGNiG on the Stock Market 10 18 28 Key Events Letter from the Chairman Strategy for the of the Supervisory Board PGNiG Group 4 PGNiG 34 58 70 90 Exploration and Heat and electricity Employees Consolidated Financial Production generation Statements for the Year 2013 44 63 76 108 Trade and Storage Corporate Governance Environmental Protection Contact 54 66 82 Distribution Risks The PGNiG Group Annual Report 2013 5 Mission statement 6 PGNiG Our mission is to provide secure and reliable supplies of clean and environmentally friendly energy using competitive and innovative solutions. We are true and faithful to our traditions and to the trust our customers place in us, but also remain open to new challenges and changes. Acting in the best interests of our shareholders, customers and employees, we strive to be a reliable and trustworthy partner, pursuing business growth and value creation in accordance with the principles of sustainable development. Annual Report 2013 7 Letter from the President of the Letter from the Management Management Chairman of the Supervisory PGNiG on the Stock Strategy for the Exploration and Mission PGNiG in Numbers Key Events Board Board Supervisory Board Board Exchange PGNiG Group Production PGNiG in Numbers The PGNiG Group is the leader in the Polish natural gas market. -

W Warszawie Sa Wprowadzenie Indeksu Wig30

GIEŁDA PAPIERÓW WARTOŚCIOWYCH W WARSZAWIE S.A. WPROWADZENIE INDEKSU WIG30 SIERPIEŃ 2013 Zmiany na warszawskiej giełdzie Nowe indeksy na GPW Zmiany na GPW Nowy mnożnik w Nowe kontrakty kontraktach terminowych terminowe w ofercie GPW na WIG20 -2- Rozwój GPW od wprowadzenia indeksu WIG20 Indeks WIG20 publikowany jest od ponad 19 lat. W tym czasie: Liczba spółek notowanych na Głównym Rynku GPW wzrosła z 24 do 443 (w tym 45 spółek zagranicznych z ponad 20 krajów) Kapitalizacja spółek krajowych wzrosła z ponad 8 mld zł do blisko 540 mld zł Wartość obrotów ogółem na rynku akcji wzrosła z 11 710 mln zł do 264 312* mln zł Liczba Członków Giełdy wzrosła z 23 do 58 (w tym 25 zagranicznych podmiotów) * Zannualizowane dane za okres styczeń – czerwiec 2013 r. -3- Rozwój rynków i oferty produktowej GPW 1994 2013 Rynek kasowy Rynek Rynek Rynek kasowy akcji Rynek produktów Treasury Główny Rynek GPW NewConnect instrumentów Catalyst towarowy obligacji strukturyzowanych Bondspot pochodnych Akcje Obligacje Prawa do akcji skarbowe Akcje Rynek akcji dla Kontrakty Certyfikaty KNOCK- Obligacje Hurtowy rynek Rynek energii spółek terminowe OUT korporacyjne obligacji spot Prawa do akcji wzrostowych indeksowe, skarbowych (PDA) akcyjne, Waranty Obligacje Rynek energii Akcje komunalne forward Prawa poboru walutowe Trackery Prawa do akcji Opcje indeksowe Obligacje Rynek gazu spot (PDA) Obligacje spółdzielcze strukturyzowane Rynek gazu Kontrakty Prawa poboru walutowe Obligacje forward Certyfikaty FAKTOR skarbowe Rynek praw Jednostki Certyfikaty TURBO indeksowe Listy zastawne majątkowych Certyfikaty W przygotowa- Planowane ekspresowe, uruchomienie niu obsługa bonusowe, rynku OTC w 2013 r: dyskontowe Opcje na akcje ETF-y spółek Certyfikaty Kontrakty na Odwrotnie Zamienne stopy procentowe W 1994 r. -

Report of Bank Pekao S.A. Group for the First Quarter of 2021 Report on the Activities of Bank Pekao S.A

Report of Bank Pekao S.A. Group for the first quarter of 2021 Warsaw, May 2021 This document is a free translation of the Polish original. Terminology current in Anglo-Saxon countries has been used where practicable for the purposes of this translation in order to aid understanding. The binding Polish original should be referred to in matters of interpretation. Report on the activities of Bank Pekao S.A. Group for the first quarter of 2021 This document is a free translation of the Polish original. Terminology current in Anglo-Saxon countries has been used where practicable for the purposes of this translation in order to aid understanding. The binding Polish original should be referred to in matters of interpretation. Warsaw, May 2021 Report on the activities of Bank Pekao S.A. Group for the first quarter of 2021 1. Highlights of Bank Pekao S.A. Group .............................................................................................................................................................................3 2. Highlights of Bank Pekao S.A. .........................................................................................................................................................................................4 3. Summary of Performance .................................................................................................................................................................................................5 4. External Activity Conditions .............................................................................................................................................................................................7 -

Directors Report on the Operations Of

PGNiG GROUP DIRECTORS' REPORT FOR 2020 (in PLN million, unless stated otherwise) Page 2 of 122 Free translation of the official Polish version in XHTML PGNiG GROUP DIRECTORS' REPORT FOR 2020 (in PLN million, unless stated otherwise) Financial highlights of the PGNiG Group Table 1 Financial highlights of the PGNiG Group for 2019–2020 PLNm EURm 2020 2019 2020 2019 Change (%) Change y/y Revenue 39,197 42,023 8,761 9,769 (7%) (2,826) Total operating expenses (29,612) (39,575) (6,619) (9,200) (25%) 9,963 Operating profit before interest, taxes, depreciation 13,009 5,504 2,908 1,279 136% 7,505 and amortisation (EBITDA) Depreciation and amortisation expense (3,424) (3,056) (765) (710) 12% (368) Operating profit 9,585 2,448 2,142 569 292% 7,137 Profit before tax 9,025 2,159 2,017 502 318% 6,866 Net profit 7,340 1,371 1,641 319 435% 5,969 Net cash from operating activities 14,118 4,938 3,155 1,148 186% 9,180 Net cash from investing activities (6,254) (6,152) (1,398) (1,430) 2% (102) Net cash from financing activities (3,653) 327 (817) 76 (1,217%) (3,980) Net increase/(decrease) in cash and cash 4,211 (887) 941 (206) (575%) 5,098 equivalents December December December December Change (%) Change y/y 31st 2020 31st 2019 31st 2020 31st 2019 Total assets 62,871 59,185 13,624 13,898 6% 3,686 Non-current assets 46,243 43,939 10,021 10,318 5% 2,304 Current assets, including 16,628 15,246 3,603 3,580 9% 1,382 Inventories 2,684 4,042 582 949 (34%) (1,358) Total equity and liabilities 62,871 59,185 13,624 13,898 6% 3,687 Total equity 44,125 38,107 9,562 -

WOOD's Winter in Prague

emerging europe conference WOOD’s Winter in Prague Tuesday 5 December to Friday 8 December 2017 Please join us for our flagship event - now in its6th year - spanning 4 jam-packed days. We expect to host over 180 companies representing more than 15 countries. NEW: attending company (not covered) snapshotsattached! Click here ! For more information please contact your WOOD sales representative: Tuesday: Energy, Industrials and Materials Registration closes Warsaw +48 222 22 1530 Wednesday: TMT and Utilities on 10 November! Prague +420 222 096 453 Thursday: Consumer, Healthcare and Real Estate London +44 20 3530 7685 Friday: Diversified and Financials [email protected] Invited Companies by country Bolded confirmed Austria MOL Group PGNiG Sistema Ukraine AT & S OTP Bank PKN Orlen Tinkoff Bank Astarta Atrium Waberer’s International PKO BP TMK Industrial Milk Erste Group Bank Wizz Air PKP Cargo TransContainer Company Immofinanz PZU VTB Ferrexpo PORR Iraq Tauron X5 Kernel Raiffeisen International Genel Energy Warsaw Stock MHP Strabag Exchange Serbia Telekom Austria Kazakhstan Wirtualna Polska Belgrade Stock United Kingdom Uniqa Insurance Group Nostrum Oil & Gas Work Service Exchange Kaz Minerals Vienna Insurance Steppe Cement NIS Stock Spirits Group Romania Croatia Lithuania Banca Transilvania Slovenia Podravka Siauliu Bankas Bucharest Stock Gorenje Exchange Krka Conpet Czech Republic Poland Petrol SPEAKERS DIGI CEZ Agora Sava Re Ms. Charlotte Ruhe Electrica MD for Central Europe CME Alior Bank Zavarovalnica Triglav Fondul Proprietatea & the Baltics, EBRD CSOB AmRest Medlife Mr. Leszek Balcerowicz Kofola Asseco Poland Sweden Professor, Warsaw Nuclearelectrica Medicover Komercni Banka Bank Millennium School of Economics OMV Petrom Moneta Money Bank Bank Pekao Vostok Emerging and Chairman of FOR Sphera Finance O2 Czech Republic Budimex Mr. -

Stoxx® Eu Enlarged Total Market Index

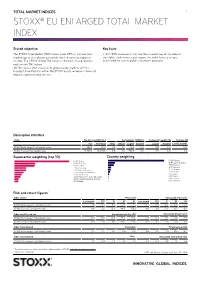

TOTAL MARKET INDICES 1 STOXX® EU ENLARGED TOTAL MARKET INDEX Stated objective Key facts The STOXX Total Market (TMI) Indices cover 95% of the free-float » With 95% coverage of the free-float market cap of the relevant market cap of the relevant investable stock universe by region or investable stock universe per region, the index forms a unique country. The STOXX Global TMI serves as the basis for all regional benchmark for a truly global investment approach and country TMI indices. All TMI indices offer exposure to global equity markets with the broadest diversification within the STOXX equity universe in terms of regions, currencies and sectors. Descriptive statistics Index Market cap (USD bn.) Components (USD bn.) Component weight (%) Turnover (%) Full Free-float Mean Median Largest Smallest Largest Smallest Last 12 months STOXX EU Enlarged Total Market Index 266.7 121.0 0.6 0.1 10.3 0.0 8.5 0.0 N/A STOXX Europe Total Market Index 12,763.5 10,020.5 9.5 2.6 250.9 0.0 2.5 0.0 3.0 Supersector weighting (top 10) Country weighting Risk and return figures1 Index returns Return (%) Annualized return (%) Last month YTD 1Y 3Y 5Y Last month YTD 1Y 3Y 5Y STOXX EU Enlarged Total Market Index 1.2 -3.4 6.4 0.1 1.7 14.7 -4.9 6.3 0.0 0.3 STOXX Europe Total Market Index 0.4 2.0 18.3 44.5 55.2 4.8 2.9 17.9 12.7 8.9 Index volatility and risk Annualized volatility (%) Annualized Sharpe ratio2 STOXX EU Enlarged Total Market Index 15.1 15.0 16.3 23.2 25.3 -0.1 -0.4 0.4 0.0 -0.0 STOXX Europe Total Market Index 11.0 11.1 11.5 20.0 21.6 -0.9 0.3 1.3 0.6 0.4 Index to benchmark Correlation Tracking error (%) STOXX EU Enlarged Total Market Index 0.7 0.7 0.7 0.8 0.9 10.3 10.7 11.9 12.3 12.7 Index to benchmark Beta Annualized information ratio STOXX EU Enlarged Total Market Index 1.0 0.9 1.0 1.0 1.0 0.8 -0.8 -0.8 -1.0 -0.6 1 For information on data calculation, please refer to STOXX calculation reference guide. -

Downgrades Cyfrowy Polsat to NEUTRAL from BUY (FV PLN 28.9), Keeps Play Communications BUY (FV PLN 36.4) and Keeps Orange Polska NEUTRAL (FV PLN 6.4)

Warsaw, June 25, 2020 Konrad Księżopolski, Head of Research, Haitong Bank Haitong Bank in a report from June 24 (08:00) downgrades Cyfrowy Polsat to NEUTRAL from BUY (FV PLN 28.9), keeps Play Communications BUY (FV PLN 36.4) and keeps Orange Polska NEUTRAL (FV PLN 6.4). Valuation Methodology • Cyfrowy Polsat We value Cyfrowy Polsat using a DCF and peer multiples. Using a DCF we arrive at PLN 25.3/sh while our peer valuation yields PLN 32.6/sh. Our final fair value is PLN 28.9/sh, implying 4% potential upside. • Play Communications We value Play using a DCF, DDM and peer multiples. Using a DCF, we derive a fair value of PLN 35.1; using DDM we arrive at PLN 34.9 and peers of PLN 39.2. Applying an equal weighting to each valuation method we obtain a fair value of PLN 36.4, implying 26% upside potential to the current share price. • Orange Polska We value Orange Polska using a DCF and peer multiples where DCF and peers have a 50% weight each. As Orange Polska does not pay dividends, we stopped valuing the stock using the DDM method. Using a DCF, we derive a fair value of PLN 7.0 and using peers of PLN 5.8. Our fair value is PLN 6.4, implying 0% upside potential to the current share price. Risks to Fair Value • Cyfrowy Polsat 1. Weaker than expected delivery on capex and EBITDA synergies on Netia acquisition. 2. Weaker than expected monetization of UEFA TV content. 3.