W Warszawie Sa Wprowadzenie Indeksu Wig30

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

Wolford RCB 08.03.2019

Equity Weekly The week ahead No. 10/March 7, 2019 Company events Company Country Sector Event Friday, 08/03/2019 Agora PL Consumer, cyclical 4Q Earnings Release Tuesday, 12/03/2019 Flughafen Wien AT Industrials Traffic figures PGE PL Utilities 4Q Earninigs Release Rostelecom RU Telecommunication 4Q Earninigs Release Lotos PL Oil & Gas 4Q Earnings Release Unipro RU Utilities 4Q Earnings Release Wednesday, 13/03/2019 PZU PL Financials 4Q Earninigs Release Verbund AT Utilities 4Q Earninigs Release Thursday, 14/03/2019 CCC PL Consumer, cyclical Annual report publication Energa PL Utilities 1Q Earnings Release Lenzing AT Basic Materials 4Q Earninigs Release Oesterreichische Post AT Industrials 4Q Earninigs Release PGNiG PL Oil & Gas Annual report publication GetBack PL Diversified financials EGM RusHydro RU Utilities 4Q Earninigs Release Enel Russia RU Utilities 4Q Earninigs Release Friday, 15/03/2019 BAWAG Group AT Financials Annual report publication Wolford AT Consumer, cyclical 3Q Earnings Release Important: Please read the references at the end of this report to possible conflicts of interest and disclaimers/disclosures. Equity Weekly Main macro Friday, 08/03/2019 RU: Women's Day UA: Women's Day DE: Factory Orders, Factory Orders WDA CZ: Average Real Monthly Wage, Share of Unemployed 15-65 RU: Money Supply Narrow Def HU: CPI, Budget Balance BU: Industrial Production, Retail Sales HR: Trade Balance US: Change in Nonfarm Payrolls, Two-Month Payroll Net Revision US: Change in Private Payrolls, Change in Manufact. Payrolls US: Unemployment -

Management Board's Report on Operations Of

Asseco Group Annual Report for the year ended December 31, 2019 Present in Sales revenues 56 countries 10 667 mPLN 26 843 Net profit attributable highly commited to the parent employees company's shareholders 322.4 mPLN Order backlog for 2020 5.3 bPLN 7 601 mPLN market capitalization 1) 1) As at December 30, 2019 Asseco Group in 2019 non-IFRS measures (unaudited data) Non-IFRS figures presented below have not been audited or reviewed by an independent auditor. Non-IFRS figures are not financial data in accordance with EU IFRS. Non-IFRS data are not uniformly defined or calculated by other entities, and consequently they may not be comparable to data presented by other entities, including those operating in the same sector as the Asseco Group. Such financial information should be analyzed only as additional information and not as a replacement for financial information prepared in accordance with EU IFRS. Non-IFRS data should not be assigned a higher level of significance than measures directly resulting from the Consolidated Financial Statements. Financial and operational summary: • Dynamic organic growth and through acquisitions – increase in revenues by 14.4% to 10 667.4 mPLN and in operating profit by 22.5% to 976.2 mPLN (1 204.4 mPLN EBIT non-IFRS – increase by 14.9%) • International markets are the Group’s growth engine – 89% of revenues generated on these markets • Double-digit increase in sales in the Formula Systems and Asseco International segments • 81% of revenues from the sales of proprietary software and services • Strong business diversification (geographical, sectoral, product) Selected consolidated financial data for 2019 on a non-IFRS basis For the assessment of the financial position and business development of the Asseco Group, the basic data published on a non-IFRS basis constitute an important piece of information. -

Warszawska Giełda Ma Szansę Na Poprawę Płynności

PARKIET 2013-08-17 Katarzyna Kucharczyk Warszawska giełda ma szansę Rynek > Aktywność inwestorów na naszym parkiecie jest wysoka w porównaniu z tym, co obserwujemy w Pradze czy Budapeszcie. Ale na przykład do Turcji brakuje namjeszcze dużo. Czy WIG30 przyciągnie nowych inwestorów? Zdaniem analityków jest na to spora szansa. Dla niektórych firm wejście do nowego indeksu może być przedsionkiem przed awansem do wskaźników globalnych takich jak MŚCI. A wtedy znajdą się na celowniku dużych zagranicznych funduszy. GPW wystartowała w 1991 r. Podczas pierw szej sesji notowane były akcje pięciu spółek. Dziś na rynku głównym są 443. Do tego należy dodać 449 emitentów z NewConnect. Liczba notowa nych firm to dla inwestorów ważna wiadomość. Kolejnym parametrem świadczącym o „żywot ności" danego rynku jest płynność. Jak pod tym względem wypadamy? - Płyn ność warszawskiej giełdy na tle regionu jest bardzo dobra. Gorzej wypadamy w porównaniu •* z rynkami bardziej dojrzałymi - ocenia Maciej Marcinowski, analityk DM BZ WBK. Spółką, która z reguły cieszy się największym zaintere sowaniem, jest KGHM. - Patrząc na wskaźnik średnich dziennych obrotów do wartości akcji w wolnym obrocie, najbardziej płynną spółką na GPW jest KGHM ze wskaźnikiem 0,8 proc, a wartości pozostałych spółek WIG20 wahają się na poziomie 0,3-0,4 proc - wylicza Tomasz Bardziłowski, wiceprezes DI Investors. Wskazu je, że np. analogiczny wskaźnik dla węgierskiej spółki MOL wynosi jedynie 0,1 proc, a dla cze skich Telefonica i Komercni Banka odpowiednio 0,3 proc. i 0,2 proc. Dodaje, że wyjątkowo płynną spółką obok KGHM jest również węgierski bank OTP ze wskaźnikiem równym 0,6 proc. Skoncentrowany obrót Należy jednak podkreślić, że mimo sporej liczby notowanych firm obrót na GPW jest mocno skoncentrowany na niewielu z nich. -

Santander Bank Polska, Asseco Poland, Energa, Enea

Dziennik 27 grudnia 2019 r. Komentarz dnia: Indeksy GPW zmiana WIG otw. 57 176,1 0,0% KNF zaktualizowała indywidualne bufory kapitałowe wymagane w przypadku wypłaty WIG zam. 57 569,7 0,0% dywidendy dla banków Santander oraz Handlowego. To powinno pozwolić BHW wypłacić 100% zysku. Podobny mechanizm może zadziałać w przypadku Pekao. obrót (mln PLN) 464,8 0,0% WIG 20 otw. 2 128,7 0,0% WIG 20 zam. 2 142,5 0,0% WIG30: FW20 otw. 0,0 FW20 zam. 2 154,0 0,0% Santander Bank Polska - KNF ustalił parametr ST na poziomie 1,24 p.p. mWIG40 otw. 3 857,9 0,0% Asseco Poland - W ramach zaproszenia do sprzedaży złożono oferty na 18,18 mln akcji mWIG40 zam. 3 884,5 0,0% Energa, Enea - Energa pożyczy Elektrowni Ostrołęka maksymalnie 340 mln zł Największe wzrosty kurs zmiana Pozostałe informacje: 11 bit studios 396,00 0,0% AB 24,90 0,0% Sektor energetyczny - Nord Stream 2 ukończony w 93% Alior Bank 28,02 0,0% Sektor budowlany - Nakłady inwestycyjne PLK w przyszłym roku wzrosną o 30% r/r Alumetal 39,10 0,0% AmRest 43,95 0,0% Nadchodzące wydarzenia: Największe spadki kurs zmiana Novaturas – NWZ (27 grudnia) 11 bit studios 396,00 0,0% Livechat - Ostatni dzień z prawem do dywidendy (27 grudnia) AB 24,90 0,0% Alior Bank 28,02 0,0% Livechat - Ex-div (30 grudnia) Alumetal 39,10 0,0% Giełda w Pradze - Dzień bez sesji (31 grudnia) AmRest 43,95 0,0% Giełda w Wiedniu - Dzień bez sesji (31 grudnia) Giełda w Warszawie - Dzień bez sesji (31 grudnia) Najwyższe obroty kurs obrót CD Projekt 280,00 79 Nornickel 30,52 55 Erste Group 34,11 41 Pekao 101,25 36 OMV 50,50 33 Indeksy zagraniczne zmiana BUX 45 984,5 0,0% RTS 1 534,9 -0,6% PX50 1 114,7 0,0% DJIA 28 621,4 0,4% NASDAQ 9 022,4 0,8% S&P 500 3 239,9 0,5% DAX XETRA 13 301,0 0,0% FTSE 7 632,2 0,0% CAC 40 6 029,6 0,0% NIKKEI 23 924,9 0,6% HANG SENG 27 864,2 0,0% Waluty i surowce zmiana WIBOR 3m (%) 98,35 0,0% EUR/PLN 4,261 0,2% USD/PLN 3,840 0,1% EUR/USD 1,110 0,2% miedź (USD/t) 6 184,5 0,0% miedź (PLN/t) 23 745,4 0,1% ropa Brent (USD/bbl) 67,92 1,1% Document downloaded by [email protected] Dziennik 27 grudnia 2019 r. -

Annual Report Pgnig 2013

Annual Report PGNiG 2013 Annual Report PGNiG 2013 The following abbreviations and acronyms are used in this Report: • PGNiG – the parent company of the PGNiG Group, i.e. Polskie Górnictwo Naftowe i Gazownictwo SA (Polish Oil and Gas Company) • PGNiG Group – the PGNiG group of companies Contents 6 14 20 Mission Letter from the President Supervisory Board of the Management Board 8 15 24 PGNiG in Numbers Management Board PGNiG on the Stock Market 10 18 28 Key Events Letter from the Chairman Strategy for the of the Supervisory Board PGNiG Group 4 PGNiG 34 58 70 90 Exploration and Heat and electricity Employees Consolidated Financial Production generation Statements for the Year 2013 44 63 76 108 Trade and Storage Corporate Governance Environmental Protection Contact 54 66 82 Distribution Risks The PGNiG Group Annual Report 2013 5 Mission statement 6 PGNiG Our mission is to provide secure and reliable supplies of clean and environmentally friendly energy using competitive and innovative solutions. We are true and faithful to our traditions and to the trust our customers place in us, but also remain open to new challenges and changes. Acting in the best interests of our shareholders, customers and employees, we strive to be a reliable and trustworthy partner, pursuing business growth and value creation in accordance with the principles of sustainable development. Annual Report 2013 7 Letter from the President of the Letter from the Management Management Chairman of the Supervisory PGNiG on the Stock Strategy for the Exploration and Mission PGNiG in Numbers Key Events Board Board Supervisory Board Board Exchange PGNiG Group Production PGNiG in Numbers The PGNiG Group is the leader in the Polish natural gas market. -

Pgnig, PKN Orlen, Altus TFI, Atlanta

Dziennik 07 grudnia 2018 r. Najważniejsze informacje: Indeksy GPW zmiana WIG otw. 59 113,7 0,6% Indeksy - Trakcja wejdzie do indeksu mWIG40, opuści go Netia WIG zam. 58 409,1 -2,2% PGNiG - PGNiG rozpoczyna poszukiwania węglowodorów w Zjednoczonych Emiratach obrót (mln PLN) 832,5 0,6% Arabskich WIG 20 otw. 2 335,3 0,7% PKN Orlen - PKN Orlen podpisał porozumienie ze związkami dot. zmiany ZUZP i podwyżki WIG 20 zam. 2 294,3 -2,6% wynagrodzeń w '19 FW20 otw. 2 330,0 high Sektor bankowy - Zysk netto sektora bankowego w I-X '18 wyniósł 12,7 mld PLN, w X 1,06 mld FW20 zam. 2 301,0 -2,5% PLN - NBP mWIG40 otw. 4 039,7 0,6% mWIG40 zam. 3 997,3 -1,4% Sektor energetyczny - Minister energii wystąpi do szefów RN spółek energetycznych o zbadanie poziomu kosztów Największe wzrosty kurs zmiana Sektor energetyczny - ME zakłada, że wolumen na aukcjach OZE w '19 wyniesie nie mniej niż Budimex 125,80 4,8% 2,5 tys. MW - Tchórzewski AmRest 40,10 1,8% Altus TFI - KNF wszczęła postępowanie administracyjne ws. nałożenia kary na Altus TFI BGŻ BNP Paribas 46,50 1,3% Atlanta - Atlanta Poland i Rockfield ogłosili wezwanie na 2.468.957 akcji spółki, po 4,2 PLN za Neuca 260,00 0,8% akcję AB 17,20 0,6% Biomed-Lublin - Lek ONKO BCG Biomedu-Lublin nie spełnił warunków jakościowych Największe spadki kurs zmiana Biomed-Lublin - Biomed-Lublin zdecydował o emisji obligacji zamiennych na akcje KAZ Minerals 5,32 -6,0% ERG - ERG zakończył przegląd opcji strategicznych; nie wybrał żadnej z rozważanych opcji Raiffeisen 23,79 -5,6% ERG - Robert Groborz zrezygnował z funkcji prezesa -

Report on the Activities of The

Report on the activities of Bank Pekao S.A. Group for the year 2019 Warsaw, February 20 20 This document is a free translation of the Polish original. Terminology current in Anglo -Saxon countries has been used where practicable for the purposes of this translation in order to aid understanding. The binding Polish original should be referred to in matters of interpretation. Report on the activities of Bank Pekao S.A. Group for the year 2019 1 Highlights of Bank Pekao S.A. Group .......................................................................................................... 3 2 Summary of Performance .............................................................................................................................. 4 3 External Activity Conditions .......................................................................................................................... 6 4 Important Events and Achievements ........................................................................................................... 6 4.1 Changes in the Group’s structure ...........................................................................................................14 4.2 Changes in the Statutory Bodies of the Bank .........................................................................................15 4.3 Organizational changes ..........................................................................................................................23 4.4 Awards and distinctions ..........................................................................................................................24 -

WOOD's Winter in Prague

emerging europe conference WOOD’s Winter in Prague Tuesday 5 December to Friday 8 December 2017 Please join us for our flagship event - now in its6th year - spanning 4 jam-packed days. We expect to host over 180 companies representing more than 15 countries. NEW: attending company (not covered) snapshotsattached! Click here ! For more information please contact your WOOD sales representative: Tuesday: Energy, Industrials and Materials Registration closes Warsaw +48 222 22 1530 Wednesday: TMT and Utilities on 10 November! Prague +420 222 096 453 Thursday: Consumer, Healthcare and Real Estate London +44 20 3530 7685 Friday: Diversified and Financials [email protected] Invited Companies by country Bolded confirmed Austria MOL Group PGNiG Sistema Ukraine AT & S OTP Bank PKN Orlen Tinkoff Bank Astarta Atrium Waberer’s International PKO BP TMK Industrial Milk Erste Group Bank Wizz Air PKP Cargo TransContainer Company Immofinanz PZU VTB Ferrexpo PORR Iraq Tauron X5 Kernel Raiffeisen International Genel Energy Warsaw Stock MHP Strabag Exchange Serbia Telekom Austria Kazakhstan Wirtualna Polska Belgrade Stock United Kingdom Uniqa Insurance Group Nostrum Oil & Gas Work Service Exchange Kaz Minerals Vienna Insurance Steppe Cement NIS Stock Spirits Group Romania Croatia Lithuania Banca Transilvania Slovenia Podravka Siauliu Bankas Bucharest Stock Gorenje Exchange Krka Conpet Czech Republic Poland Petrol SPEAKERS DIGI CEZ Agora Sava Re Ms. Charlotte Ruhe Electrica MD for Central Europe CME Alior Bank Zavarovalnica Triglav Fondul Proprietatea & the Baltics, EBRD CSOB AmRest Medlife Mr. Leszek Balcerowicz Kofola Asseco Poland Sweden Professor, Warsaw Nuclearelectrica Medicover Komercni Banka Bank Millennium School of Economics OMV Petrom Moneta Money Bank Bank Pekao Vostok Emerging and Chairman of FOR Sphera Finance O2 Czech Republic Budimex Mr. -

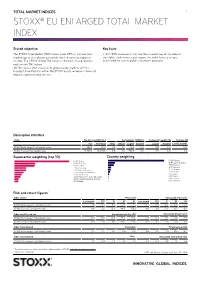

Stoxx® Eu Enlarged Total Market Index

TOTAL MARKET INDICES 1 STOXX® EU ENLARGED TOTAL MARKET INDEX Stated objective Key facts The STOXX Total Market (TMI) Indices cover 95% of the free-float » With 95% coverage of the free-float market cap of the relevant market cap of the relevant investable stock universe by region or investable stock universe per region, the index forms a unique country. The STOXX Global TMI serves as the basis for all regional benchmark for a truly global investment approach and country TMI indices. All TMI indices offer exposure to global equity markets with the broadest diversification within the STOXX equity universe in terms of regions, currencies and sectors. Descriptive statistics Index Market cap (USD bn.) Components (USD bn.) Component weight (%) Turnover (%) Full Free-float Mean Median Largest Smallest Largest Smallest Last 12 months STOXX EU Enlarged Total Market Index 266.7 121.0 0.6 0.1 10.3 0.0 8.5 0.0 N/A STOXX Europe Total Market Index 12,763.5 10,020.5 9.5 2.6 250.9 0.0 2.5 0.0 3.0 Supersector weighting (top 10) Country weighting Risk and return figures1 Index returns Return (%) Annualized return (%) Last month YTD 1Y 3Y 5Y Last month YTD 1Y 3Y 5Y STOXX EU Enlarged Total Market Index 1.2 -3.4 6.4 0.1 1.7 14.7 -4.9 6.3 0.0 0.3 STOXX Europe Total Market Index 0.4 2.0 18.3 44.5 55.2 4.8 2.9 17.9 12.7 8.9 Index volatility and risk Annualized volatility (%) Annualized Sharpe ratio2 STOXX EU Enlarged Total Market Index 15.1 15.0 16.3 23.2 25.3 -0.1 -0.4 0.4 0.0 -0.0 STOXX Europe Total Market Index 11.0 11.1 11.5 20.0 21.6 -0.9 0.3 1.3 0.6 0.4 Index to benchmark Correlation Tracking error (%) STOXX EU Enlarged Total Market Index 0.7 0.7 0.7 0.8 0.9 10.3 10.7 11.9 12.3 12.7 Index to benchmark Beta Annualized information ratio STOXX EU Enlarged Total Market Index 1.0 0.9 1.0 1.0 1.0 0.8 -0.8 -0.8 -1.0 -0.6 1 For information on data calculation, please refer to STOXX calculation reference guide. -

Downgrades Cyfrowy Polsat to NEUTRAL from BUY (FV PLN 28.9), Keeps Play Communications BUY (FV PLN 36.4) and Keeps Orange Polska NEUTRAL (FV PLN 6.4)

Warsaw, June 25, 2020 Konrad Księżopolski, Head of Research, Haitong Bank Haitong Bank in a report from June 24 (08:00) downgrades Cyfrowy Polsat to NEUTRAL from BUY (FV PLN 28.9), keeps Play Communications BUY (FV PLN 36.4) and keeps Orange Polska NEUTRAL (FV PLN 6.4). Valuation Methodology • Cyfrowy Polsat We value Cyfrowy Polsat using a DCF and peer multiples. Using a DCF we arrive at PLN 25.3/sh while our peer valuation yields PLN 32.6/sh. Our final fair value is PLN 28.9/sh, implying 4% potential upside. • Play Communications We value Play using a DCF, DDM and peer multiples. Using a DCF, we derive a fair value of PLN 35.1; using DDM we arrive at PLN 34.9 and peers of PLN 39.2. Applying an equal weighting to each valuation method we obtain a fair value of PLN 36.4, implying 26% upside potential to the current share price. • Orange Polska We value Orange Polska using a DCF and peer multiples where DCF and peers have a 50% weight each. As Orange Polska does not pay dividends, we stopped valuing the stock using the DDM method. Using a DCF, we derive a fair value of PLN 7.0 and using peers of PLN 5.8. Our fair value is PLN 6.4, implying 0% upside potential to the current share price. Risks to Fair Value • Cyfrowy Polsat 1. Weaker than expected delivery on capex and EBITDA synergies on Netia acquisition. 2. Weaker than expected monetization of UEFA TV content. 3. -

Conseq Invest New Europe Equity

Monthly factsheet – October 2019 CONSEQ INVEST neW EUROPE EQUITY Risk profile 1 2 3 4 5 6 7 basic information about the company basic information about the fund investment company: Conseq Invest plc fund manager: Martin Pavlík, Jan Vedral investment manager: Conseq Funds investiční společnost, a.s. ISIN: IE0031283306 depositary: BNP Paribas Securities Services Dublin Branch formation date, reg. capital: 11 September 2000; CZK administrator: BNP Paribas Fund Services Dublin Limited entry fee: max 5% of investment value auditor: PricewaterhouseCoopers fixed management fee: 1.15% (0,6% for I class) of avg invest. value investment objective of the fund The fund’s objective is to make high capital returns, measured in Czech crowns, on its investments in a portfolio comprising Central European shares and to outperform a benchmark composed of Poland’s WIG30 Index (40%), the Czech PX Index (25%), the Hungarian BUX Index (15%) and the index of south-eastern countries SETXEUR (20%), all with an approximately five-year investment horizon. INVESTMENT MANAGer´s REPORT Key statistics performance in the period endinG 30. 9. 2019 NAV per share 245.0396 CZK period fund (class a) benchmarK fund volume 3 656.81 mil. CZK 1m –0.62 % 1.54 % holdings 54 3m –3.43 % –1.20 % ongoing charges 1.62 % 6m –2.65 % –2.40 % maximum performance (5y) 259.45 % 9m 1.15 % 0.33 % minimum performance (5y) –51.11 % 1y 2.81 % 4.53 % dividend yield 2.49 % 3y 17.69 % 19.77 % volatility 12.24 % 3y p.a. 5.58 % 6.20 % average p/e 16.08 5y 30.05 % 22.96 % average p/b 1.13 5y p.a. -

WOOD's Winter in Prague

emerging europe conference WOOD’s Winter in Prague Tuesday 5 December to Friday 8 December 2017 Please join us for our flagship event - now in its6th year - spanning 4 jam-packed days. We expect to host over 160 companies representing more than 15 countries. Click here ! For more information please contact Registration closes your WOOD sales representative: Tuesday: Energy, Industrials and Materials Warsaw +48 222 22 1530 Wednesday: TMT and Utilities on 10 November! Prague +420 222 096 453 Thursday: Consumer, Healthcare and Real Estate London +44 20 3530 7685 Friday: Diversified and Financials [email protected] Invited Companies by country Bolded confirmed Austria Iraq PGE PIK Lokman Hekim AT & S DNO PGNiG Polymetal International Migros Ticaret Atrium Genel Energy PKN Orlen Polyus Otokar BUWOG Kazakhstan PKO BP Raven Russia Pegasus Airlines DO&CO KMG EP PKP Cargo Rosneft Petkim Erste Group Bank Nostrum Oil & Gas Prime Car Management Rostelecom Reysas REIT Immofinanz Steppe Cement PZU Rusal Sabanci Holding OMV Lithuania Synthos Severstal Sisecam PORR Siauliu Bankas Tauron Sistema Tat Gida Raiffeisen International Poland Warsaw Stock Exchange Surgutneftegas TAV Strabag Agora Wirtualna Polska Tatneft Tekfen Holding Telekom Austria Alior Bank Work Service Tinkoff Bank Teknosa Uniqa Insurance Group Amica Romania TMK Torunlar REIC Vienna Insurance AmRest Banca Transilvania TransContainer Tofas Warimpex Asseco Poland Bucharest Stock Exchange VTB TSKB Croatia Bank Millennium Conpet X5 Tumosan Podravka Bank Pekao DIGI Yandex Turcas Petrol Czech