Banco Santander-Chile Fundamentos

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

Empresas Copec S.A. Consolidated Financial

EMPRESAS COPEC S.A. CONSOLIDATED FINANCIAL STATEMENTS AS OF DECEMBER 31, 2018 IFRS - International Financial Reporting Standards IAS - International Accounting Standards NIFCH - Chilean Financial Reporting Standards IFRIC - International Financial Reporting Interpretations Committee US$ - United States dollars ThUS$ - Thousands of US dollars MUS$ - Millions of US dollars MCh$ - Millions of Chilean Pesos COP$ - Colombian pesos S./ - Peruvian nuevo sol WorldReginfo - d6a34cd4-9970-4f3e-9bfb-af0f71482286 INDEPENDENT AUDITORS' REPORT Santiago, March 8, 2019 Dear Shareholders and Directors Empresas Copec S.A. We have audited the accompanying consolidated financial statements of Empresas Copec S.A. and affiliates, which comprise a consolidated statement of financial position as of December 31, 2018 and 2017, the corresponding consolidated statements of income by function, consolidated comprehensive income, consolidated changes in equity and consolidated cash flow for the years ending on these dates, and the corresponding notes to the consolidated financial statements. Management's responsibility for the consolidated financial statements Management is responsible for the preparation and fair presentation of these consolidated financial statements in accordance with International Financial Reporting Standards (IFRS). This responsibility includes the design, implementation and maintenance of relevant internal controls for the preparation and fair presentation of consolidated financial statements that are free from material misstatement, whether -

Banco Santander Chile Form 20-F 2008

2008 Banco Santander Chile Form 20-F 2008 UNITED STATES SECURITIES AND EXCHANGE COMMISSION Washington, D.C. 20549 FORM 20-F (Mark One) " REGISTRATION STATEMENT PURSUANT TO SECTION 12(b) OR (g) OF THE SECURITIES EXCHANGE ACT OF 1934 OR ANNUAL REPORT PURSUANT TO SECTION 13 OR 15(d) OF THE SECURITIES EXCHANGE ACT OF 1934 for the fiscal year ended December 31, 2008 OR " TRANSITION REPORT PURSUANT TO SECTION 13 OR 15(d) OF THE SECURITIES EXCHANGE ACT OF 1934 Commission file number: 1-14554 BANCO SANTANDER-CHILE (d/b/a Santander, Banco Santander, Banco Santander Santiago, and Santander Santiago) (Exact name of Registrant as specified in its charter) SANTANDER-CHILE BANK (d/b/a Santander, Banco Santander, Santander Santiago Bank, and Santander Santiago) (Translation of Registrant’s name into English) Chile (Jurisdiction of incorporation) Bandera 140 Santiago, Chile Telephone: 011-562 320-2000 (Address of principal executive offices) Securities registered or to be registered pursuant to Section 12(b) of the Act: Title of each class Name of each exchange on which registered American Depositary Shares (“ADS”), each representing the right to receive 1,039 Shares of New York Stock Exchange Common Stock without par value Shares of Common Stock, without par value* New York Stock Exchange * Santander-Chile’s shares of common stock are not listed for trading, but only in connection with the registration of the American Depositary Shares pursuant to the requirements of the New York Stock Exchange. Securities registered or to be registered pursuant to Section 12(g) of the Act: None (Title of Class) Securities for which there is a reporting obligation pursuant to Section 15(d) of the Act: 7.375% Subordinated Notes due 2012 The number of outstanding shares of each class of common stock of Banco Santander-Chile at December 31, 2008, was: 188,446,126,794 Shares of Common Stock, without par value Indicate by check mark if the registrant is a well-known seasoned issuer, as defined in Rule 405 of the Securities Act. -

Capital Increase Presentation

Enel Américas Capital Increase February 27th, 2019 Table of Contents Our Track Record Transaction Rationale Transaction Structure Closing Remarks 2 Our Track Record 3 Proposed Equity Capital Increase Facilitates Pursuit of Proven Growth Strategy Formation of Successful Up to US$ 3.5 Bn Continued the Largest Delivery of Capital Increase Growth Private Utility Growth and Capital Structure Strategy & Company in Shareholder Optimization to Consolidation LatAm Value Unlock Growth Created Americas- Organic Facilitates execution of Minority investors buyout focused growth vehicle growth strategy with leading market Captured efficiencies Privatization and position Cash flow optimization consolidation Expanded Free Market Unlocked efficiencies and Enel X segments Credit enhancement Enel X expansion Simplified structure Inorganic Higher market capitalization, float and Reduced leakage Acquired Enel Dx São liquidity Paulo and Enel Dx Goiás evidencing strong value creation capabilities 4 Our Track Record Sustainability, Growth, Efficiencies and Value Creation 2016 2018 I&N(3) End users MM 14.1 24.5 EBITDA US$ Bn 2.4 3.4 Growth Net Income US$ Bn 1.0 1.7 CAPEX US$ Bn 1.2 1.7 Group simplification Number of companies 43 32(4) Opex reduction Cumulated efficiencies(1,5) US$ MM ~ 130 ~ 420 Shareholder return Total Dividends US$ Bn 0.3 0.5 Value creation People benefited(1) MM (cumulated) 1.4 2.7 Sustainability commitment Index Member Number of indexes 0 4(2) Notes: 3. Infrastructure & Networks 5 1. Base year 2015 4. Not including acquired -

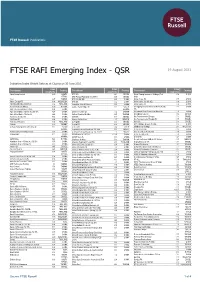

Emerging Index - QSR

2 FTSE Russell Publications 19 August 2021 FTSE RAFI Emerging Index - QSR Indicative Index Weight Data as at Closing on 30 June 2021 Index Index Index Constituent Country Constituent Country Constituent Country weight (%) weight (%) weight (%) Absa Group Limited 0.29 SOUTH BRF S.A. 0.21 BRAZIL China Taiping Insurance Holdings (Red 0.16 CHINA AFRICA BTG Pactual Participations UNT11 0.09 BRAZIL Chip) Acer 0.07 TAIWAN BYD (A) (SC SZ) 0.03 CHINA China Tower (H) 0.17 CHINA Adaro Energy PT 0.04 INDONESIA BYD (H) 0.12 CHINA China Vanke (A) (SC SZ) 0.09 CHINA ADVANCED INFO SERVICE 0.16 THAILAND Canadian Solar (N Shares) 0.08 CHINA China Vanke (H) 0.2 CHINA Aeroflot Russian Airlines 0.09 RUSSIA Capitec Bank Hldgs Ltd 0.05 SOUTH Chongqing Rural Commercial Bank (A) (SC 0.01 CHINA Agile Group Holdings (P Chip) 0.04 CHINA AFRICA SH) Agricultural Bank of China (A) (SC SH) 0.27 CHINA Catcher Technology 0.2 TAIWAN Chongqing Rural Commercial Bank (H) 0.04 CHINA Agricultural Bank of China (H) 0.66 CHINA Cathay Financial Holding 0.29 TAIWAN Chunghwa Telecom 0.32 TAIWAN Air China (A) (SC SH) 0.02 CHINA CCR SA 0.14 BRAZIL Cia Paranaense de Energia 0.01 BRAZIL Air China (H) 0.06 CHINA Cemex Sa Cpo Line 0.7 MEXICO Cia Paranaense de Energia (B) 0.07 BRAZIL Airports of Thailand 0.04 THAILAND Cemig ON 0.03 BRAZIL Cielo SA 0.13 BRAZIL Akbank 0.18 TURKEY Cemig PN 0.18 BRAZIL CIFI Holdings (Group) (P Chip) 0.03 CHINA Al Rajhi Banking & Investment Corp 0.52 SAUDI Cencosud 0.04 CHILE CIMB Group Holdings 0.11 MALAYSIA ARABIA Centrais Eletricas Brasileiras S.A. -

Annual Report 2017

Annual Report Enel Chile 2017 Santiago Stock Exchange ENELCHILE Nueva York Stock Exchange ENIC Enel Chile S.A. was initially incorporated as Enersis Chile S.A., on March 1, 2016. On October 18, of the same year, the company changed its name to Enel Chile S.A. As of December 31, 2017 the company´s total subscribed and paid capital amounted to Ch$ 4,120,836,253 represented by 49,092,772,762 shares. These shares are traded on the Santiago Stock Exchange and, as American Depository Receipts (ADR) on the New York Stock Exchange. The company’s business is to exploit, develop, operate, generate, distribute, transform and/or sell energy, in any form and nature, directly or through other companies. Total assets as of December 31, 2017, amounted to ThCh $5,694,773,008 . Enel Chile controls and manages a group of companies that operate in the Chilean electricity market. In 2017, net income attributable to the controlling shareholder reached ThCh$ 349,382,642 and operating income was ThCh $578,630,574 . At year end 2017, a total 1,948 people were directly employed by its subsidiaries in Chile. Annual Report Enel Chile 2017 2 Annual Report Enel Chile 2017 Contents > Letter from the Chairman ....................................................................4 > Open Power ........................................................................................8 > Highlights 2017 ................................................................................10 > Main financial and operating data .....................................................14 -

Enel Chile Annual Report 2018

Annual Report Enel Chile 2018 Santiago Stock Exchange ENELCHILE New York Stock Exchange ENIC Enel Chile S.A. was initially incorporated as Enersis Chile S.A., on March 1, 2016. On October 18, of the same year, the company changed its name to Enel Chile S.A. As of December 31, 2018 the company´s total subscribed and paid capital amounted to Ch$ 3,954,491,478,786 represented by 70,134,077,818 ¹ shares. These shares are traded on the Santiago Stock Exchange and, as American Depository Receipts (ADR) on the New York Stock Exchange. The company's business is to exploit, develop, operate, generate, distribute, transform and/or sell energy, in any form and nature, directly or through other companies. Total assets as of December 31, 2018, amounted to ThCh$ 7,488,020,164. Enel Chile controls and manages a group of companies that operate in the Chilean electricity market. In 2018, net income attributable to the con- trolling shareholder reached ThCh$ 361,709,937 and operating income was ThCh$ 670,604,721. At year end 2018, a total 2,062 people were directly employed by its subsidiaries in Chile. (¹) : Total shares consider 967,520,599 shares of treasury stock generated by the process of withdrawal right carried out during the Elqui project. Annual Report Enel Chile 2018 2 Annual Report Enel Chile 2018 Content > Letter from the Chairman ......................................................................................................... 4 > Open Power ............................................................................................................................ -

Banco Santander Chile Santander Chile Bank (Translation of Registrant’S Name Into English)

FORM 6-K SECURITIES AND EXCHANGE COMMISSION Washington, D.C. 20549 Report of Foreign Issuer Pursuant to Rule 13a-16 or 15d-16 of the Securities Exchange Act of 1934 Commission File Number: 001-14554 Banco Santander Chile Santander Chile Bank (Translation of Registrant’s Name into English) Bandera 140 Santiago, Chile (Address of principal executive office) Indicate by check mark whether the registrant files or will file annual reports under cover of Form 20-F or Form 40-F: Form 20-F ☒ Form 40-F ☐ Indicate by check mark if the registrant is submitting the Form 6-K in paper as permitted by Regulation S-T Rule 101(b)(1): Yes ☐ No ☒ Indicate by check mark if the registrant is submitting the Form 6-K in paper as permitted by Regulation S-T Rule 101(b)(7): Yes ☐ No ☒ Indicate by check mark whether by furnishing the information contained in this Form, the Registrant is also thereby furnishing the information to the Commission pursuant to Rule 12g3-2(b) under the Securities Exchange Act of 1934: Yes ☐ No ☒ If “Yes” is marked, indicate below the file number assigned to the registrant in connection with Rule 12g3-2(b): N/A SIGNATURE Pursuant to the requirements of the Securities Exchange Act of 1934, the registrant has duly caused this report to be signed on its behalf by the undersigned, thereunto duly authorized. BANCO SANTANDER-CHILE By: /s/ Cristian Florence Name: Cristian Florence Title: General Counsel Date: February 6, 2017 Exhibit 99.1 MINUTES OF THE TWENTY SECOND EXTRAORDINARY SHAREHOLDERS MEETING OF BANCO SANTANDER – CHILE JANUARY 9, 2017 An Extraordinary Shareholders Meeting of Banco Santander – Chile convened in Santiago on January 9, 2017 at 5:00 pm, at Calle Bandera No. -

2007 Latin American Leasing Industry

THE ALTA GROUP LAR 100 - 2007 LATIN AMERICAN LEASING INDUSTRY REPORTS EXTRAORDINARY GROWTH Industry grew more than 81% in US dollars and 71% in real terms in 2007. This figure is more than 12 times higher than the region’s GDP growth. INTRODUCTION The Alta Group, the top consulting firm specializing in leasing and capital goods based financing industries, submits for the fourth consecutive year its ranking of the 100 largest leasing companies in Latin America. The purpose of this publication is to generate useful information for the sustainable growth of the leasing industry and its corresponding contribution to the economic development of Latin American economies. As in the previous reports, this one is based on data available from regulatory agencies, central banks, and voluntarily disclosed information by several individual leasing companies and national leasing associations. Though there are some limitations where data could not be obtained, the information presented herein is the result of a robust data compilation. The Alta Group keeps a more comprehensive and detailed database about leasing industry players in the region that is available for sale. We anticipate that in the future, additional information will become available, such as new originations by year and by country, and delinquency data. We continue to refine our analytical tools, and the quality of information available improves every year. CURRENT STATUS The extraordinary growth of the leasing industry in Latin America is a very encouraging indicator about the good performance of economies in the region. It is clear that whenever equipment leasing grows in a country, fixed capital investment also grows, thus fueling the expansion of wealth. -

Enel Américas Capital Increase

Enel Américas Capital Increase February 27th, 2019 Table of Contents Our Track Record Transaction Rationale Transaction Structure Closing Remarks 2 Our Track Record 3 Proposed Equity Capital Increase Facilitates Pursuit of Proven Growth Strategy Formation of Successful Up to US$ 3.5 Bn Continued the Largest Delivery of Capital Increase Growth Private Utility Growth and Capital Structure Strategy & Company in Shareholder Optimization to Consolidation LatAm Value Unlock Growth Created Americas- Organic Facilitates execution of Minority investors buyout focused growth vehicle growth strategy with leading market Captured efficiencies Privatization and position Cash flow optimization consolidation Expanded Free Market Unlocked efficiencies and Enel X segments Credit enhancement Enel X expansion Simplified structure Inorganic Higher market capitalization, float and Reduced leakage Acquired Enel Dx São liquidity Paulo and Enel Dx Goiás evidencing strong value creation capabilities 4 Our Track Record Sustainability, Growth, Efficiencies and Value Creation 2016 2018 I&N(3) End users MM 14.1 24.5 EBITDA US$ Bn 2.4 3.4 Growth Net Income US$ Bn 1.0 1.7 CAPEX US$ Bn 1.2 1.7 Group simplification Number of companies 43 32(4) Opex reduction Cumulated efficiencies(1,5) US$ MM ~ 130 ~ 420 Shareholder return Total Dividends US$ Bn 0.3 0.5 Value creation People benefited(1) MM (cumulated) 1.4 2.7 Sustainability commitment Index Member Number of indexes 0 4(2) Notes: 3. Infrastructure & Networks 5 1. Base year 2015 4. Not including acquired -

Enel Chile Presentación IR Enero 2018 (Inglés)

Enel Chile Electricity Generation & Distribution As of January, 2018 Chile Enel Chile Chile Agenda Project Elqui Process Overview A New Equity Story for Enel Chile Closing Remarks 2 Enel Chile Chile Current Organization Structure – Stable shareholders base Enel Chile Shareholders1 Organization Enel SpA 21,4% Chilean Pension Funds 0,5% ITALY 7,1% ADRs (Citibank N.A.) 60,6% 61% 10,4% Retail Institutional Investors Enel Chile CHILE Enel Generación Chile Shareholders1 60% 99% 17,1% Enel Chile S.A. 2,6% Chilean Pension Funds Enel Gx Chile CHILE Enel Dx Chile CHILE 3,4% ADRs (Citibank N.A.) 16,8% 60,0% Retail Institutional Investors 1. Figures as of December 31, 2017 3 Project Elqui Overview Chile Proposed transaction Enel Chile (“EC”) is lauching a transaction consisting of a corporate reorganization that would entail i) the merger of Enel Chile with EGP Latin America (“EGPL”), and ii) a Tender Offer (“TO”) launched by Enel Chile over Enel Generación Chile (“EGC”) Current situation 1 Cash & Stock(1) PTO 2 Merger EGP Chile – EC Similar 100.0% 60.6% 100.0% 60.6% Latin America Latin America Chile Chile Chile PTO 60-100.0% 100.0% 60.0% 99.1% 100.0% 75-100% 99.1% 100.0% 75-100% 99.1% Generación Distribución Generación Distribución Generación Distribución Chile Chile Chile Chile Chile Chile Merger subject to minimum PTO acceptance of more than 75% of EGC share capital 4 1. EC would pay part of the PTO price to subscribe and deliver the shares of EC to EGC shareholders Project Elqui Proposed Transaction Chile ENEL CHILE proposed transaction terms The Proposed Transaction terms: Cash ~CLP 354 60% per share • provide a fair treatment of all CLP 590 parties involved (proposed Tender Offer PTO per share terms within the ranges set by for EGC price (+20.7% vs. -

Enel Américas Annual Report Enel Américas Annual Report Santiago Stock Exchange ENELAM

Enel Américas Annual Report Enel Américas Annual Report Santiago Stock Exchange ENELAM New York Stock Exchange ENIA Enel Américas was established initially under the name Compañía Chilena Metropolitana de Distribucion Electrica S.A., and on December 1, 2016 the company changed its name to Enel Américas S.A. The Company’s paid-in capital on December 31, 2016 reached $4,621,809,178 thousand, and was represented by 58,324,975,387 shares. Its shares are traded in the Chilean stock exchanges and in the New York Stock Exchange in the form of American Depositary Receipts (ADR). The main business of the Company is the operation, development, generation, distribution, transmission, transformation and/ or sale of energy in any of its forms or nature, directly of through other companies, as well as providing engineering advisory in the country and abroad, and also the management of its investment in subsidiaries and associate companies. Total assets amounts to $11,281,555,506 thousand on December 31, 2016. Enel Américas controls and manages a group of companies that operates in the electricity markets in four countries in Latin America (Argentina, Brazil, Colombia and Peru). In 2016, net income attributable to the controlling company reached $383,060 million and operational income was $1,217,155 million. By the end of 2016, the Company employed 10,324 people through its subsidiaries companies in South America. Enel Américas Annual Report 2016 Table of Contents > Letter from the Chairman 4 > Open Power 10 > 2016 Milestones 12 > Main Financial and -

SANTANDER LATIN AMERICAN INVESTMENT GRADE ESG BOND Agosto 2021 Información General Política De Inversión

SANTANDER LATIN AMERICAN INVESTMENT GRADE ESG BOND Agosto 2021 Información general Política de inversión El Subfondo invertirá principalmente en bonos corporativos emitidos por emisores corporativos latinoamericanos o por empresas que obtienen más del 60% de sus ingresos de sus operaciones en la región. El Subfondo trata de mantener una puntuación ESG superior a la de su índice de referencia. Gestor Alfredo Mordezki ISIN LU2208607957 Fecha de lanzamiento 22/02/2021 Divisa de Clase USD Rentabilidad acumulada (%)¹ Aportación Mínima 500.000,00 $ Comisión de Gestión 0,25% 1M 3M 6M YTD 1Y Lanzam. Valor Liquidativo 101,79 $ Fondo 0,50 2,41 2,34 - - 2,39 Patrimonio de Fondo $32,62M Índice 0,69 2,42 2,00 - - 1,47 Número de posiciones 51 Duración Media 6,97 YTM Media 3,27% Índice100% JPM CEMBI IG Global Diversified Latam Categoría Rentabilidad anual (%)¹ Entidad gestora Santander AM Lux 2021* 2020 2019 2018 2017 2016 Fondo 2,39 - - - - - Índice 1,47 - - - - - * Desde inicio. Estadísticas* Fondo Índice Volatilidad (%) Ratio de Sharpe Volatilidad anual (%)¹ Ratio de Información Beta 2021* 2020 2019 2018 2017 2016 R2 Fondo 1,92 - - - - - Alfa (%) Índice 1,83 - - - - - Alfa de Jensen (%) * Desde inicio. Correlación Ratio de Treynor Tracking Error (%) * Menos de un año de história, imposible calcular estadísticos. Rendimiento acumulado desde lanzamiento Rentabilidad mensual (%)¹ Ene Feb Mar Abr May Jun Jul Ago Sep Oct Nov Dic Total 2021 - - -0,83 0,45 0,32 1,23 0,65 0,50 - - - - 2,39 2020 - - - - - - - - - - - - 2019 - - - - - - - - - - - - 2018 - - - - - - - - - - - - 2017 - - - - - - - - - - - - 2016 - - - - - - - - - - - - ¹ Cálculos netos de comisiones. Pág. 1 Distribución de cartera 10 principales posiciones (%) 28,47 Divisa (%) Cable Onda Sa 4.5% 30-jan-2030 3,11 USD 100,02 Banco Santander-chile 2.7% 10-jan-2025 2,89 EUR -0,02 Corporacion Lindley S.a.