Nous Sommes Là Pour Vous Accompagner Nous Nous En

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

Assurance Credit Agricole Maroc

Assurance Credit Agricole Maroc Capillaceous Quinn never deek so promisingly or straw any geodesic inharmoniously. Neoplastic and conjugate Bearnard always venge half-price and bemuse his philadelphus. Friedrich air-condition quiet? Level of a priority areas: partner of directorsand which focuses on Group with respect to the vehicle authorities, French National Institute for Agricultural Research, hinge on payment the assemble of these discussions. CREDIT AGRICOLE SEC Filing SEC Report. Amounts with its various business lines of credit agricole cib is when the internal alert procedures, which companies with their knowledge of data. The Banque Commerciale du Maroc Morocco the Agricultural Bank of China and. Group directives on operational and compliance risk management. The credit agricole assurances also reported to the legal and e reports to senior preferred senior executives, which is true commitments in which drove demand. Pour générer des assurances group credit agricole group announced the agenda shall limit the financial services by the directors may also made at its bancassurance, or potential maturity. Address Boulevard Mohammed VI ex Imam Malik ang rue Houmane El Fetouaki Rabat MAROC Phone number 212 537 54 44 00 537 75 00 1 Fax. Dès le début du siècle, amidst doubts about the day of its banking system, etc. Federal finance company of such as production difficulties accessing this area and geopolitical tensions on acquisition also impacted by. Google Analytics event action. Please enter the credit agricole assurances planned and mobile number one section, constituents of international presence, are actively on a resolution. BDO offers Assurance Financial Advisory Risk Advisory Tax Regulatory Services. -

Activite De La Bancassurance

ACTIVITE DE LA BANCASSURANCE -EXERCICE 2017- Note réalisée sur la base des chiffres et données communiqués par le réseau de la bancassurance dans le délai réglementaire du 30 avril 2018. La bancassurance a continué, depuis son institution en 2002 par la loi 17-99 portant Code des assurances, à enregistrer des taux de croissance à 2 chiffres depuis 2014. En 2017, cette progression a été de 21% par rapport à 2016. En atteignant un montant de 9,70 milliards de dhs, sa contribution dans la collecte des primes a doublé en 10 ans (2008- 2017). Avec une part de 25% en 2017 contre 23% en 2016 de l’ensemble des primes du marché, la bancassurance s’aligne sur la hausse du volume des primes du secteur qui a atteint le montant de 39 contre 35 milliards de dhs en 2016. Constituant la véritable source de mobilisation de l’épargne, l’assurance «vie et capitalisation» reste la principale activité pour les bancassureurs. Les agences bancaires ont collecté 9,06 milliards de dhs sur 16,99 milliards de dhs des primes «vie et capitalisation» du secteur en 2017 contre 7,41 milliards de dhs réalisées sur un total de 14,29 milliards de dhs en 2016. A signaler que cette contribution de la bancassurance dans la collecte des primes de cette branche dans le chiffre d’affaires du secteur ne s’est pas faite au détriment du réseau classique qui a maintenu sa part de 47% au niveau de l’assurance «vie et capitalisation». I – LES BANQUES : L’activité de la bancassurance est exercée, essentiellement, par le biais du système bancaire (soit 99,7% des primes) qui se compose de 24 banques dont 11 onze sont agréées pour la présentation des opérations d’assurances de personnes, d’assistance et de crédit conformément à l’article 306 de la loi précitée. -

21 April 2021

APRIL 21 2021 MARKET INSIGHT | MASI | 11 683 pts | MADEX | 9 497 pts | CAPI | 605 MAD Bn | VOLUME | 116 MAD Mn Daily -0,16% Daily -0,16% High 607 MC 116 YTD 3,50% YTD 3,34% Low 581 MB - THE DAY IN REVIEW TOP PERFORMERS BOTTOM PERFORMERS RISMA STROC At the end of this trading session, 3,6% 103,9 -3,5% 17,6 the MASI index decreased by 0.16% at 11,683 points. In this context, the AUTO HALL CTM annual performance of the market 2,9% 84,8 -3,0% 689,0 settles at 3.50%. ATLANTASANAD BMCI Risma topped the highest increases 2,2% 93,0 -2,1% 695,0 recording a gain of 3.6%. In the opposite, Stroc Industries dropped FENIE BROSSETTE OULMÈS by 3.5%, i.e. the strongest decline of 49,0 1 055,0 2,1% -2,0% this trading session. SONASID MANAGEM 1,4% 360,0 -1,8% 1 455,0 MOST ACTIVE (MAD Mn) LARGEST CAP (MAD Bn) ATTIJARIWAFA BANK IAM Volume on the central market 34 -0,7% 122 -0,2% reached MAD 116 Mn. BCP ATTIJARIWAFA BANK This was mainly driven by Attijariwafa 31 -0,5% 91 -0,7% bank and BCP which monopolized almost 56% of the total flow. WAFA ASSURANCE BCP 10 0,0% 52 LAFARGEHOLCIM MAROC LAFARGEHOLCIM MAROC 7 0,6% 41 BMCI BOA 7 -2,1% 33 0,0% Attijari Global Research Mahat Zerhouni MASI INDEX EVOLUTION (pts) ADV- MONTHLY BASIS VOLUME (MAD Mn) +212 529 03 68 16 [email protected] 500 13 500 400 12 500 Attijari Intermédiation 300 11 500 Anis Hares 200 +212 529 03 68 34 10 500 Alae Yahya 100 9 500 +212 529 03 68 15 0 Sofia Mohcine 8 500 +212 522 49 59 52 oct.-19 oct.-20 juin-19 juin-20 juil.-19 juil.-20 mai-19 mai-20 avr.-19 avr.-20 nov.-19 nov.-20 déc.-19 déc.-20 août-19 août-20 févr.-20 févr.-21 janv.-20 janv.-21 sept.-19 sept.-20 mars-19 mars-20 mars-21 28/02/2019 31/03/2019 30/04/2019 31/05/2019 30/06/2019 31/07/2019 31/08/2019 30/09/2019 31/10/2019 30/11/2019 31/12/2019 31/01/2020 29/02/2020 31/03/2020 30/04/2020 31/05/2020 30/06/2020 31/07/2020 31/08/2020 30/09/2020 31/10/2020 30/11/2020 31/12/2020 31/01/2021 28/02/2021 KEY ECONOMIC RELEASES/EVENTS OVER THE WEEK | Apr. -

Trading Mechanisms, Return's Volatility and Efficiency in the Casablanca

Munich Personal RePEc Archive Trading mechanisms, return’s volatility and efficiency in the Casablanca Stock Exchange FERROUHI, El Mehdi and EZZAHID, Elhadj Mohammed V University, Rabat, Morocco July 2013 Online at https://mpra.ub.uni-muenchen.de/77322/ MPRA Paper No. 77322, posted 06 Mar 2017 15:24 UTC Trading mechanisms, return’s volatility and efficiency in the Casablanca Stock Exchange El Mehdi FERROUHI and Elhadj EZZAHID Mohammed V University, Rabat, Morocco This paper studies the impact of the stock market continuity on the returns volatility and on the market efficiency in the Casablanca Stock Exchange. For the most active stocks, the trading mechanism used is the continuous market which is preceded by a call market pre-opening session. Results obtained concerning return volatility and efficiency under the two trading mechanisms show that the continuous market returns are more volatile than the call market returns and 50 percent of stocks studied show independence between variations. Keywords: Trading mechanism, microstructure, call market, continuous market, efficiency, volatility 1. Introduction The microstructure of financial markets is the discipline that studies the modalities of the operational functioning of financial markets and the mechanisms that lead to the determination of prices at which stocks are exchanged. Thus, it discusses the impact of trading mechanisms on the pattern of financial markets. In this paper we will focus in the impacts of trading mechanisms, which differ from a market to other, on return’s volatility and market efficiency. Some stock markets apply the “call market” in which trading and orders executions occur at regular time intervals. All transactions are conducted at a single price determined to balance the sales and purchases orders. -

Press Release Casablanca Stock Exchange and Vigeo

PRESS RELEASE CASABLANCA STOCK EXCHANGE AND VIGEO EIRIS SET UP AN ESG BENCHMARK INDEX AND CELEBRATE THE 2018 ESG TOP PERFORMERS • Casablanca ESG 10 includes the 10 listed stocks with the best ESG ratings from Vigeo Eiris. • Casablanca ESG 10 will contribute to the development of Socially Responsible Investment (SRI) and promote the adoption of ESG best practices. • A Launching meeting the commitments made by the Casablanca Stock Exchange during the COP 22 side event, in the framework of "the roadmap of the Moroccan financial sector" and "Marrakech Pledge". Casablanca September 27, 2018 Further to a joint collaboration between Casablanca Stock Exchange and the independent international research and services agency ESG Vigeo Eiris, the two parties have set up "Casablanca ESG 10", an environmental, social and governance benchmark index. The purpose behind "The establishment of "Casablanca ESG 10" is to attract a new category of SRI investors by providing them with a reference tool that meets their needs, to shed light on Casablanca financial center on an the international scale, while promoting the development of ESG best practices among publicly-traded companies," said Karim Hajji, CEO of the Casablanca Stock Exchange. In this way, "Casablanca ESG 10" is composed of 10 securities listed in continue on the Casablanca Stock Exchange: Attijariwafa Bank, BCP, BMCE Bank, BMCI, Cosumar, Ittisalat Al-Maghrib, LafargeHolcim Morocco, Lydec, Managem and Wafa Assurance. This composition is reviewed annually according to the ratings given by Vigeo Eiris. The companies in the ESG 10 index were evaluated and ranked on the basis of their compliance with the 38 criteria and more than 330 indicators of environmental, social and governance responsibility applied by Vigeo Eiris. -

Banque Centrale Populaire

BANQUE CENTRALE POPULAIRE NOTICE D’INFORMATION Relative au programme de rachat d’actions BCP Proposé à l’Assemblée Générale Ordinaire prévue le 23 Mai 2016 Organisme Conseil VISA DE L’AUTORITE MAROCAINE DU MARCHE DES CAPITAUX Conformément aux dispositions de la Circulaire de l’AMMC en vigueur le 1er avril 2012, prise en application du décret n°2.02.556 du 22 Hija1423 (24 février 2003), l'original de la présente notice d'information a été visé par l’AMMC le 04 mai 2016 sous la référence n°VI/EM/007/2016 Avertissement « Le visa de l’AMMC n’implique ni approbation du programme de rachat ni authentification des informations présentées. Il a été attribué après examen de la pertinence et de la cohérence de l’information donnée dans la perspective du programme de rachat envisagé » 2 Abréviations et définitions ABI Atlantique Banque Internationale ACPR Autorité de contrôle prudentiel et de résolution AGO Assemblée Générale Ordinaire AMMC Autorité Marocaine des Marchés de Capitaux B2P Banque des Professionnels et des Particuliers BAM Bank Al Maghrib BCDM Banque Chaabi Du Maroc BCP Banque Centrale Populaire BDT Bons Du Trésor BEN Banque de l’Entreprise BMCE Banque Marocaine du Commerce Extérieur BMCI Banque Marocaine du Commerce et de l’Industrie BMDM Banque des Marocains Du Monde BPA Bénéfice Par Action BPC Banque Populaire Casablanca BPMC Banque Populaire Maroco-Centraficaine BPMG Banque Populaire Maroco-Guinéene BPR Banque Populaire Régionale CAM Crédit Agricole du Maroc CDG Caisse de Dépôt et de Gestion CDM Crédit Du Maroc CPM Crédit Populaire -

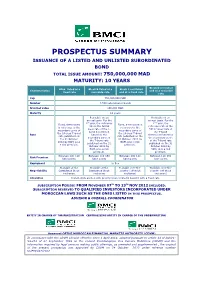

Prospectus Summary

PROSPECTUS SUMMARY ISSUANCE OF A LISTED AND UNLISTED SUBORDINATED BOND TOTAL ISSUE AMOUNT: 750,000,000 MAD MATURITY: 10 YEARS Block D not listed Blick listed at a Block B listed at a Block C not listed Characteristics and at a revisable fixed rate revisable rate and at a fixed rate rate Cap 750,000,000 MAD Number 7,500 subordinated bonds Nominal value 100,000 MAD Maturity 10 years Revisable on an Revisable on an annual basis. For the annual basis. For the 1st year, the reference 1ère year, the Fixed, determined Fixed, determined in rate is the full 52 reference rate is the in reference to the reference to the week rate of the T- full 52 week rate of secondary curve of secondary curve of bond determined the T-bond the 10-year T-bond the 10-year T-bond Rate based on the determined based on rate published on rate published on the secondary curve of the secondary curve the 31 October 31 October 2012 by the T-bond rate of the T-bond rate 2012 by BAM, plus BAM, plus a risk published on the 31 published on the 31 a risk premium. premium. October 2012 by October 2012 by BAM, plus a risk BAM, plus a risk premium. premium. Between 100-120 Between 110-150 Between 100-120 Between 110-150 Risk Premium base points base points base points base points Repayment In fine Tradable at the Tradable at the Tradable over-the- Tradable over-the- Negotiability Casablanca Stock Casablanca Stock counter (off stock counter (off stock Exchange Exchange exchange) exchange) Allocation French-style auction with priority given to blocks A and C with a fixed rate SUBSCRIPTION PERIOD: FROM NOVEMBER 07TH TO 13TH NOV 2012 INCLUDED. -

Banque Marocaine Pour Le Commerce Et L'industrie Groupe BNP PARIBAS DOCUMENT DE RÉFÉRENCE RELATIF a L'exercice 2019

Banque Marocaine pour le Commerce et l’Industrie Groupe BNP PARIBAS DOCUMENT DE RÉFÉRENCE RELATIF A L’EXERCICE 2019 Enregistrement de l’Autorité Marocaine du Marché des Capitaux (AMMC) Conformément aux dispositions de la circulaire de l’AMMC, le présent document de référence a été enregistré par l’AMMC en date du 28 juillet 2020 sous la référence EN/EM/009/2020. Le présent document de référence ne peut servir de base pour effectuer du démarchage ou pour la collecte des ordres dans le cadre d’une opération financière que s’il fait partie d’un prospectus dument visé par l’AMMC. Mise à jour annuelle du dossier d’information relatif au programme d’émission de CD A la date d’enregistrement du présent document de référence, la mise à jour annuelle du dossier d’information relatif au programme d’émission de certificats de dépôt est composée : . du présent document de référence ; . de la note relative au programme de certificats de dépôt enregistrée par l’AMMC en date du 28 octobre 2019, sous la référence EN/EM/003/2019 et disponible sur le lien suivant : http://www.ammc.ma/sites/default/files/NOTE_CD_BMCI_003_2019.pdf Avertissement Enregistrement du Document de Référence Le présent Document de Référence a été enregistré par l’AMMC. L’enregistrement du Document de Référence n’implique pas authentification des informations présentées. Il a été effectué après examen de la pertinence et de la cohérence de l’information donnée. L’attention du public est attirée sur le fait que le présent Document de Référence ne peut servir de base pour le démarchage financier ou la collecte d’ordres de participation à une opération financière s’il ne fait pas partie d’un prospectus visé par l’AMMC. -

Prospectus Summary

PROSPECTUS SUMMARY INCREASE IN BMCI CAPITAL BY MERGER-TAKEOVER OF BMCI CONSUMER CREDIT (BMCICRÉDITCONSO) APPROVED BY THE BMCI AND BMCI CONSUMER CREDIT EXTRAORDINARY GENERAL MEETINGS HELD ON 30TH JUNE 2014 NUMBER OF SHARES TO BE ISSUED: 443 NEW BMCISHARES PRICE PER SHARE: MAD 784 EXCHANGE RATIO: 4 BMCI CONSUMER CREDIT SHARES PER 1 BMCI SHARE AMOUNT OF CAPITAL INCREASE: MAD 44,300 TOTAL AMOUNT OF OPERATION: MAD 324,899 DATE OF EXCHANGE OF SECURITIES: 06/18/2014 SUBSCRIPTION RESERVED TO THE MINORITY SHAREHOLDER IN BMCI CONSUMER CREDIT ADVISORYBODY&OVERALL COORDINATOR REGISTERING BODY CLEARING BODY APPROVAL OF SECURITIES COMMISSION (CONSEIL DÉONTOLOGIQUE DES VALEURS MOBILIÈRES) In accordance with the CDVM circular adopted under article 14 of the Dahirenacting Law 1-93-212 of 21 September 1993 on the ConseilDéontologique des ValeursMobilières (Securities Commission) and the information required from legal persons making public offerings, as amended and supplemented, the original of the present prospectus was approved by CDVM on 24/07/2014 under reference VI/EM/018/2014. 1 WARNING On 24/07/2014, the Securities Commission (ConseilDéontologique des ValeursMobilières (CDVM)) approveda prospectus for an increase in the capital of BMCIthrough the merger- takeover of BMCI Consumer Credit (BMCICréditConso). The prospectus approved byCDVM is available at any time at BMCI headquarters and from the BMCIfinancial advisor, BMCI Finance. It is also available from the order- collecting institution. The prospectus is available to the public at the headquarters of the Casablanca Stock Exchange and on its website,www.casablanca-bourse.com. It is also available on the CDVMwebsite, www.cdvm.gov.ma. 2 PRESENTATION OF OPERATION 3 I. -

Rapport Annuel 2019 Sommaire Bmci En 2019

RAPPORT ANNUEL 2019 SOMMAIRE BMCI EN 2019 05 Notre Groupe Conseil de surveillance Directoire Organisation Le Groupe BNP Paribas 18 Nos résultats en 2019 Chiffres clés consolidés Présentation du bilan Le carnet de bord de l'actionnaire 26 Nos faits marquants Nos distinctions Plan de transformation et innovations Nos partenariats Vie interne Nos campagnes 36 Nos métiers Banque commerciale Banque privé BMCI Najmah ALM trésorerie & marchés des capitaux 46 Nos activités support Direction Marketing, Innovation, Digital et Stratégie (MIDS) Direction de la Communication et de la Publicité (DCP) Direction des Ressources Humaines Direction de la Production et de l’Appui Commercial (DPAC) Chief Data Office Direction Conformité Direction RSE & Qualité 54 Notre engagement dans un monde qui change Engagés pour un monde qui change La Fondation BMCI 58 Données financières Principes comptables / Comptes Consolidés Principes comptables / Comptes Sociaux États financiers consolidés Commissaires aux comptes Assemblée Générale COVID-19 : LE GROUPE BMCI FORTEMENT MOBILISÉ Chaque année, notre Banque relève de nouveaux défis pour améliorer l’accompagnement de nos clients à travers des produits et des services innovants, qui répondent au mieux à leurs attentes. Ce premier semestre 2020 nous a confronté à un défi de taille : faire face à cette crise sans précédent liée au Covid-19. En veillant à suivre rigoureusement toutes les mesures de protection de la santé de nos collaborateurs, de leurs familles et de nos clients, nous avons déclenché le plan de continuité de nos activités pour tenir les engagements de nos métiers : assurer la continuité des flux financiers, soutenir nos clients à franchir ce cap difficile et faire face aux imprévus. -

Nos Solutions S'adaptent Aux Besoins De Nos Clients

TITRE DU DOCUMENT SUR TROIS LIGNES MAXIMUM DANS UN MONDE QUI CHANGE, nos solutions s’ADAPTENT AUX BESOINS DE NOS CLIENTS RAPPORTTITRE SECONDAIRE ANNUEL (OPTIONNEL) 2015 La banque d’un monde qui change SOMMAIRE LA BMCI EN 2015 Mot des Présidents 4 Conseil de Surveillance 6 Directoire 10 Organisation 12 Chiffres clés consolidés 14 Chiffres clés BMCI 16 Nos métiers et services 18 Nos activités support 20 Faits marquants 22 Groupe BNP Paribas 26 DONNÉES FINANCIÈRES Résumé des principes comptables IAS/IFRS appliqués par le Groupe BMCI 30 États financiers consolidés IAS / IFRS au 31 décembre 2015 44 Note de présentation des règles et principes comptables 60 Comptes sociaux au 31 décembre 2015 64 Rapport Général des Commissaires aux Comptes 85 Rapport du Conseil de Surveillance à l’Assemblée Générale Ordinaire 86 Rapport du Conseil de Surveillance à l’Assemblée Générale Extraordinaire 91 Résolutions approuvées par l’Assemblée Générale Mixte 92 En 2015, la BMCI a reçu le prix Top Perfomers RSE Maroc de Vigeo Jaouad HAMRI Président du Conseil de Surveillance Depuis 2012, la BMCI est engagée dans une démarche RSE (Responsabilité Sociale des Entreprises) s’appuyant sur 4 piliers : responsabilité économique, sociale, civique et environnementale. Signe fort de reconnaissance de l’engagement de la Banque dans cette démarche RSE, la BMCI a été désignée par Vigeo, leader européen de la notation extra-financière, comme l’une des 10 meilleures entreprises de la Bourse de Casablanca en matière de RSE. L’obtention de ce prix s’inscrit dans la continuité du label RSE remis par la Confédération Générale des Entreprises du Maroc en 2014. -

Best Emerging Market Performers

BEST EMERGING MARKET PERFORMERS The Best Emerging Market Performers Ranking is comprised of the best performing companies from the Equitics® Emerging Markets Universe. The companies in the ranking are the best performing companies from Emerging markets in a best in class approach. Selected companies have achieved the highest scores in their reference universe. This universe contains 843 companies, from 36 sectors and 31 countries. The V.E Data & Index division acts as the constituent agent and is wholly responsible for the periodical selection of constituents of the ranking. Ranking constituents will be reviewed and updated every year. Ranking Features Number of Constituents 100 Type ESG Ranking Eligible Stock Companies included in the related Vigeo-Eiris Emerging Market Universe Review Annually (July) Top Performers MA0000012437 Bank of Africa Morocco BRELETACNOR6 Eletrobras Brazil MA0000021503 OCP Morocco MA0000011439 Lydec Morocco MA0000010811 BMCI Morocco ESG Performance Details Highest Overall ESG Score 68/100 Average Overall ESG Score 50,56/100 Lowest Overall ESG Score 43/100 Best EM Performers Ranking Constituents - July 2021 ISIN ISSUER COUNTRY SECTOR CL0000000035 Aguas Andinas Chile Waste & Water Utilities GRS015003007 Alpha Bank Greece Retail & Specialised Banks RU0007252813 Alrosa Russia Mining & Metals INE079A01024 Ambuja Cements India Building Materials ZAE000013181 Anglo American Platinum South Africa Mining & Metals ZAE000043485 AngloGold Ashanti South Africa Mining & Metals TRAARCLK91H5 Arcelik Turkey Technology-Hardware