L'industria Della Comunicazione in Italia. XIV Rapporto

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

Indice Pag. 4 Agenzie Stampa (137) 11 Quotidiani (409)

Indice Pag. 4 Agenzie stampa (137) 11 Quotidiani (409) 29 Emittenti radiofoniche (876) 68 Siti d’informazione (1.124) 117 Emittenti televisive (668) 146 Periodici (1.774) 3 Come utilizzare l’elenco Gran parte dei siti d’informazione e dei periodici esplicita il proprio tema nel titolo, come la Gazzetta dello sport o il Corriere del Trentino. Quindi conviene selezionare le testate soggettivamente più interessanti e farne una query con un semplice copia-incolla, per arrivare al sito e alle e-mail aggiornate. Una mailing- list o un comunque archivio di 20-30 nominativi può essere sufficiente sia per giornalisti che per addetti stampa. Dove possibile, inviate il testo al redattore specifico e non genericamente alla redazione. Se potete scegliere, preferite quei siti che hanno un form di comunicazione con l’esterno, rispetto quelli che hanno solo un elenco di email della redazione. Durante la lavorazione di questo archivio, alcune testate sono diventate in operative ed altre sono nate. Non c’è da sorprendersi: così è il web. 4 AGENZIA STAMPA ADISTA ADNKRONOS ADNKRONOS - REDAZIONE DI BOLOGNA ADNKRONOS - REDAZIONE DI MILANO ADNKRONOS SALUTE ADV EXPRESS AGA (AGENZIA GIORNALI ASSOCIATI) AGC (AGENZIA GIORNALISTICA CONI) AGENCE FRANCE PRESSE AGENPARL AGENZIA A.GI.PA. PRESS AGENZIA ABA NEWS AGENZIA ADN KRONOS AGENZIA ADNKRONOS AGENZIA AGENFAX ALESSANDRIA AGENZIA AGI AGENZIA AGI AGENZIA AGIPRESS 5 AGENZIA AGO PRESS (AGO AGENZIA GIORN. ON-LINE) AGENZIA AGR AGENZIA AGR RCS AGENZIA AGSA AGENZIA AGUS AGENZIA AIR PRESS AGENZIA AIS NEWS AGENZIA AKROPOLIS AGENZIA AMI AGENZIA ANSA AGENZIA ASA PRESS AGENZIA ASCA TOSCANA AGENZIA ASTERISCO INFORMAZIONI AGENZIA ASTERISCO S.R.L. -

Sky Italia 1 Sky Italia

Sky Italia 1 Sky Italia Sky Italia S.r.l. Nazione Italia Tipologia Società a responsabilità limitata Fondazione 31 luglio 2003 Fondata da Rupert Murdoch Sede principale Milano, Roma Gruppo News Corporation Persone chiave • James Murdoch: Presidente • Andrea Zappia: Amministratore Delegato • Andrea Scrosati: Vicepresidente Settore Media Prodotti Pay TV [1] Fatturato 2,740 miliardi di € (2010) [1] Risultato operativo 176 milioni di € (2010) [2] Utile netto 439 milioni di € (2009) Dipendenti 5000 (2011) Slogan Liberi di... [3] Sito web www.sky.it Sky Italia S.r.l. è la piattaforma televisiva digitale italiana del gruppo News Corporation, nata il 31 Luglio 2003 dall’operazione di concentrazione che ha coinvolto le due precedenti piattaforme Stream TV e Telepiù. Sky svolge la propria attività nel settore delle Pay TV via satellite, offrendo ai propri abbonati una serie di servizi, anche interattivi, accessibili previa installazione di una parabola satellitare, mediante un ricevitore di decodifica del segnale ed una smart card, abilitata alla visione dei contenuti diffusi da Sky. Sky viene diffusa agli utenti via satellite dalla flotta di satelliti Hot Bird posizionata a 13° est (i satelliti normalmente utilizzati per i servizi televisivi destinati all'Italia) e via cavo con le piattaforme televisive commerciali IPTV: TV di Fastweb, IPTV di Telecom Italia e Infostrada TV. Sky Italia 2 Storia • 2003 • Marzo: la Commissione europea autorizza la fusione tra TELE+ e Stream, da cui nasce Sky Italia. • Luglio: il 31 luglio Sky Italia inizia ufficialmente a trasmettere. • 2004 • Aprile: Sky abbandona il sistema di codifica SECA per passare all'NDS, gestito da News Corporation. -

Piano Annuale Di Marketing E Promozione 2021

Piano annuale di marketing e promozione – V6 Piano Annuale di marketing e promozione 2021 1 Piano annuale di marketing e promozione – V6 Premessa Dopo anni di crescita costante, solo marginalmente interrotta da fenomeni naturali, geo-politici ed economici, il turismo riparte dall’anno 0, ove la lettura dei dati e delle tendenze pre-Covid, non è di supporto alla pianificazione perché sono nuove le sfide da affrontare che ci vengono poste. Nell’immediato, la capacità di consolidare le quote di mercato dovrà essere il vero obiettivo, insieme alla capacità di cogliere questa crisi quale opportunità di nuovo posizionamento del brand Italia e di messa in atto di strumenti innovativi di intelligence e di marketing, ai fini di una futura conversione in turisti verso l’Italia, una volta 2 che la ripartenza sarà reale. Tra le poche certezze, c’è la consapevolezza che la pandemia ha accelerato processi già in corso, creando ulteriori gap, tra digitalizzazione diffusa e difficoltà del sistema turistico a intercettarla, così come ha incrementato lo spending divide, tra chi può spendere e chi non può. A fronte di un mondo connesso globalmente dalla rete e della circolazione costante e in tempo reale delle informazioni, la geografia che abbiamo davanti per i prossimi anni è profondamente cambiata. La ridotta accessibilità aerea, le restrizioni di viaggio, l a crisi economica e i fattori psicologici che hanno minato la fiducia dei viaggiatori per i prossimi anni renderanno più difficili gli spostamenti da una parte all’altra del pianeta. Nuovi modi di lavorare, come lo smart working e i meeting virtuali, ridurranno i flussi di business travel e della meeting industry nei paesi e tra paesi. -

Lista Canali Wambo TV

Lista canali wambo TV HD Lingua Rewind 1 RSI LA 1 HD I 7 g 2 RSI LA 2 HD I 7 g 3 Tele Ticino HD I 7 g 4 Italia 1 HD I 7 g 5 Canale 5 FHD I 7 g 6 Rete 4 HD I 7 g 7 Rai 1 FHD I 7 g 8 Rai 2 HD I 7 g 9 Rai 3 HD I 7 g 10 La 7 HD I 7 g 11 La 7d HD I 7 g 12 20 Mediaset I 7 g 13 Top Crime I 7 g 14 Giallo I 7 g 15 IRIS I 7 g 16 Paramount I 7 g 17 Cielo I 7 g 18 Real Time I 7 g HD I 19 Super Tennis 7 g HD I 20 Rai Sport + HD 7 g 21 Telepace HD I 7 g I 22 DMAX Italia 7 g I 23 Food network 7 g I 24 Spike 7 g I 25 Focus 7 g I 26 Rai 4 7 g I 27 Rai 5 7 g I 28 Italia 2 7 g I 29 La 5 7 g I 30 Mediaset Extra 7 g I 31 Rai Movie 7 g I 32 Rai Premium 7 g I 33 TV8 Italia 7 g I 34 Nove 7 g I 35 VH1 7 g I 36 RTL 102.5 Hit Channel 7 g I 37 Radio Norba TV 7 g 38 Radio Freccia I 7 g 39 Radio Italia I 7 g I 40 Rai Scuola 7 g 41 Rai Gulp I 7 g I 42 Rai Yoyo 7 g I 43 Boing 7 g 44 Boing Plus I 7 g I 45 Cartoonito 7 g I 46 K2 7 g I 47 Super! 7 g I 48 Frisbee 7 g 49 Motor Trend I 7 g I 50 Rai Storia 7 g I 51 Euronews IT 7 g 52 Rai News 24 I 7 g 53 Sky TG24 I 7 g I 54 TV Moda 7 g I 55 Uninettuno University 7 g I 56 Canale Italia 7 g I 57 TV2000 7 g 58 Alma TV I 7 g I 59 TV Art Live 7 g 60 SRF 1 HD D 7 g 61 SRF zwei HD D 7 g 62 SRF Info HD D 7 g 63 SAT.1 HD D 7 g 64 Tele Züri D 7 g 65 TeleBärn D 7 g 66 TeleBasel D 7 g 67 TeleBilingue D 7 g 68 Tele M1 D 7 g 69 Swiss 1 HD D 7 g 70 ARTE D/F HD D 7 g 71 Teleclub Zoom HD D 7 g 72 Star TV HD D 7 g 73 HGTV D 7 g 74 Eurosport 1 D 7 g 75 Comedy Central HD D 7 g 76 3+ HD D 7 g 77 4+ HD D 7 g 78 RTL HD D 7 g 79 RTL Nitro HD D 7 -

Indagine Conoscitiva Sull'informazione Locale

Allegato A alla delibera n. 570/18/CONS INDAGINE CONOSCITIVA SULL’INFORMAZIONE LOCALE SERVIZIO ECONOMICO-STATISTICO SERVIZIO ECONOMICO-STATISTICO Anno 2018, mese di novembre I dati riportati nell’Indagine, salvo diversa indicazione, sono stati elaborati dall’AGCOM Allegato A alla delibera n. 570/18/CONS Sommario EXECUTIVE SUMMARY Premessa .......................................................................................................................................................................................... 5 Perimetro dell’indagine: l’informazione locale .................................................................................................................. 6 Struttura dell’Indagine ................................................................................................................................................................. 7 PARTE I – INFORMAZIONE LOCALE: UNA VISIONE D’INSIEME ................................................................... 1. L’informazione locale e il pluralismo .................................................................................................................. 10 1.1 Introduzione .......................................................................................................................................................................... 10 1.2 Pluralismo delle fonti locali ............................................................................................................................................. 10 1.3 Informazione locale e intervento -

Rassegna Stampa Maggio 2017

RASSEGNA STAMPA MAGGIO 2017 Aggiornamento 01/06/2017 Sede legale e operativa: vicolo Calcirelli 21, 37122 Verona - Roma: via della Vite 58, 00187 Roma C.F. - P.IVA: 04447320237 – [email protected] – www.ispropress.it RADIO-TV RAI TRE- TGR VENETO del 17 maggio 2017 RAI TRE- TGR VENETO del 17 maggio 2017 ore 19.30 Conduce: Marco Marchesini Servizio di: Matteo Mohorovicich Durata: 01’41’’ LA RIPRESA DEL MERCATO DELL’AUTO Mercato auto in ripresa: crescita del 50% in 3 anni. Novità interessanti date da un incremento della richiesta di ibride e gpl, oltre che nuove forme contrattuali come quella dedicata ai concessionari. Tutto questo è emerso all’Automotive Dealer Day a Veronafiere. Intervista a: Gabriele Maramieri, direttore generale Quintegia Filippo Pavan Bernacchi, presidente Federauto Fabrizio Guidi, presidente Asconauto Link edizione: http://www.rainews.it/dl/rainews/TGR/multimedia/ContentItem-604db6db-3469-4869- b528-86ea4a1b1313.html TELENUOVO-TGVERONA del 17 maggio 2017 TELENUOVO- TGVERONA del 17 maggio 2017 Conduce: Simonetta Chesini Servizio di: Andrea Andreoli Durata: 01’95’’ MERCATO DELL’AUTO RIPARTITO: PIU’ 50% IN 3 ANNI Mercato auto in ripresa: crescita del 50% in 3 anni. Intervista a: Filippo Pavan Bernacchi, presidente Federauto Link edizione (servizio al min.19’30’’): http://www.tgverona.it/pages/580917/?sectionID=211593&playlist=tutti RADIO24-FOCUS ECONOMIA del 16 maggio 2017 RADIO24-FOCUS ECONOMIA del 16 maggio 2017 ore 17.00 Conduce: Sebastiano Barisoni Durata: 06’30’’ TONFO DELLE IMMATRICOLAZIONI UE Domani l’appuntamento con l’assemblea nazionale di Federauto. Calo ad aprile dopo tre mesi di incremento del mercato dell’auto. -

Contatti Netti Mensili 2013

Totale emittenti: 182 CONTATTI NETTI MENSILI 2013 EMITTENTE REGIONI GEN FEB MAR APR MAG GIU LUG AGO SETT OTT NOV DIC ANNO RAI 1 55,062,166 54,704,263 53,920,313 53,838,278 54,229,758 54,051,043 52,829,658 47,949,804 51,167,411 52,236,434 51,057,465 51,738,969 RAI 2 53,781,025 52,520,025 52,583,971 52,610,410 53,410,285 51,597,792 50,748,338 45,424,263 49,271,060 51,054,001 49,671,964 50,623,333 RAI 3 52,174,718 51,696,089 51,227,127 51,487,123 52,414,273 50,624,765 49,070,149 44,091,960 47,732,962 49,735,274 48,206,401 49,051,120 CANALE 5 53,884,592 53,458,326 53,079,926 53,149,876 53,805,021 52,266,252 51,948,203 46,916,170 50,021,140 52,239,895 51,001,520 51,468,994 ITALIA 1 52,645,669 52,093,699 51,721,005 51,529,967 52,677,405 51,528,392 50,456,735 45,709,420 49,356,445 51,432,414 50,108,748 51,073,901 RETE 4 49,910,153 48,838,118 48,512,644 48,425,233 49,402,163 47,857,984 47,195,878 42,045,055 45,402,457 47,782,567 46,062,038 46,519,185 LA SETTE 45,103,744 43,804,638 42,218,131 42,521,516 43,647,072 41,848,536 41,189,570 35,173,325 37,738,968 41,479,809 38,762,937 40,220,534 ODEON 24 LOCALE 1,530,606 1,135,735 1,266,682 ODEON 24 NAZIONALE 1,336,311 1,471,580 1,383,297 ODEON 24 TOTALE 2,604,491 2,284,668 2,323,057 CANALE ITALIA 83 4,801,854 3,820,454 4,031,840 3,779,543 4,487,039 3,843,150 4,187,325 3,557,784 3,578,543 4,269,204 3,532,443 3,672,745 7 GOLD LOCALE 12,276,250 12,065,378 11,370,188 11,246,582 12,085,347 9,383,198 9,938,594 9,771,243 10,773,972 12,364,539 11,086,980 11,707,026 7 GOLD TOTALE 12,276,250 12,065,378 11,370,188 -

Florence Tv Guide Italy

Florence tv guide italy Continue Several broadcasters are based in Florence, thanks to which she is always aware of the news, sports spectacle from the region and the world! CHANNEL 10 Is a Television Broadcasting Company based in Florence. He is engaged in sports, news, entertainment and more. All'attivo has several programs, including several programs for the smallest. It covers not only the provinces of Florence, Arezzo, Grosseto, Massa, Lucca, Prato and Pisto. www.canale10.it Italy 7 Issuer of Florentine Television, which always keeps us informed of everything that happens in the province of Florence, Italy and abroad. Its coverage includes the provinces of Florence, Grosseto, Areto, Livorno, Lucca, Pista, La Spezia, Rome, Perugia and Terni. www.italiasette.it NETWORK 37 The issuer of television florence. News, news, sports, programs for children and more for a network that has wide coverage. www.rete37.it TELE 37 TV Florentine offers that all services are a little outdated and spend some time in the company of various programs. Its copoertura equals network 37, even if it can not cover Liguria. www.tele37.it TELEGRANDUCATO OF TUSCANY SRL TV, headquartered in Florence, covering the entire province of Tuscany: Pisa, Lucca, Prato, Versilia, Massa. www.telegranducato.it Florence is known for its Renaissance art and architecture. But the city is not stuck in the past; it is constantly evolving. Presenter Katie McCabe gets to see the restoration of Duomo from a unique perspective - tap! However, she attends the only Last Supper written by a renaissance woman and sees how she lives. Florence is also home to contemporary street artist Clet Abraham, and Katie joins him for artistic capers of sorts. -

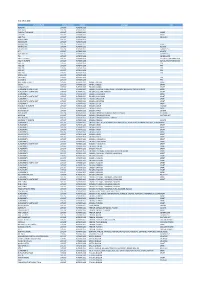

Tailwind® 500/550 with RDU TV Programming for Europe

Tailwind® 500/550 with RDU TV programming for Europe European Programming 23 CNBC Europe E 57 WDR Köln G 91 N24 Austria G 125 EinsPlus G ® for Tailwind 500/550 with RDU 24 Sonlife Broadcasting Network E 58 WDR Bielefeld G 92 rbb Berlin G 126 PHOENIX G A Arabic G German P Portuguese 25 Russia Today E 59 WDR Dortmund G 93 rbb Brandenburg G 127 SIXX G D Deutch K Korean S Spanish 26 GOD Channel E 60 WDR Düsseldorf G 94 NDR FS MV G 128 sixx Austria G E English M Multi T Turkish F French Po Polish 27 BVN TV D 61 WDR Essen G 95 NDR FS HH G 129 TELE 5 G 28 TV Record SD P 62 WDR Münster G 96 NDR FS NDS G 130 DMAX G Standard Definition Free-to-Air channel 29 TELESUR S 63 WDR Siegen G 97 NDR FS SH G 131 DMAX Austria G 30 TVGA S 64 Das Erste G 98 MDR Sachsen G 132 SPORT1 G The following channel list is effective April 21, 2016. Channels listed are subject to change 31 TBN Espana S 65 hr-fernsehen G 99 MDR S-Anhalt G 133 Eurosport 1 Deutschland G without notice. 32 TVE INTERNACIONAL EUROPA S 66 Bayerisches FS Nord G 100 MDR Thüringen G 134 Schau TV G Astra 33 CANAL 24 HORAS S 67 Bayerisches FS Süd G 101 SWR Fernsehen RP G 135 Folx TV G 34 Cubavision Internacional S 68 ARD-alpha G 102 SWR Fernsehen BW G 136 SOPHIA TV G 1 France 24 (in English) E 35 RT Esp S 69 ZDF G 103 DELUXE MUSIC G 137 Die Neue Zeit TV G 2 France 24 (en Français) F 36 Canal Algerie F 70 ZDFinfo G 104 n-tv G 138 K-TV G 3 Al Jazeera English E 37 Algerie 3 A 71 zdf_neo G 105 RTL Television G 139 a.tv G 4 NHK World TV E 38 Al Jazeera Channel A 72 zdf.kultur G 106 RTL FS G 140 TVA-OTV -

Catalogo SI Media:Layout 1

4 | Partnership with SI Media - It goes on 7 | Company Overview 9 | Inside your system our products 8 | Index Applications 12 | MediaAccount 12 | MediaSpot 13 | MediaList 14 | MediaReport 14 | MediaRec 15 | MediaStore 16 | MediaStoreManager 16 | MediaPlay make 17 | MediaViewer 17 | MediaCG your 18 | MediaDevice choice 18 | MediaNews 19 | MediaNewsPlay 19 | MediaStation 20 | MediaStream 20 | MediaLogger 21 | MediaDataCaster 22 | Offices & Contacts 23 | References broadcast managing software company 4 The Villa Costanza was belonged by Tuzio Costanzo who commissioned Giorgione paint the “Madonna”. In the courtyard there was a well encircled by a ring of rock with an inscription giving its data as 25 October 1516. “Marmoreo cinxit Tutius Constantius orbe hunc puteum de quo limpida surgit acqua 1516 adì 25 otubrio” It was Tuzio Costanzo, “first lance in Italy”, who in 1504 commissioned Giorgione to paint his family chapel in the old Cathedral, on the occasion of the death in battle of his son Matteo. 5 Partnership with SI Media - It goes on Partnership with SI Media - It goes on We do not sell products, we satisfy needs. One of our strengths is the careful analysis of the customer’s needs for Our staff, year after year grows in experience and becomes more a perfect synergy in the process of delivery and installation. efficient in establishing relationship with the client helping him to Then come continuous monitoring of activities during the installation improve and simplify his workflow. together with training of the staff until they get used with our equipment and software. Keeping close contact with the customer, and being aware of possible Finally, the support department is available with phone support and difficulties using a new software, our staff takes care to follow them up, remote connections and control to solve any problem giving the ensuring training and technical assistance in order to achieve the results customer with immediate answers with SI Media software. -

Dipartimento Di Impresa E Management Cattedra Di Economia E Gestione Dei Media

Dipartimento di Impresa e Management Cattedra di Economia e Gestione dei Media L’IMPATTO DEGLI OTT SULL’INDUSTRIA AUDIOVISIVA EUROPEA E ITALIANA: IL RAPPORTO CON TELCO E PRODUTTORI DI CONTENUTI RELATORE Prof. Luca Balestrieri CANDIDATO Timoteo Carpita Matr. 653271 CORRELATORE Prof. Gianluca Comin ANNO ACCADEMICO 2014/2015 2 INDICE GENERALE Premessa Introduzione 1. Gli Over The Top 1.a Nascita ed evoluzione di imprese senza infrastruttura 1.b L’ecosistema digitale degli OTT: business models e attori in gioco 1.c La creative-destruction degli OTT 1.d L’affermazione degli OTT nel settore dei Media: il caso Netflix 2. OTT e rete altrui. Una questione di investimenti e remunerazione in esplosione 2.a L’integrazione verticale delle Telco: le ragioni di una strada in salita 2.b L’investimento nelle reti e il contributo degli OTT. Tendenze a confronto 2.c. Gli accordi tra OTT e Telco negli Usa 3. Il tema della Net Neutrality 3.a Il contesto americano 3.b Il contesto europeo e quello italiano: net neutrality o accordi? 3c Le conseguenze nel settore Telco e dei broadcaster 3.d Il sistema normativo europeo: le ipotesi per un nuovo quadro regolatorio 4. La necessità di un mercato unico europeo per i servizi digitali 4.a Dal consolidamento del settore delle TLC ad un’infrastruttura europea di distribuzione, passando attraverso un nuovo approccio della convergenza 4.b Spectrum review, la battaglia per le frequenze 4.c L’impatto indiretto degli OTT sulle televisioni 4.d Un’industria europea anche per i contenuti 3 4.e Verso il Mercato Unico Digitale europeo: alcune proposte 5. -

Date: 29.01.2020 Channel Name Orbital Position Satellit Language

Date: 29.01.2020 Channel Name Orbital position Satellit Language Type AZADI TV 13°EAST HOTBIRD 13B BARTAR TV 13°EAST HOTBIRD 13C FASHION TV EUROPE 13°EAST HOTBIRD 13C MODE FTV UHD 13°EAST HOTBIRD 13C MODE HADI TV 3 13°EAST HOTBIRD 13C RELIGION NOVA GAMES 13°EAST HOTBIRD 13B NOVASCOPE 13°EAST HOTBIRD 13B PASSION XXX 13°EAST HOTBIRD 13C ADULTE PRIVÉ TV 13°EAST HOTBIRD 13C ADULTE SAHAR URDU 13°EAST HOTBIRD 13E GENERALISTE SCT 13°EAST HOTBIRD 13C ADULTE TV 4 AMAZIGH 13°EAST HOTBIRD 13C GENERALISTE TVK 13°EAST HOTBIRD 13B GENERALISTE VOA TV EUROPE 13°EAST HOTBIRD 13B ACTUALITE/INFORMATION VOA TV EUROPE 13°EAST HOTBIRD 13B ACTUALITE/INFORMATION VOD 202 13°EAST HOTBIRD 13B PPV VOD 205 13°EAST HOTBIRD 13B PPV VOD 206 13°EAST HOTBIRD 13B PPV VOD 207 13°EAST HOTBIRD 13B PPV VOD 208 13°EAST HOTBIRD 13B PPV WESAL HAQ 13°EAST HOTBIRD 13B XXX VOD 1 13°EAST HOTBIRD 13B PPV XXX VOD 2 13°EAST HOTBIRD 13B PPV ABU DHABI SPORTS 1 13°EAST HOTBIRD 13C ARABIC, ENGLISH SPORT YAS TV 13°EAST HOTBIRD 13C ARABIC, ENGLISH SPORT DUBAI SPORTS 13°EAST HOTBIRD 13B ENGLISH, ARABIC SPORT EUROSPORT 2 NORTH‐EAST 13°EAST HOTBIRD 13C ENGLISH, BULGARE, SERBE, RUSSE, HONGROIS, ROUMAIN, CROATE, TURKISH SPORT EUROSPORT 2 NORTH‐EAST 13°EAST HOTBIRD 13C ENGLISH, BULGARE, TURKISH SPORT EUROSPORT 1 13°EAST HOTBIRD 13C ENGLISH, BULGARIAN SPORT EUROSPORT 2 NORTH‐EAST 13°EAST HOTBIRD 13C ENGLISH, BULGARIAN SPORT EUROSPORT 1 13°EAST HOTBIRD 13C ENGLISH, CROATIAN SPORT EUROSPORT 2 NORTH‐EAST 13°EAST HOTBIRD 13C ENGLISH, CROATIAN SPORT EUROSPORT 2 13°EAST HOTBIRD 13C ENGLISH, CZECH SPORT