COMPARC 18 De Mayo De 2012 COMPRA Compartamos… Una Buena Idea

Total Page:16

File Type:pdf, Size:1020Kb

Load more

Recommended publications

-

Presentación De Powerpoint

Investor Presentation January 2019 QUIÑENCO AT A GLANCE OWNERSHIP STRUCTURE 17% Luksic Group Minority Shareholders 83% (Chilean Stock Exchanges) 65% Industrial / Financial Services Mining Market Listed on London Capitalization Stock Exchange US$ 4.3(1) billion (1) Market Capitalization as of December 31, 2018. 3 QUIÑENCO AT A GLANCE QUIÑENCO: KEY FIGURES Diversified business conglomerate with increasing presence worldwide AGGREGATE ANNUAL ASSETS UNDER US$84 US$28 REVENUES OF MAIN MANAGEMENT bln bln OPERATING COMPANIES 125 69k 110 380 70 COUNTRIES JOBS PLANTS VESSELS PORTS Quiñenco, through its main Quiñenco group companies The operating companies A fleet of more than 380 An extensive network of operating companies, has a employ more than 69 manage more than 110 ships and tug boats. ports in America. global presence across five thousand people in Chile beverage and cable plants. continents. and abroad. 461 399 at124,000 Chile SERVICE BANK BEVERAGE STATIONS BRANCHES SALES POINTS Information as of December 31, 2017. 4 QUIÑENCO AT A GLANCE QUIÑENCO: MAIN OPERATING COMPANIES % Control as of September 2018 51.3% 60.0% 29.1%2 25.9%3 52.2% 100% Mkt.Cap1: Mkt.Cap1: Mkt.Cap1: Mkt.Cap1: Mkt.Cap1: US$ 880 mln4 US$ 14.4 bln US$ 4.7 bln US$ 1.2 bln US$4.5 bln US$ 840 mln • Leading full services • No.1 Chilean beer • Global leading • Leading global liner • Leading port, cargo • No.2 retail bank in Chile producer French cable shipping company, & shipping services distributor of fuels manufacturer, with a network of company: port in Chile with 461 • Jointly -

Empresas Copec S.A. Consolidated Financial

EMPRESAS COPEC S.A. CONSOLIDATED FINANCIAL STATEMENTS AS OF DECEMBER 31, 2018 IFRS - International Financial Reporting Standards IAS - International Accounting Standards NIFCH - Chilean Financial Reporting Standards IFRIC - International Financial Reporting Interpretations Committee US$ - United States dollars ThUS$ - Thousands of US dollars MUS$ - Millions of US dollars MCh$ - Millions of Chilean Pesos COP$ - Colombian pesos S./ - Peruvian nuevo sol WorldReginfo - d6a34cd4-9970-4f3e-9bfb-af0f71482286 INDEPENDENT AUDITORS' REPORT Santiago, March 8, 2019 Dear Shareholders and Directors Empresas Copec S.A. We have audited the accompanying consolidated financial statements of Empresas Copec S.A. and affiliates, which comprise a consolidated statement of financial position as of December 31, 2018 and 2017, the corresponding consolidated statements of income by function, consolidated comprehensive income, consolidated changes in equity and consolidated cash flow for the years ending on these dates, and the corresponding notes to the consolidated financial statements. Management's responsibility for the consolidated financial statements Management is responsible for the preparation and fair presentation of these consolidated financial statements in accordance with International Financial Reporting Standards (IFRS). This responsibility includes the design, implementation and maintenance of relevant internal controls for the preparation and fair presentation of consolidated financial statements that are free from material misstatement, whether -

Banco Santander Chile Form 20-F 2008

2008 Banco Santander Chile Form 20-F 2008 UNITED STATES SECURITIES AND EXCHANGE COMMISSION Washington, D.C. 20549 FORM 20-F (Mark One) " REGISTRATION STATEMENT PURSUANT TO SECTION 12(b) OR (g) OF THE SECURITIES EXCHANGE ACT OF 1934 OR ANNUAL REPORT PURSUANT TO SECTION 13 OR 15(d) OF THE SECURITIES EXCHANGE ACT OF 1934 for the fiscal year ended December 31, 2008 OR " TRANSITION REPORT PURSUANT TO SECTION 13 OR 15(d) OF THE SECURITIES EXCHANGE ACT OF 1934 Commission file number: 1-14554 BANCO SANTANDER-CHILE (d/b/a Santander, Banco Santander, Banco Santander Santiago, and Santander Santiago) (Exact name of Registrant as specified in its charter) SANTANDER-CHILE BANK (d/b/a Santander, Banco Santander, Santander Santiago Bank, and Santander Santiago) (Translation of Registrant’s name into English) Chile (Jurisdiction of incorporation) Bandera 140 Santiago, Chile Telephone: 011-562 320-2000 (Address of principal executive offices) Securities registered or to be registered pursuant to Section 12(b) of the Act: Title of each class Name of each exchange on which registered American Depositary Shares (“ADS”), each representing the right to receive 1,039 Shares of New York Stock Exchange Common Stock without par value Shares of Common Stock, without par value* New York Stock Exchange * Santander-Chile’s shares of common stock are not listed for trading, but only in connection with the registration of the American Depositary Shares pursuant to the requirements of the New York Stock Exchange. Securities registered or to be registered pursuant to Section 12(g) of the Act: None (Title of Class) Securities for which there is a reporting obligation pursuant to Section 15(d) of the Act: 7.375% Subordinated Notes due 2012 The number of outstanding shares of each class of common stock of Banco Santander-Chile at December 31, 2008, was: 188,446,126,794 Shares of Common Stock, without par value Indicate by check mark if the registrant is a well-known seasoned issuer, as defined in Rule 405 of the Securities Act. -

Capital Increase Presentation

Enel Américas Capital Increase February 27th, 2019 Table of Contents Our Track Record Transaction Rationale Transaction Structure Closing Remarks 2 Our Track Record 3 Proposed Equity Capital Increase Facilitates Pursuit of Proven Growth Strategy Formation of Successful Up to US$ 3.5 Bn Continued the Largest Delivery of Capital Increase Growth Private Utility Growth and Capital Structure Strategy & Company in Shareholder Optimization to Consolidation LatAm Value Unlock Growth Created Americas- Organic Facilitates execution of Minority investors buyout focused growth vehicle growth strategy with leading market Captured efficiencies Privatization and position Cash flow optimization consolidation Expanded Free Market Unlocked efficiencies and Enel X segments Credit enhancement Enel X expansion Simplified structure Inorganic Higher market capitalization, float and Reduced leakage Acquired Enel Dx São liquidity Paulo and Enel Dx Goiás evidencing strong value creation capabilities 4 Our Track Record Sustainability, Growth, Efficiencies and Value Creation 2016 2018 I&N(3) End users MM 14.1 24.5 EBITDA US$ Bn 2.4 3.4 Growth Net Income US$ Bn 1.0 1.7 CAPEX US$ Bn 1.2 1.7 Group simplification Number of companies 43 32(4) Opex reduction Cumulated efficiencies(1,5) US$ MM ~ 130 ~ 420 Shareholder return Total Dividends US$ Bn 0.3 0.5 Value creation People benefited(1) MM (cumulated) 1.4 2.7 Sustainability commitment Index Member Number of indexes 0 4(2) Notes: 3. Infrastructure & Networks 5 1. Base year 2015 4. Not including acquired -

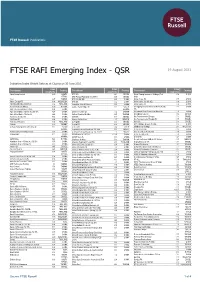

Emerging Index - QSR

2 FTSE Russell Publications 19 August 2021 FTSE RAFI Emerging Index - QSR Indicative Index Weight Data as at Closing on 30 June 2021 Index Index Index Constituent Country Constituent Country Constituent Country weight (%) weight (%) weight (%) Absa Group Limited 0.29 SOUTH BRF S.A. 0.21 BRAZIL China Taiping Insurance Holdings (Red 0.16 CHINA AFRICA BTG Pactual Participations UNT11 0.09 BRAZIL Chip) Acer 0.07 TAIWAN BYD (A) (SC SZ) 0.03 CHINA China Tower (H) 0.17 CHINA Adaro Energy PT 0.04 INDONESIA BYD (H) 0.12 CHINA China Vanke (A) (SC SZ) 0.09 CHINA ADVANCED INFO SERVICE 0.16 THAILAND Canadian Solar (N Shares) 0.08 CHINA China Vanke (H) 0.2 CHINA Aeroflot Russian Airlines 0.09 RUSSIA Capitec Bank Hldgs Ltd 0.05 SOUTH Chongqing Rural Commercial Bank (A) (SC 0.01 CHINA Agile Group Holdings (P Chip) 0.04 CHINA AFRICA SH) Agricultural Bank of China (A) (SC SH) 0.27 CHINA Catcher Technology 0.2 TAIWAN Chongqing Rural Commercial Bank (H) 0.04 CHINA Agricultural Bank of China (H) 0.66 CHINA Cathay Financial Holding 0.29 TAIWAN Chunghwa Telecom 0.32 TAIWAN Air China (A) (SC SH) 0.02 CHINA CCR SA 0.14 BRAZIL Cia Paranaense de Energia 0.01 BRAZIL Air China (H) 0.06 CHINA Cemex Sa Cpo Line 0.7 MEXICO Cia Paranaense de Energia (B) 0.07 BRAZIL Airports of Thailand 0.04 THAILAND Cemig ON 0.03 BRAZIL Cielo SA 0.13 BRAZIL Akbank 0.18 TURKEY Cemig PN 0.18 BRAZIL CIFI Holdings (Group) (P Chip) 0.03 CHINA Al Rajhi Banking & Investment Corp 0.52 SAUDI Cencosud 0.04 CHILE CIMB Group Holdings 0.11 MALAYSIA ARABIA Centrais Eletricas Brasileiras S.A. -

EL EQUIPO DIRECTIVO DE BANORTE SE UBICA, POR CUARTO AÑO CONSECUTIVO, ENTRE LOS MEJORES DE MÉXICO Y AMÉRICA LATINA, DE ACUERDO a INSTITUTIONAL INVESTOR 22 Sep 2013

EL EQUIPO DIRECTIVO DE BANORTE SE UBICA, POR CUARTO AÑO CONSECUTIVO, ENTRE LOS MEJORES DE MÉXICO Y AMÉRICA LATINA, DE ACUERDO A INSTITUTIONAL INVESTOR 22 sep 2013 La revista especializada dio a conocer los resultados de los rankings sobre el “Mejor Equipo Directivo en América Latina del 2013”, codiciada distinción en el medio financiero que se determinan mediante una encuesta aplicada a analistas fundamentales de bancos de inversión globales (sell-side) y a administradores de portafolios de inversión (buy-side). Institutional Investor colocó a Banorte por encima de importantes instituciones financieras de la región, como Banco do Brasil, Banco de Crédito del Perú, Bancolombia y las filiales de Santander en Brasil, Chile y México. Alejandro Valenzuela, Director General de Grupo Financiero Banorte, fue designado como el tercer mejor CEO de instituciones financieras de América Latina, y el número 2 en México. Rafael Arana, Director de Finanzas, y David Suárez, Titular de Relaciones con Inversionistas, se posicionaron en los primeros lugares, tanto en la evaluación para México, como en la correspondiente a América Latina. El área de Relaciones con Inversionistas de GFNorte quedó ubicada como la número dos en América Latina, por el sell-side, y la número tres, por el buy-side. En México, ambos grupos la colocaron en el sitio número 2. México, D. F., a 22 de septiembre del 2013. La revista Institutional Investor dio a conocer los resultados de los rankings sobre el “Mejor Equipo Directivo en América Latina del 2013”, mismos que se determinaron mediante la aplicación de una encuesta a 135 administradores de fondos (buy-side) y a 63 analistas de mercado (sell-side) del sector financiero. -

Annual Report 2017

Annual Report Enel Chile 2017 Santiago Stock Exchange ENELCHILE Nueva York Stock Exchange ENIC Enel Chile S.A. was initially incorporated as Enersis Chile S.A., on March 1, 2016. On October 18, of the same year, the company changed its name to Enel Chile S.A. As of December 31, 2017 the company´s total subscribed and paid capital amounted to Ch$ 4,120,836,253 represented by 49,092,772,762 shares. These shares are traded on the Santiago Stock Exchange and, as American Depository Receipts (ADR) on the New York Stock Exchange. The company’s business is to exploit, develop, operate, generate, distribute, transform and/or sell energy, in any form and nature, directly or through other companies. Total assets as of December 31, 2017, amounted to ThCh $5,694,773,008 . Enel Chile controls and manages a group of companies that operate in the Chilean electricity market. In 2017, net income attributable to the controlling shareholder reached ThCh$ 349,382,642 and operating income was ThCh $578,630,574 . At year end 2017, a total 1,948 people were directly employed by its subsidiaries in Chile. Annual Report Enel Chile 2017 2 Annual Report Enel Chile 2017 Contents > Letter from the Chairman ....................................................................4 > Open Power ........................................................................................8 > Highlights 2017 ................................................................................10 > Main financial and operating data .....................................................14 -

Enel Américas Capital Increase

Enel Américas Capital Increase February 27th, 2019 Table of Contents Our Track Record Transaction Rationale Transaction Structure Closing Remarks 2 Our Track Record 3 Proposed Equity Capital Increase Facilitates Pursuit of Proven Growth Strategy Formation of Successful Up to US$ 3.5 Bn Continued the Largest Delivery of Capital Increase Growth Private Utility Growth and Capital Structure Strategy & Company in Shareholder Optimization to Consolidation LatAm Value Unlock Growth Created Americas- Organic Facilitates execution of Minority investors buyout focused growth vehicle growth strategy with leading market Captured efficiencies Privatization and position Cash flow optimization consolidation Expanded Free Market Unlocked efficiencies and Enel X segments Credit enhancement Enel X expansion Simplified structure Inorganic Higher market capitalization, float and Reduced leakage Acquired Enel Dx São liquidity Paulo and Enel Dx Goiás evidencing strong value creation capabilities 4 Our Track Record Sustainability, Growth, Efficiencies and Value Creation 2016 2018 I&N(3) End users MM 14.1 24.5 EBITDA US$ Bn 2.4 3.4 Growth Net Income US$ Bn 1.0 1.7 CAPEX US$ Bn 1.2 1.7 Group simplification Number of companies 43 32(4) Opex reduction Cumulated efficiencies(1,5) US$ MM ~ 130 ~ 420 Shareholder return Total Dividends US$ Bn 0.3 0.5 Value creation People benefited(1) MM (cumulated) 1.4 2.7 Sustainability commitment Index Member Number of indexes 0 4(2) Notes: 3. Infrastructure & Networks 5 1. Base year 2015 4. Not including acquired -

Chile Se Inclina Hacia La Sustentabilidad

Chile se inclina hacia la sustentabilidad Reid Steadman Director General y Director Global de Índices ESG S&P Dow Jones Indices Este artículo fue originalmente publicado en el blog de Indexology® el 2 de marzo de 2021. Cuando los inversionistas piensan en sustentabilidad, a menudo en lo primero que piensan son empresas progresistas con sede en países nórdicos, Francia o Suiza, pero esta es una visión anticuada. La sustentabilidad se ha expandido más allá de estas regiones, especialmente a América Latina, donde se podría decir fácilmente que los avances en estándares ambientales, sociales y de gobierno corporativo (ESG por sus siglas en inglés) importan incluso más. Simplemente hay más terreno que cubrir. Sin embargo, en los mercados emergentes se necesitan más herramientas para ayudar a los inversionistas a tomar decisiones informadas. Con esta necesidad en mente, la Bolsa de Santiago y S&P Dow Jones Indices trabajaron en conjunto para lanzar el nuevo S&P IPSA ESG Tilted Index con el fin de establecer el estándar para la inversión sustentable en el mercado chileno de valores. Definiendo un benchmark sustentable El S&P IPSA ESG Tilted Index es un benchmark de sustentabilidad moderno. Los índices ESG creados en los primeros días del movimiento de inversión sustentable tendían a ser acotados y a enfocarse en las mejores empresas según criterios ESG o a tener un tema único, como la energía limpia. Los índices de referencia ESG han forjado un nuevo camino, en el que todavía se incorporan criterios ESG rigurosos, pero de una forma que retiene un conjunto amplio de empresas, lo que tiende a generar rendimientos menos volátiles y más parecidos a un benchmark. -

Enel Chile Presentación IR Enero 2018 (Inglés)

Enel Chile Electricity Generation & Distribution As of January, 2018 Chile Enel Chile Chile Agenda Project Elqui Process Overview A New Equity Story for Enel Chile Closing Remarks 2 Enel Chile Chile Current Organization Structure – Stable shareholders base Enel Chile Shareholders1 Organization Enel SpA 21,4% Chilean Pension Funds 0,5% ITALY 7,1% ADRs (Citibank N.A.) 60,6% 61% 10,4% Retail Institutional Investors Enel Chile CHILE Enel Generación Chile Shareholders1 60% 99% 17,1% Enel Chile S.A. 2,6% Chilean Pension Funds Enel Gx Chile CHILE Enel Dx Chile CHILE 3,4% ADRs (Citibank N.A.) 16,8% 60,0% Retail Institutional Investors 1. Figures as of December 31, 2017 3 Project Elqui Overview Chile Proposed transaction Enel Chile (“EC”) is lauching a transaction consisting of a corporate reorganization that would entail i) the merger of Enel Chile with EGP Latin America (“EGPL”), and ii) a Tender Offer (“TO”) launched by Enel Chile over Enel Generación Chile (“EGC”) Current situation 1 Cash & Stock(1) PTO 2 Merger EGP Chile – EC Similar 100.0% 60.6% 100.0% 60.6% Latin America Latin America Chile Chile Chile PTO 60-100.0% 100.0% 60.0% 99.1% 100.0% 75-100% 99.1% 100.0% 75-100% 99.1% Generación Distribución Generación Distribución Generación Distribución Chile Chile Chile Chile Chile Chile Merger subject to minimum PTO acceptance of more than 75% of EGC share capital 4 1. EC would pay part of the PTO price to subscribe and deliver the shares of EC to EGC shareholders Project Elqui Proposed Transaction Chile ENEL CHILE proposed transaction terms The Proposed Transaction terms: Cash ~CLP 354 60% per share • provide a fair treatment of all CLP 590 parties involved (proposed Tender Offer PTO per share terms within the ranges set by for EGC price (+20.7% vs. -

Annual Report 2020

1 Cencosud Annual Report - 2020 Letter from the President Dear shareholders, It is an honor for me to be the interim replacement of my father, Horst Paulmann Kemna, creator and soul of Cencosud. Just like he taught us, we will keep his focus on Cencosud culture and the careful attention and care for details and the customer. Service, service, service. From a little restaurant to a transnational corporation, with more than 115,000 committed employees, following a path sometimes winding and no stranger to difficulties, but has been able to successfully face it with its passion, vision, and unique leadership. In that context, I present to you Cencosud's Integrated Annual Report and the Company's financial statements corresponding to the tax year 2020, as well as the challenges we had to face during this period. The year 2020 has been extremely complicated because from the very beginning we had to deal with the COVID- 19 pandemic, which is affecting virtually every person in the world and has resulted in significant changes in our daily lives. Some others, like remote working or e-commerce, already were on the horizon. However, the pandemic has accelerated their incorporation into society and these changes are here to stay. In this period, our focus was to look after the health and safety of our employees. I especially want to thank your efforts, dedication, and commitment. Without them we couldn't have kept the continuous operations of our business units and deliver essential goods to the communities we are in. While Chilean national economy shrank by 5.8% in 2020 -the biggest decrease since the crisis of 1982-, Chile had a better performance compared to her neighbor nations and, according to estimates, would be the first Latin American economy to recover. -

Enel Américas Annual Report Enel Américas Annual Report Santiago Stock Exchange ENELAM

Enel Américas Annual Report Enel Américas Annual Report Santiago Stock Exchange ENELAM New York Stock Exchange ENIA Enel Américas was established initially under the name Compañía Chilena Metropolitana de Distribucion Electrica S.A., and on December 1, 2016 the company changed its name to Enel Américas S.A. The Company’s paid-in capital on December 31, 2016 reached $4,621,809,178 thousand, and was represented by 58,324,975,387 shares. Its shares are traded in the Chilean stock exchanges and in the New York Stock Exchange in the form of American Depositary Receipts (ADR). The main business of the Company is the operation, development, generation, distribution, transmission, transformation and/ or sale of energy in any of its forms or nature, directly of through other companies, as well as providing engineering advisory in the country and abroad, and also the management of its investment in subsidiaries and associate companies. Total assets amounts to $11,281,555,506 thousand on December 31, 2016. Enel Américas controls and manages a group of companies that operates in the electricity markets in four countries in Latin America (Argentina, Brazil, Colombia and Peru). In 2016, net income attributable to the controlling company reached $383,060 million and operational income was $1,217,155 million. By the end of 2016, the Company employed 10,324 people through its subsidiaries companies in South America. Enel Américas Annual Report 2016 Table of Contents > Letter from the Chairman 4 > Open Power 10 > 2016 Milestones 12 > Main Financial and